Autofacturarea în cazul operațiunilor intracomunitare

Numărul 23, 19-25 iunie 2018 » Expertiza și auditul afacerilor

Termeni-cheie: declarație recapitulativă, fapt generator, exigibilitate, TVA, curs valutar, autofactură, operațiuni intracomunitare

Clasificare JEL: K34, M41

Conform art. 320 alin. (1) din Codul fiscal, persoana impozabilă sau persoana juridică neimpozabilă, obligată la plata taxei (…), trebuie să autofactureze operațiunile respective până cel mai târziu în a 15-a zi a lunii următoare celei în care ia naștere faptul generator al taxei, în cazul în care persoana respectivă nu se află în posesia facturii emise de furnizor/prestator.

Tratăm așadar operațiunile din două puncte de vedere:

- îndeplinirea obligațiilor privind întocmirea autofacturii;

- îndeplinirea obligațiilor declarative, respectiv includerea operațiunii în declarația recapitulativă a lunii la care se referă.

De asemenea, punem accentul pe cursul valutar utilizat la recunoașterea bunurilor achiziționate intracomunitar și pe cel folosit la recunoașterea taxei pe valoarea adăugată, prin înregistrarea taxării inverse.

1. Autofactura pentru achizițiile intracomunitare de bunuri

(1) În cazul unei achiziții intracomunitare de bunuri, faptul generator intervine la data la care ar interveni faptul generator pentru livrări de bunuri similare în statul membru în care se face achiziția.

Referitor la cursul valutar, există diferențe între cel utilizat la recunoașterea în contabilitate a intrărilor de bunuri ca urmare a achizițiilor intracomunitare și cel folosit pentru înregistrarea în contabilitate a taxei pe valoarea adăugată.

Astfel, în conformitate cu pct. 319 din Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, cu modificările și completările ulterioare, o tranzacție în valută trebuie înregistrată inițial la cursul de schimb valutar, comunicat de Banca Națională a României, de la data efectuării operațiunii.

În același timp, cursul de schimb utilizat pentru recunoașterea taxei pe valoarea adăugată este cel în vigoare la data exigibilității taxei.

În ceea ce privește derularea contractelor comerciale, din punctul de vedere al livrării bunurilor și facturării acestora, identificăm în practică următoarele situații:

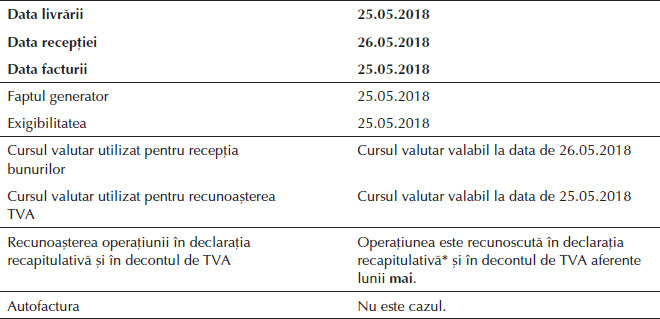

1. Factura este emisă la data la care se face livrarea, iar bunurile sunt recepționate în aceeași lună în care are loc expedierea lor (pentru exemplificare, luăm în considerare date concrete):

(1) Constituie contravenții următoarele fapte:

- nedepunerea la termenele prevăzute de lege a declarațiilor recapitulative reglementate de normele din Codul fiscal privind taxa pe valoarea adăugată;

- depunerea de declarații recapitulative incorecte ori incomplete.

- cu amendă de la 1.000 lei la 5.000 lei în cazul săvârșirii faptei prevăzute la lit. a);

- cu amendă de la 500 lei la 1.500 lei în cazul săvârșirii faptei prevăzute la lit. b).

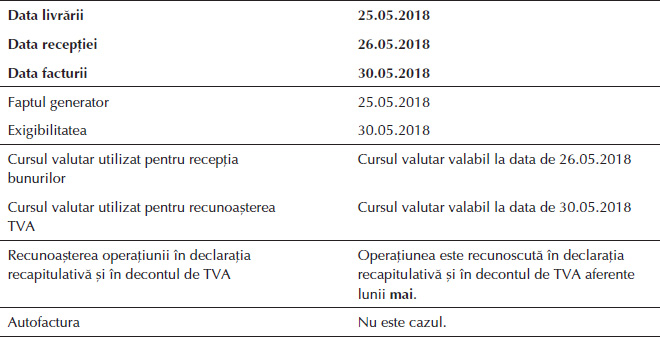

2. Factura este emisă în luna în care se face livrarea, dar după data recepției bunurilor de către beneficiar:

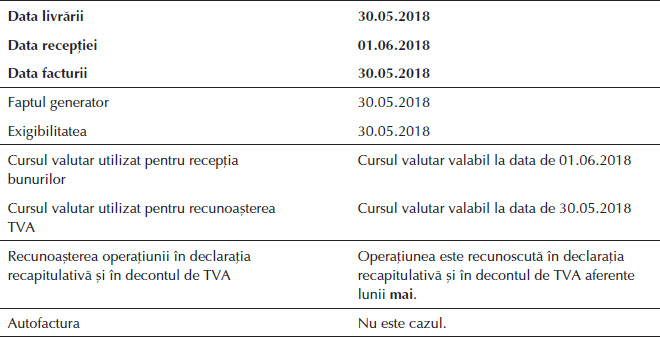

3. Factura este emisă la data la care se face livrarea, iar bunurile sunt recepționate în luna următoare celei în care are loc expedierea lor și este întocmită factura:

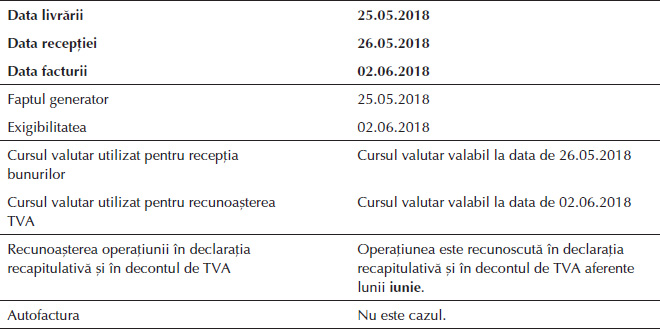

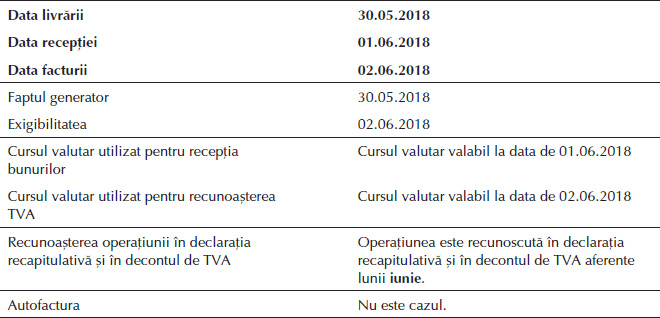

4. Factura nu este emisă la data la care se face livrarea. Bunurile sunt recepționate în aceeași lună în care are loc expedierea lor. Factura este întocmită până la data de 15 a lunii următoare celei în care bunurile sunt livrate/recepționate:

5. Factura nu este emisă la data la care se face livrarea. Bunurile sunt recepționate în aceeași lună în care are loc expedierea lor. Factura este întocmită după data de 15 a lunii următoare celei în care bunurile sunt livrate/recepționate:

6. Factura nu este emisă la data la care se face livrarea. Bunurile sunt recepționate în luna următoare celei în care are loc expedierea lor. Factura este întocmită până la data de 15 a lunii următoare celei în care bunurile sunt livrate:

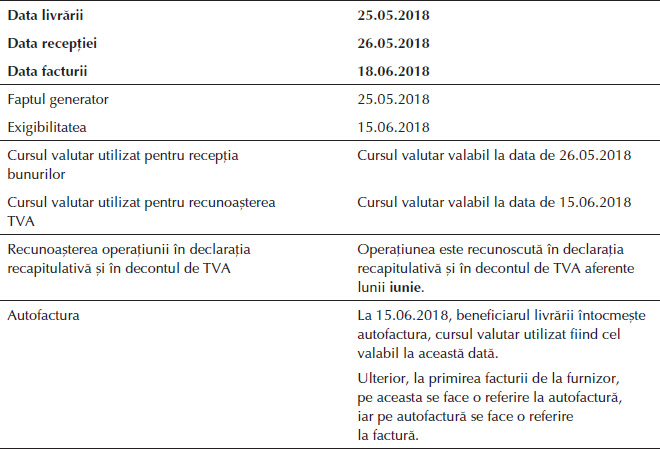

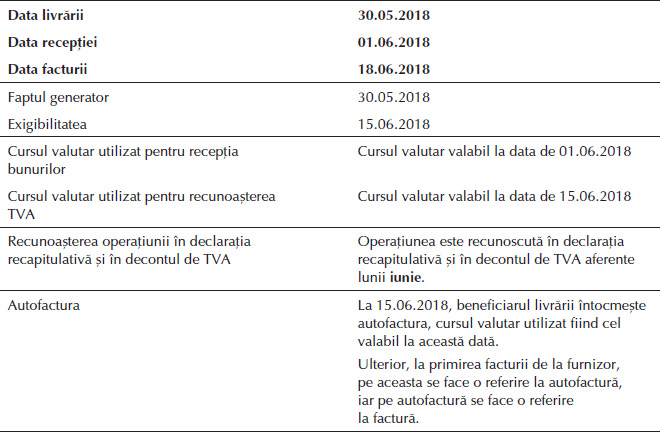

7. Factura nu este emisă la data la care se face livrarea. Bunurile sunt recepționate în luna următoare celei în care are loc expedierea lor. Factura este întocmită după data de 15 a lunii următoare celei în care bunurile sunt livrate:

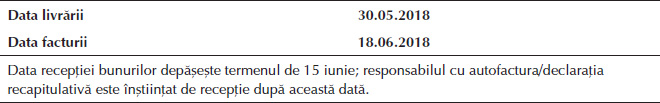

8. Caz de excepție – derularea operațiunii nu a fost cunoscută până la data de 15 a lunii următoare:

2. Autofactura pentru avansurile acordate pentru achiziții intracomunitare de bunuri

Conform art. 320 alin. (2) din Codul fiscal, persoana impozabilă sau persoana juridică neimpozabilă, obligată la plata taxei (…), trebuie să autofactureze suma avansurilor plătite în legătură cu operațiunile respective cel târziu până în cea de-a 15-a zi a lunii următoare celei în care a plătit avansurile, în cazul în care persoana respectivă nu se află în posesia facturii emise de furnizor/prestator, cu excepția situației în care faptul generator de taxă a intervenit în aceeași lună, caz în care sunt aplicabile prevederile alin. (1).

3. Autofactura pentru serviciile prestate

În cazul serviciilor prestate beneficiarului de către un prestator comunitar, la art. 281 alin. (1) din Codul fiscal se stipulează că faptul generator intervine la data prestării serviciilor. Faptul generator reprezintă prestarea serviciului.

Momentul la care serviciul este considerat a fi prestat este de cele mai multe ori prevăzut în contract și poate fi condiționat de anumite acțiuni ale părților. De exemplu, dacă serviciul este prestat la momentul la care este acceptat de beneficiar, rezultatul lui fiind un document, un raport etc., acceptarea lui de către beneficiar finalizează practic serviciul și declanșează faptul generator.

De multe ori însă, chiar emiterea facturii constituie momentul finalizării serviciului, acceptarea sa reprezentând și acceptarea serviciului prestat. În cazul de față, acesta este momentul la care se consideră că a avut loc faptul generator.

În acest context trebuie să ținem seama și de următoarele prevederi ale art. 281 din Codul fiscal:

(7) Prestările de servicii care determină decontări sau plăți succesive, cum sunt serviciile de construcții-montaj, consultanță, cercetare, expertiză și alte servicii similare, sunt considerate efectuate la data la care sunt emise situații de lucrări, rapoarte de lucru, alte documente similare pe baza cărora se stabilesc serviciile efectuate sau, după caz, în funcție de prevederile contractuale, la data acceptării acestora de către beneficiari.

Pentru exemplificare avem în vedere următoarele situații referitoare la serviciile de construcții-montaj:

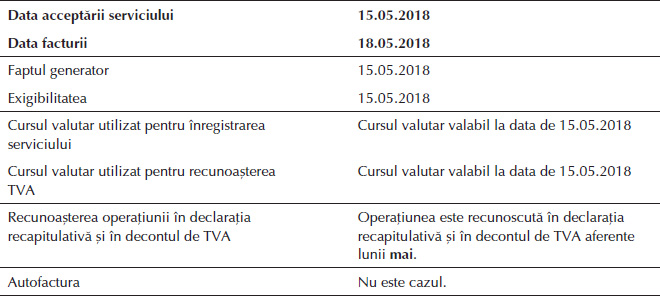

1. Serviciul este acceptat de beneficiar, iar factura este emisă în aceeași lună, adică cea în care intervine faptul generator:

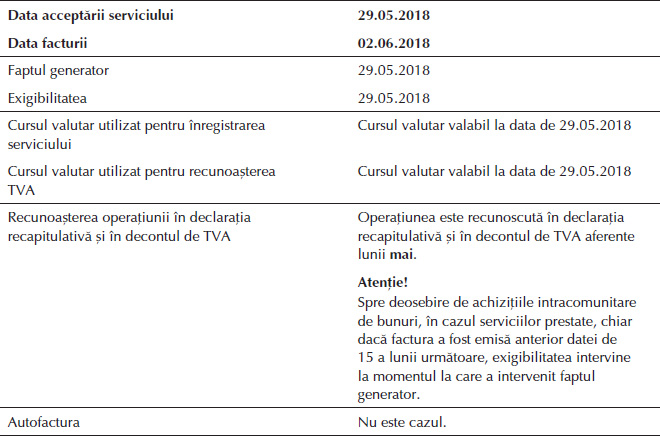

2. Serviciul este acceptat de beneficiar, iar factura este emisă în luna următoare, până la data de 15:

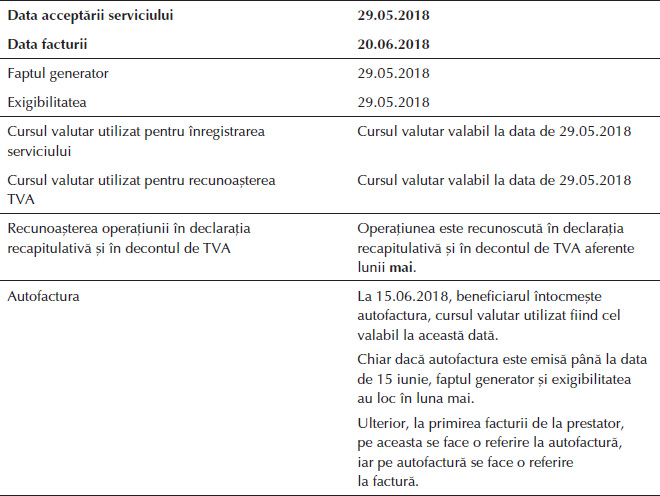

3. Serviciul este acceptat de beneficiar, iar factura este întocmită în luna următoare, după data de 15, sau în oricare altă lună ulterioară:

4. Autofactura pentru reducerile comerciale acordate de furnizor ulterior livrării

Și pentru reducerile de preț acordate ulterior livrării trebuie să se aibă în vedere procedura autofacturării. În acest caz, faptul generator este momentul în care este determinată și acceptată valoarea reducerilor comerciale ce urmează a fi acordate de furnizor beneficiarului.

Astfel, analizăm următoarele situații:

1. Sumele sunt acceptate de părți, iar factura se întocmește în aceeași lună:

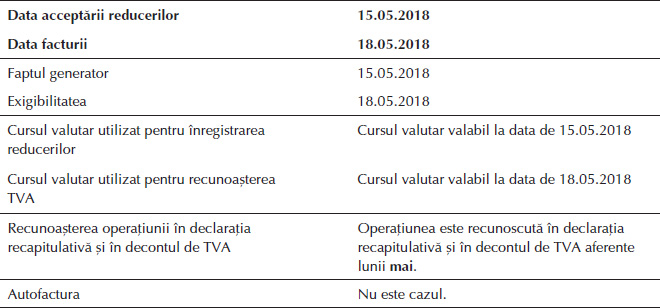

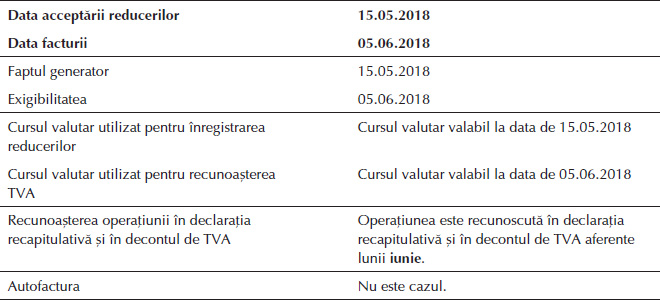

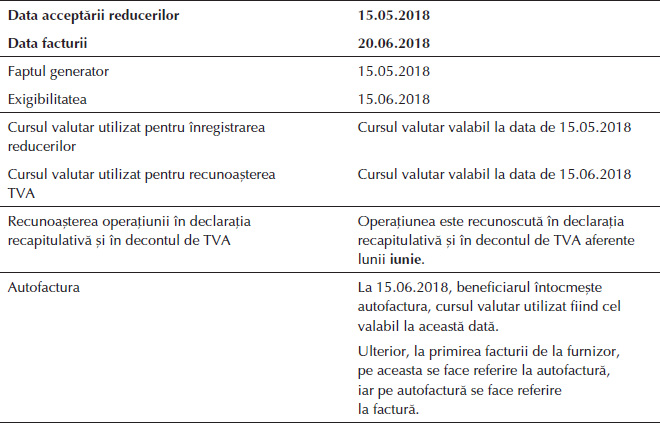

2. Sumele sunt acceptate de părți, iar factura se întocmește în luna următoare, până la data de 15:

3. Sumele sunt acceptate de părți, iar factura se întocmește în luna următoare, după data de 15, sau în oricare altă lună ulterioară:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 207/2015 privind Codul de procedură fiscală, publicată în Monitorul Oficial nr. 547/ 23.07.2015, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

(Copyright foto: lenetssergey / 123RF Stock Photo)

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou