Instrumentarea contabilă și fiscală privind creanțele neîncasate

Numărul 48-49, 17 dec. 2019 - 13 ian. 2020 » Expertiza și auditul afacerilor

Termeni-cheie: clienți incerți, ajustarea TVA, insolvență, lichidator financiar

Clasificare JEL: M41, K34

Pentru scoaterea din evidență a creanțelor neîncasate, entitatea trebuie să demonstreze că au fost întreprinse toate demersurile legale pentru decontarea acestora conform pct. 328 din OMFP nr. 1.802/2014.

Termenul de prescripție a dreptului la acțiune al creditorului împotriva debitorului care nu și-a achitat datoria la scadență este de trei ani, potrivit art. 2.517 din Codul civil. În cazul obligațiilor contractuale de a da sau de a face, termenul de trei ani începe să curgă de la data la care obligația devine exigibilă și debitorul trebuia astfel s-o execute, adică termenul de plată/scadența stabilit/ă prin contract/factură. (Leția, 2019)

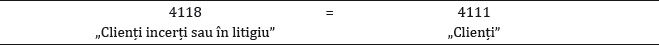

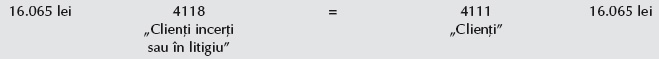

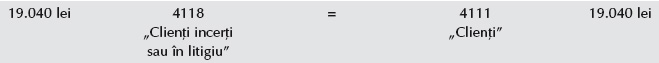

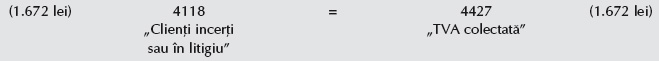

OMFP nr. 1.802/2014 stipulează că sumele aferente creanțelor incerte trebuie reflectate distinct în contabilitate. În acest sens se utilizează contul 4118 „Clienți incerți sau în litigiu”, pentru a-i înregistra separat de ceilalți clienți pe aceia aflați în dificultate, rău-platnici, dubioși sau în litigiu.

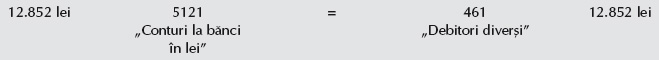

Nota contabilă prin care se face această separare este următoarea:

În scopul prezentării creanțelor în situațiile financiare anuale, acestea se evaluează la valoarea probabilă de încasat. Potrivit pct. 332 alin. (2) din reglementarea amintită, atunci când se estimează că o creanță nu se va încasa integral, în contabilitate se înregistrează ajustări pentru pierdere de valoare, la nivelul sumei care nu se mai poate re-cupera.

Ajustările pentru deprecierea creanțelor – clienți sunt recunoscute în cazul în care valoarea de inventar (la inventarierea elementelor de activ și de pasiv) este mai mică decât cea contabilă (la facturare).

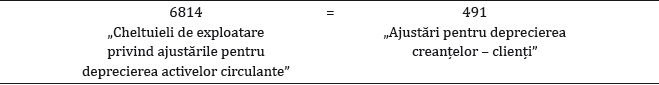

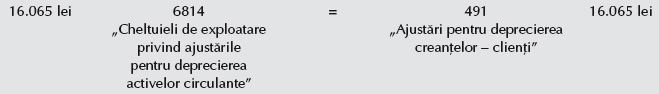

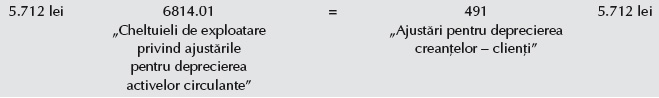

Cu ajutorul contului 491 „Ajustări pentru deprecierea creanțelor – clienți” se ține evidența ajustărilor constituite pentru deprecierea creanțelor din conturile de clienți. Soldul acestuia reprezintă ajustările pentru depreciere constituite.

În debitul contului 6814 „Cheltuieli de exploatare privind ajustările pentru deprecierea activelor circulante” se înregistrează valoarea ajustărilor pentru deprecierea creanțelor neîncasabile și a clienților dubioși, rău-platnici sau în litigiu, constituite sau majorate, în contrapartidă cu contul 491.

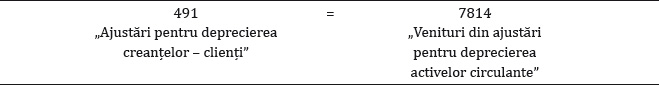

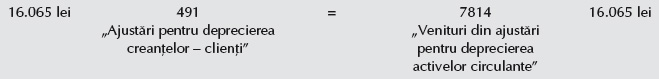

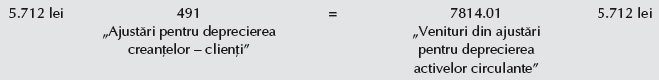

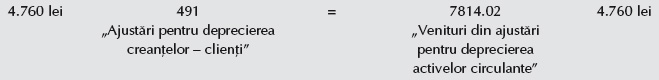

În creditul contului 7814 „Venituri din ajustări pentru deprecierea activelor circulante” se înregistrează sumele reprezentând diminuarea sau anularea ajustărilor pentru deprecierea creanțelor – clienți, în contrapartidă cu contul 491 „Ajustări pentru deprecierea creanțelor – clienți”.

În practică este greu de stabilit momentul în care o creanță devine incertă și trebuie reclasificată în contabilitate, însă există trei variante principale:

- atunci când termenul de încasare a acesteia a expirat, deci la data scadentă;

- în cursul anului, în momentul în care s-a emis o decizie definitivă a instanței de intrare în faliment/reorganizare a clientului;

- la sfârșitul exercițiului financiar, atunci când se recunoaște o ajustare pentru depreciere la data inventarierii. (Grecu, 2018)

Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare aduce o serie de noutăți în ceea ce privește ajustarea TVA aferente creanțelor neîncasate. În situația în care contravaloarea bunurilor livrate sau a serviciilor prestate nu poate fi încasată ca urmare a falimentului beneficiarului, baza de impozitare a TVA se reduce în conformitate cu prevederile art. 287 lit. d) din Codul fiscal, respectiv în cazul în care contravaloarea bunurilor livrate sau a serviciilor prestate nu se poate încasa ca urmare a intrării în faliment a beneficiarului sau ca urmare a punerii în aplicare a unui plan de reorganizare admis și confirmat printr-o sentință judecătorească, prin care creanța creditorului este modificată sau eliminată. Ajustarea este permisă începând cu data pronunțării hotărârii judecătorești de confirmare a planului de reorganizare, iar, în cazul falimentului beneficiarului, începând cu data sentinței sau, după caz, a încheierii, prin care s-a decis intrarea în faliment, conform legislației privind insolvența. Ajustarea se efectuează în termen de cinci ani de la data de 1 ianuarie a anului următor celui în care s-a pronunțat hotărârea judecătorească de confirmare a planului de reorganizare, respectiv a celui în care s-a decis, prin sentință sau, după caz, prin încheiere, intrarea în faliment. În cazul în care intrarea în faliment a avut loc anterior datei de 1 ianuarie 2019 și nu a fost pronunțată hotărârea judecătorească definitivă/definitivă și irevocabilă de închidere a procedurii prevăzute de legislația insolvenței până la această dată, ajustarea se efectuează în termen de cinci ani de la data de 1 ianuarie 2019. Ajustarea este permisă chiar dacă s-a ridicat rezerva verificării ulterioare, conform Codului de procedură fiscală. Prin efectuarea ajustării se redeschide rezerva verificării ulterioare pentru perioada fiscală în care a intervenit exigibilitatea taxei pe valoarea adăugată pentru operațiunea care face obiectul ajustării. În cazul în care, ulterior ajustării bazei de impozitare, sunt încasate sume aferente creanțelor respective, ajustarea efectuată se anulează corespunzător sumelor încasate, prin decontul perioadei fiscale în care acestea sunt încasate.

Până la apariția Legii nr. 30/2019, ajustarea TVA era posibilă doar după încheierea falimentului beneficiarului. Modificarea făcută prin această lege este în acord cu poziția Curții de Justiție a Uniunii Europene.

În ceea ce privește ajustarea TVA în cazul falimentului beneficiarului, prevederile stipulate la art. 287 lit. d) din Codul fiscal sunt aplicabile:

● persoanelor impozabile înregistrate în scopuri de TVA conform prevederilor acestui act normativ.

Pentru ajustarea TVA se întocmește o factură care nu se transmite beneficiarului, pe care se face, de exemplu, următoarea mențiune: „Stornarea facturii nr. … din data de …, ca urmare a falimentului beneficiarului conform Hotărârii nr. ..... din data de …..”. La rubrica TVA se menționează: „Ajustarea TVA conform art. 287 lit. d) din Codul fiscal”.

Ajustarea TVA se raportează în decontul de TVA (formularul 300) la rd. 16 – Regularizări taxă colectată, cu semnul minus. Factura se raportează în formularul 394 „Declarație informativă privind livrările/prestările și achizițiile efectuate pe teritoriul național de persoanele înregistrate în scopuri de TVA”, în luna în care a fost emisă, cu semnul minus;

● persoanelor impozabile cărora le-a fost anulat codul de înregistrare în scopuri de TVA la solicitarea acestora în conformitate cu art. 316 alin. (11) lit. g) din Codul fiscal, în vederea aplicării regimului special de scutire prevăzut la art. 310 sau a regimului special pentru agricultori prevăzut la art. 3151 .

Aceste persoane vor emite facturi pe care înscriu cu semnul minus reducerea bazei de impozitare și a TVA colectate. Restituirea taxei se poate solicita prin depunerea formularului 307 „Declarație privind sumele rezultate din ajustarea/corecția ajustărilor/regularizarea taxei pe valoarea adăugată”. Factura de regularizare nu trebuie să conțină mențiunea referitoare la codul de înregistrare în scopuri de TVA al furnizorului/prestatorului.

În situația în care codul de înregistrare în scopuri de TVA a fost anulat din oficiu de către organele fiscale competente potrivit art. 316 alin. (11) lit. a)-e) sau h) din Codul fiscal, ajustarea taxei deductibile nu poate fi efectuată. Dacă își redobândesc codul de TVA, aceste persoane vor putea efectua ajustarea taxei deductibile ca urmare a intrării în faliment a beneficiarului în termenul prevăzut la art. 287 lit. d) din Codul fiscal, prezentat anterior.

Exemplul 1

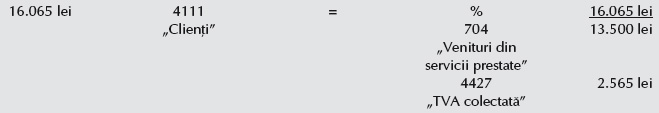

La data de 10.09.2019, entitatea X efectuează o prestare de servicii către entitatea Y, clientul său, în sumă de 13.500 lei, TVA 19%. Ambele firme sunt înființate în baza Legii societăților nr. 31/1990, republicată, cu modificările și completările ulterioare, și sunt înregistrate în scopuri de TVA, aplicând sistemul de taxă cu exigibilitate normală. Cele două companii nu sunt afiliate și sunt plătitoare de impozit pe profit. Scadența privind efectuarea plății este stabilită pentru data de 10.10.2019, dar factura nu este achitată nici până la finalul exercițiului financiar 2019. Clientul intră în luna noiembrie 2019 în procedură simplificată de faliment și, ca urmare, entitatea X nu mai poate încasa contravaloarea serviciilor prestate.

Ne propunem să stabilim procedura fiscală și contabilă care devine incidentă în cauza de față.

În măsura în care entitatea X deține un document în baza căruia să se constate starea de intrare în faliment a beneficiarului (nu neapărat hotărârea judecătorească definitivă), se poate proceda la ajustările necesare scoaterii din evidență a creanței. Se poate obține, spre exemplu, un extras din buletinul de insolvență sau se pot obține extrase de pe portalul instanțelor de judecată, portal.just.ro, unde se găsesc informațiile referitoare la toate acțiunile judiciare aferente procesului de insolvență al clientului respectiv.

Entitatea X efectuează următoarele înregistrări în contabilitate:

În conformitate cu art. 26 alin. (1) lit. j) din Codul fiscal, contribuabilul are dreptul la deducerea ajustărilor pentru deprecierea creanțelor înregistrate potrivit reglementărilor contabile aplicabile, în limita unui procent de 100% din valoarea creanțelor, altele decât cele prevăzute la lit. d), e), f), h) și i), dacă acestea îndeplinesc cumulativ următoarele condiții:

1. sunt deținute la o persoană juridică asupra căreia este declarată procedura de deschidere a falimentului, pe baza hotărârii judecătorești prin care se atestă această situație, sau la o persoană fizică asupra căreia este deschisă procedura de insolvență pe bază de:

- plan de rambursare a datoriilor;

- lichidare de active;

- procedură simplificată;

2. nu sunt garantate de altă persoană;

3. sunt datorate de o persoană care nu este afiliată contribuabilului.

Prin urmare, cheltuiala în sumă de 16.065 lei este deductibilă la calculul rezultatului fiscal.

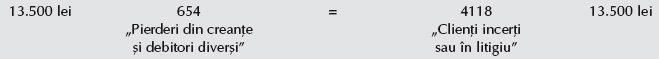

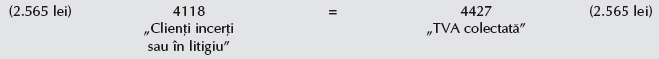

– Trecerea la pierderi a creanței la data de 31.01.2020 și ajustarea TVA:

Pct. 328 din OMFP nr. 1.802/2014 prevede că, la scăderea din evidență a creanțelor și datoriilor ale căror termene de încasare sau de plată sunt prescrise, entitățile trebuie să demonstreze că au fost întreprinse toate demersurile legale pentru decontarea acestora.

Demersurile necesare încasării constau în notificări de plată, confirmări de sold sau somații. Ulterior se apelează la ajutorul juridic, pentru a lua măsuri mai ferme pe această cale.

Entitatea X înregistrează în debitul contului 8034 „Debitori scoși din activ, urmăriți în continuare” suma de 16.065 lei.

Pentru ajustarea TVA se întocmește o factură care nu se transmite beneficiarului.

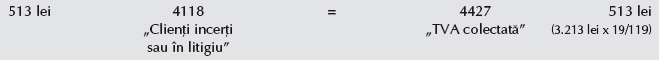

Ajustarea taxei se raportează în decontul de TVA la rd. 16 – Regularizări taxă colectată, cu semnul minus.

În conformitate cu art. 330 alin. (2) din Codul fiscal, în situațiile prevăzute la art. 287, furnizorii de bunuri și/sau prestatorii de servicii trebuie să emită facturi, cu valorile înscrise cu semnul minus sau, după caz, o mențiune din care să rezulte că valorile respective sunt negative când baza de impozitare se reduce sau, după caz, fără semnul minus sau fără mențiunea din care să rezulte că valorile respective sunt negative, dacă baza de impozitare se majorează, care se transmit și beneficiarului, cu excepția situației prevăzute la art. 287 lit. d).

Prin urmare, la data intrării în faliment a beneficiarului se ajustează TVA deductibilă prin emiterea unei facturi conform art. 330 alin. (2) din Codul fiscal, dar nu se scoate din evidență creanța (valoarea fără TVA), întrucât încă se urmărește recuperarea sumei respective.

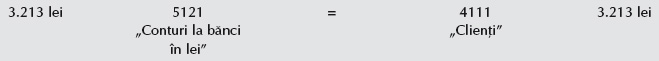

La data de 15.03.2020, entitatea Y, aflată în faliment, face distribuiri din fondurile rezultate în urma lichidării activelor. Entitatea X recuperează 20% din creanță, în sumă de 3.213 lei (16.065 lei x 20%).

Societatea X înregistrează în creditul contului 8034 „Debitori scoși din activ, urmăriți în continuare” suma de 3.213 lei.

În baza art. 169 alin. (1) lit. d) din Legea nr. 85/2014 privind procedurile de prevenire a insolvenței și de insolvență, cu modificările și completările ulterioare, instanța a dispus, la solicitarea lichidatorului judiciar, atragerea răspunderii fostului administrator al societății debitoare Y.

- au folosit bunurile sau creditele persoanei juridice în folosul propriu sau în cel al unei alte persoane;

- au făcut activități de producție, comerț sau prestări de servicii în interes personal, sub acoperirea persoanei juridice;

- au dispus, în interes personal, continuarea unei activități care ducea, în mod vădit, persoana juridică la încetarea de plăți;

- au ținut o contabilitate fictivă, au făcut să dispară unele documente contabile sau nu au ținut contabilitatea în conformitate cu legea. În cazul nepredării documentelor contabile către administratorul judiciar sau lichidatorul judiciar, atât culpa, cât și legătura de cauzalitate între faptă și prejudiciu se prezumă. Prezumția este relativă;

- au deturnat sau au ascuns o parte din activul persoanei juridice ori au mărit în mod fictiv pasivul acesteia;

- au folosit mijloace ruinătoare pentru a procura persoanei juridice fonduri, în scopul întârzierii încetării de plăți;

- în luna precedentă încetării plăților, au plătit sau au dispus să se plătească cu preferință unui creditor, în dauna celorlalți creditori;

- orice altă faptă săvârșită cu intenție, care a contribuit la starea de insolvență a debitorului, constatată potrivit prevederilor prezentului titlu.

Exemplul 2

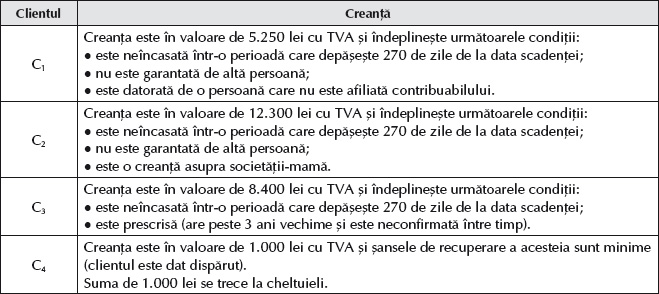

Entitatea X înregistrează următoarele creanțe întârziate la plată:

Ne propunem să calculăm eventualele cheltuieli deductibile și nedeductibile legate de aceste creanțe.

Potrivit art. 26 lit. c) din Codul fiscal, contribuabilul are dreptul la deducerea ajustărilor pentru deprecierea creanțelor, înregistrate potrivit reglementărilor contabile aplicabile, în limita unui procent de 30% din valoarea acestora, altele decât cele prevăzute la lit. d), e), f), h) și i), dacă creanțele îndeplinesc cumulativ următoarele condiții:

- sunt neîncasate într-o perioadă ce depășește 270 de zile de la data scadenței;

- nu sunt garantate de altă persoană;

- sunt datorate de o persoană care nu este afiliată contribuabilului.

Exemplul 3

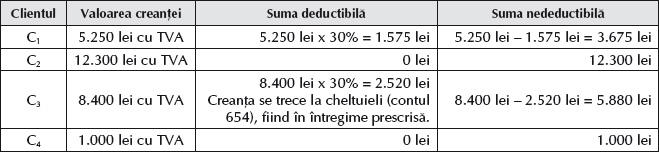

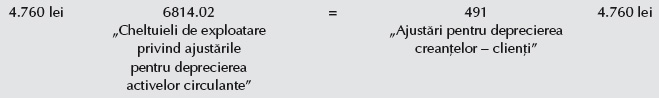

La data de 06.01.2019, entitatea X îi livrează mărfuri în sumă de 16.000 lei, TVA 19%, entității Y. Ambele societăți sunt plătitoare de impozit pe profit. La 02.10.2019, beneficiarul mărfurilor intră în procedura generală de insolvență. În urma notificării primite de la administratorul judiciar desemnat în procedură, entitatea X depune declarație de creanță, fiind înscrisă în calitate de creditor chirografar în tabelul preliminar de creanță cu suma de 19.040 lei (16.000 lei + 19%). La 21.01.2020, judecătorul sindic confirmă planul de reorganizare propus de administratorul judiciar al entității Y, pronunțând în acest sens o hotărâre judecătorească. Prin planul de reorganizare aprobat de adunarea creditorilor și confirmat de judecătorul sindic, creanțele chirografare sunt eliminate parțial, urmând să fie plătite doar într-o cotă de 45% (8.568 lei). Ținând cont de această situație, X înregistrează la data de 31.12.2019 o ajustare pentru depreciere aferentă creanței deținute la Y în cotă de 55%.

Ne propunem să stabilim procedura fiscală și contabilă care devine incidentă în cauza de față.

În măsura în care entitatea X deține un document în baza căruia să se constate punerea în aplicare a unui plan de reorganizare admis și confirmat printr-o sentință judecătorească (nu neapărat hotărârea judecătorească definitivă), se poate proceda la ajustările necesare scoaterii din evidență a creanței în sumă de 19.040 lei.

Oficiul Național al Registrului Comerțului pune la dispoziție online buletinul procedurilor de insolvență, care are drept scop publicarea citațiilor, convocărilor, notificărilor și comunicărilor actelor de procedură efectuate de instanțele de judecată, administratorului judiciar sau lichidatorului judiciar după deschiderea procedurii de insolvență prevăzute de Legea nr. 85/2014, precum și a altor acte care, potrivit legii, trebuie publicate.

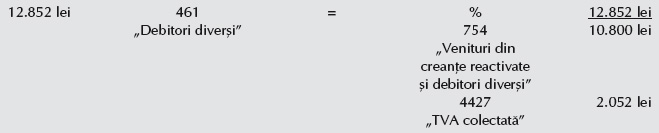

Entitatea X efectuează următoarele înregistrări în contabilitate:

Cheltuiala în sumă de 4.760 lei (19.040 lei x 25%) este nedeductibilă la calculul rezultatului fiscal.

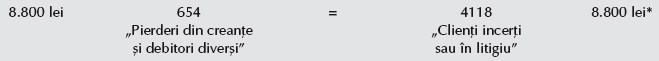

– Scoaterea din evidență a creanțelor eliminate din programul de plăți în urma confirmării planului de reorganizare de către judecătorul sindic și anularea ajustării bazei de impozitare pentru suma de 1.672 lei ((19.040 lei x 55%) x 19/119):

La data de 21.01.2020, judecătorul sindic confirmă planul de reorganizare propus de administratorul judiciar al entității Y, pronunțând în acest sens o hotărâre judecătorească.

Conform art. 287 lit. d) din Codul fiscal, se ajustează baza de impozitare pentru partea de creanță care nu se poate încasa (19.040 lei x 55%), ca urmare a punerii în aplicare a planului de reorganizare. În acest moment, entitatea X emite o factură de ajustare a bazei de impozitare a TVA (storno) pentru creanța pierdută.

Entitatea X înregistrează în debitul contului 8034 „Debitori scoși din activ, urmăriți în continuare” suma de 10.472 lei (19.040 lei x 55%).

Venitul în sumă de 5.712 lei este impozabil la calculul rezultatului fiscal.

Potrivit art. 25 alin. (4) lit. h) pct. 1 din Codul fiscal, sunt nedeductibile la calculul rezultatului fiscal pierderile înregistrate la scoaterea din evidență a creanțelor, pentru partea neacoperită de provizion, potrivit art. 26, precum și cele înregistrate în alte cazuri decât următoarele:

1. punerea în aplicare a unui plan de reorganizare confirmat printr-o sentință judecătorească, în conformitate cu prevederile Legii nr. 85/2014.

Potrivit art. 23 lit. d) din Codul fiscal, la calculul rezultatului fiscal sunt neimpozabile veniturile din anularea, recuperarea, inclusiv refacturarea cheltuielilor pentru care nu s-a acordat deducere, veniturile din reducerea sau anularea provizioanelor pentru care nu s-a acordat deducere, veniturile din restituirea ori anularea unor dobânzi și/sau penalități pentru care nu s-a acordat deducere, precum și veniturile reprezentând anularea rezervei înregistrate ca urmare a participării în natură la capitalul altor persoane juridice sau ca urmare a majorării capitalului social la persoana juridică la care se dețin titlurile de participare. Astfel, venitul în sumă de 4.760 lei este neimpozabil la calculul rezultatului fiscal.

BIBLIOGRAFIE

- Cernușca, Lucian (2019), Impozitarea afacerilor persoanelor fizice și juridice, Editura Eurostampa, Timișoara.

- Crevelescu, Olguța (2019), Transferarea unui client la clienți incerți. Model monografie contabilă, disponibil la contabilul.manager.ro/...monografie-contabila.html

- Dumitrescu, Irina (2019), Ajustarea TVA când debitorul a intrat în faliment. Care sunt noutățile pentru anul 2019?, disponibil la contabilul.manager.ro/a/...sunt-noutatile-pentru-anul-2019.html

- Grecu, Alexandru (2018), Tratamentul contabil și fiscal al creanțelor neîncasate în 2018, disponibil la www.accountantsgroup.ro/...creantelor-neincasate-in-2018/37

- Leția, Alina (2019), Eliminarea din evidențele contabile a creanțelor prescrise, disponibil la legalconsult.ro/...contabile-a-creantelor-prescrise/

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 85/2014 privind procedurile de prevenire a insolvenței și de insolvență, publicată în Monitorul Oficial nr. 466/25.06.2014, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, publicată în Monitorul Oficial nr. 44/17.01.2019.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

- www.fiscalitatea.ro/clienti-incerti-tratament-fiscal-si-contabil-19558

- www.fiscalitatea.ro/client-in-stare-de-faliment...unei-creante-19810

- www.portalcodulfiscal.ro/...radiati-tratament-contabil-42417.htm

(Copyright foto: 123RF Stock Photo)

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou