Percepția mediului de afaceri din România asupra modificării reglementărilor privind taxa pe valoarea adăugată

Numărul 20-21, 16-29 august 2016 » Expertiza și auditul afacerilor

Termeni-cheie: modificări legislative privind TVA, scăderea cotei standard de TVA, taxare inversă, sistemul de TVA la încasare

Cercetarea empirică realizată a avut drept obiectiv aflarea percepției mediului de afaceri privind modificările legislative în materie de taxă pe valoarea adăugată care au avut loc recent în România.

Culegerea datelor s-a făcut prin intermediul unui chestionar care conține un set de 13 întrebări și este structurat în două părți neevidențiate distinct în cadrul acestuia. Prima parte a chestionarului cuprinde informații demografice despre respondenți (sex, tipul entității în care își desfășoară activitatea, domeniul de activitate al entității, experiența profesională), în timp ce partea a doua a vizat obținerea de informații cu privire la percepția asupra modificărilor legislației privind taxa pe valoarea adăugată.

Modificările legislative care au făcut obiectul acestui chestionar se referă la sistemul de TVA la încasare, cotele de TVA, taxarea inversă și obligațiile declarative ale contribuabililor.

În ceea ce privește sistemul de TVA la încasare, chestionarul a avut în vedere stabilirea efectelor introducerii acestui sistem, precum și percepția asupra transformării lui

dintr-un sistem obligatoriu în unul opțional.

Modificarea cotelor de taxă pe valoarea adăugată (scăderea cotei standard de la 24 la 20%, impunerea cu 5% a anumitor activități care anterior erau impozitate cu 9%) a făcut obiectul mai multor întrebări din cadrul chestionarului, care au avut drept scop identificarea beneficiilor pentru contribuabili, dar și pentru stat, precum și a influenței acestora asupra prețurilor.

Chestionarul a fost trimis prin intermediul e-mail-ului, existând și posibilitatea completării acestuia online, către profesioniști contabili ce activează în societăți din diverse domenii și au o experiență profesională care le-a permis înțelegerea aspectelor privind taxa pe valoarea adăugată. Acesta a fost disponibil pentru completare timp de trei săptămâni, obținându-se 60 de răspunsuri.

Analiza datelor

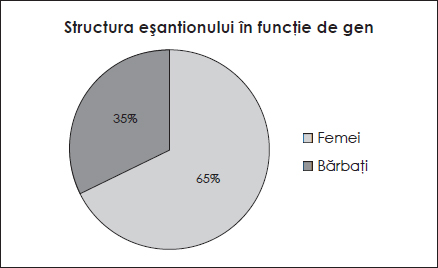

Prima parte a chestionarului a vizat obținerea de informații demografice cu privire la respondenți. În urma analizării datelor colectate am constatat că ponderea cea mai mare o au respondenții de sex feminin (65%), fiind chestionați 39 de femei și 21 de bărbați.

Sursa: Proiecțiile autorului pe baza datelor colectate.

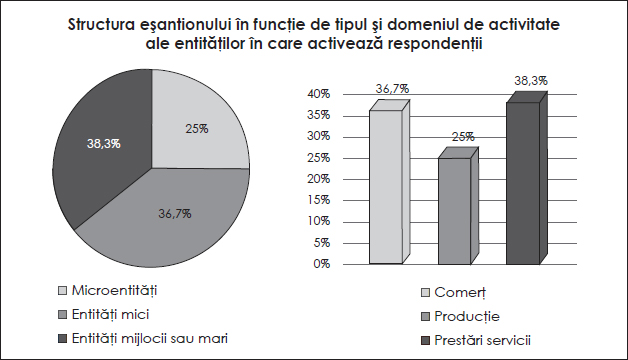

- microentități (sunt îndeplinite două dintre următoarele condiții: numărul mediu de salariați este mai mic de 10, activele totale nu depășesc 1.500.000 lei, iar cifra de afaceri este mai mică de 3.000.000 lei);

- entități mici (sunt îndeplinite două dintre următoarele condiții: numărul mediu de salariați este mai mic de 50, activele totale nu depășesc 17.500.000 lei, iar cifra de afaceri este mai mică de 35.000.000 lei); și

- entități mijlocii sau mari (sunt îndeplinite două dintre următoarele condiții: numărul mediu de salariați este mai mare de 50, activele totale depășesc 17.500.000 lei, iar cifra de afaceri este mai mare de 35.000.000 lei).

Cea de-a doua întrebare a făcut referire la domeniul de activitate al societăților în cadrul cărora își desfășoară activitatea respondenții.

Se poate observa că 25% dintre cei chestionați activează în microentități, 36,7% – în entități mici și 38,3% – în entități mijlocii sau mari. Societățile în care aceștia își desfășoară activitatea au domenii de activitate variate, astfel: 38,3% dintre respondenți activează în entități prestatoare de servicii, 25% – în entități care fac parte din sfera de producție și 36,7% – în entități care au ca obiect de activitate comerțul.

Sursa: Proiecțiile autorului pe baza datelor colectate.

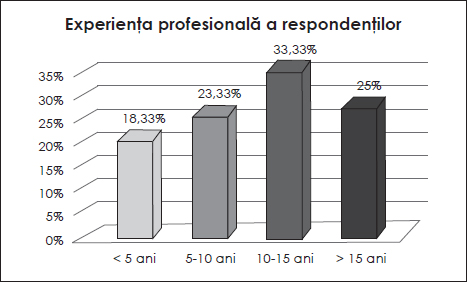

Structura eșantionului în funcție de experiența profesională este următoarea: 18,33% dintre respondenți au o experiență profesională mai mică de 5 ani, 23,33% – între 5 și 10 ani, 33,33% – între 10 și 15 ani, iar 25% – mai mare de 15 ani. Se poate observa că cea mai însemnată pondere o au cei cu experiență cuprinsă între 10 și 15 ani, iar majoritatea celor chestionați au experiență mai mare de 10 ani.

Sursa: Proiecțiile autorului pe baza datelor colectate.

În cea de-a doua parte a chestionarului, o primă întrebare a vizat percepția mediului de afaceri asupra rolului pe care l-au avut modificările legislației fiscale în materie de TVA în atingerea următoarelor obiective: diminuarea evaziunii fiscale, diminuarea presiunii fiscale asupra agenților economici, armonizarea reglementărilor naționale cu cele ale Uniunii Europene și asigurarea unei mai bune interpretări a legislației fiscale în materie de TVA.

Mediul de afaceri apreciază că modificările reglementărilor privind TVA au avut o importanță medie spre mare în atingerea tuturor celor patru obiective supuse analizei (valorile medii sunt 3 și 4).

Modificările reglementărilor privind taxa pe valoarea adăugată au avut un rol important în asigurarea unei mai bune interpretări a legislației fiscale în materie de TVA (mediană – 4 și medie – 3,567) și în armonizarea reglementărilor naționale cu cele ale Uniunii Europene (mediană – 4 și medie – 3,533).

În ceea ce privește diminuarea presiunii fiscale asupra agenților economici și reducerea evaziunii fiscale, modificările legislative au avut o importanță mai scăzută (mediană – 3 și medie – 3,333, respectiv mediană – 3 și medie – 3,283).

Răspunsurile referitoare la rolul modificărilor reglementărilor în atingerea celor patru obiective prezentate au fost analizate cu ajutorul matricelor corelațiilor lui Pearson și Spearman, utilizându-se un coeficient de semnificație de 10%, și s-au obținut rezultatele prezentate mai jos.

Tabelul 1. Matricea corelațiilor Pearson (dreapta sus) și Spearman (stânga jos)

| Variabile | Diminuarea evaziunii fiscale | Diminuarea presiunii fiscale asupra agenților economici | Armonizarea reglementărilor naționale cu cele ale Uniunii Europene | Asigurarea unei mai bune interpretări a legislației fiscale în materie de TVA |

| Diminuarea evaziunii fiscale | 1 | 0,557*** | 0,069 | 0,138 |

| Diminuarea presiunii fiscale asupra agenților economici | 0,538*** | 1 | 0,208 | 0,392*** |

| Armonizarea reglementărilor naționale cu cele ale Uniunii Europene | 0,083 | 0,192 | 1 | 0,538*** |

| Asigurarea unei mai bune interpretări a legislației fiscale în materie de TVA | 0,153 | 0,396*** | 0,553*** | 1 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

Între anumite răspunsuri primite se poate observa o corelație pozitivă puternică. Astfel, respondenții care au considerat că modificările reglementărilor au contribuit la diminuarea evaziunii fiscale au precizat și că acestea au determinat diminuarea presiunii fiscale asupra agenților economici. De asemenea, și cei care au apreciat că modificările au asigurat o mai bună interpretare a legislației fiscale în materie de TVA au opinat că acestea au condus și la diminuarea presiunii fiscale asupra agenților economici sau la armonizarea reglementărilor naționale cu cele ale Uniunii Europene.

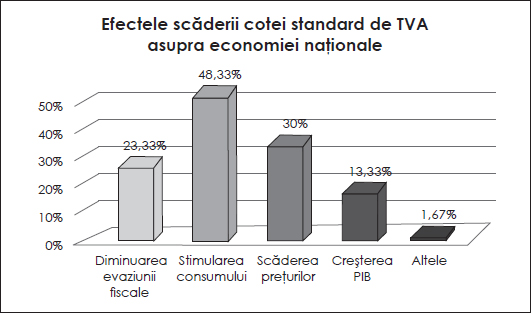

Principalul efect al scăderii cotei standard de TVA de la 24 la 20% a fost stimularea consumului, fiind urmat de scăderea prețurilor și diminuarea evaziunii fiscale. În cadrul răspunsurilor primite s-a remarcat și faptul că există respondenți care consideră că efectul așteptat de autorități a fost unul psihologic asupra cumpărătorilor, neinfluențând în realitate consumul.

Sursa: Proiecțiile autorului pe baza datelor colectate.

Cotele de TVA au suferit schimbări atât ca nivel procentual, cât și ca sferă de cuprindere. Analizând impactul acestor modificări asupra prețurilor, se constată că scăderea cotei standard de TVA de la 24 la 20% este considerată ca având cea mai mare influență, fiind urmată de modificarea cotei de taxă aplicabilă alimentelor (impozitarea alimentelor cu 9% în loc de 24%, ca urmare a includerii acestora în sfera de aplicare a cotei reduse).

Un impact nesemnificativ asupra prețurilor l-au avut aplicarea cotei de 9% pentru cazarea în cadrul sectorului hotelier sau al sectoarelor cu funcție similară, inclusiv închirierea terenurilor amenajate pentru camping, și scăderea la 5% a cotei de impozitare a accesului la muzee, cinematografe, castele, evenimente sportive și culturale.

Tabelul 2. Impactul modificărilor în materie de TVA asupra prețurilor

Modificare | Punctaj | Rang |

Scăderea cotei standard de la 24 la 20% | 115 | 1 |

Aplicarea cotei reduse de 9% la alimente | 148 | 2 |

Aplicarea cotei de 5% la manuale școlare, reviste, ziare și cărți | 170 | 3 |

Aplicarea cotei de 9% pentru cazarea în cadrul sectorului hotelier sau al sectoarelor cu funcție similară, inclusiv închirierea terenurilor amenajate pentru camping | 222 | 4 |

Aplicarea cotei de 5% pentru accesul la muzee, cinematografe, castele, evenimente sportive și culturale | 245 | 5 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

Din punctul de vedere al beneficiilor generate pentru contribuabili, cele mai importante au fost determinate de scăderea cotei standard de la 24 la 20% (mediană – 4 și medie – 3,833), fiind urmată de aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering (mediană – 3,5 și medie – 3,633).

Extinderea ariei de aplicare a cotei de 9% în turism și scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste au generat beneficii de o importanță medie (mediană – 3 și medie – 3,483, respectiv mediană – 3 și medie – 3,133).

Tabelul 3. Importanța beneficiilor generate de modificările legislative în materie de TVA

pentru contribuabili – medie, mediană și dispersie

| Elemente statistice | Scăderea cotei standard de la 24 la 20% | Scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste | Aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering | Extinderea ariei de aplicare a cotei de 9% în turism |

| Număr observații | 60 | 60 | 60 | 60 |

| Minim | 1,000 | 1,000 | 2,000 | 2,000 |

| Maxim | 5,000 | 5,000 | 5,000 | 5,000 |

| Mediană | 4,000 | 3,000 | 3,500 | 3,000 |

| Medie | 3,833 | 3,133 | 3,633 | 3,483 |

| Dispersie | 1,044 | 1,096 | 1,089 | 0,983 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

În ceea ce privește beneficiile generate pentru contribuabili, s-a observat o corelație pozitivă puternică între scăderea cotei standard de la 24 la 20% și reducerea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste, precum și între aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering și extinderea ariei de aplicare a cotei de 9% în turism.

Pentru stat, scăderea cotei standard de la 24 la 20% și aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering (mediană – 3 și medie – 3,483) au generat beneficii importante, fiind urmate de extinderea ariei de aplicare a cotei de 9% în turism (mediană – 3 și medie – 3,450) și scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste (mediană – 3 și medie – 3,083).

Tabelul 4. Importanța beneficiilor generate de modificările legislative în materie de TVA

pentru stat – medie, mediană și dispersie

| Elemente statistice | Scăderea cotei standard de la 24 la 20% | Scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste | Aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering | Extinderea ariei de aplicare a cotei de 9% în turism |

| Număr observații | 60 | 60 | 60 | 60 |

| Minim | 2,000 | 1,000 | 2,000 | 2,000 |

| Maxim | 5,000 | 5,000 | 5,000 | 5,000 |

| Mediană | 3,000 | 3,000 | 3,000 | 3,000 |

| Medie | 3,483 | 3,083 | 3,483 | 3,450 |

| Dispersie | 0,948 | 0,996 | 0,983 | 1,048 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

Din punctul de vedere al beneficiilor generate pentru stat, s-a observat o corelație pozitivă puternică între scăderea cotei standard de la 24 la 20% și reducerea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste, precum și între aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering și extinderea ariei de aplicare a cotei de 9% în turism.

Tabelul 5. Matricea corelațiilor Pearson (dreapta sus) și Spearman (stânga jos)

| Variabile | Scăderea cotei standard de la 24 la 20% | Scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste | Aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering | Extinderea ariei de aplicare a cotei de 9% în turism |

| Scăderea cotei standard de la 24 la 20% | 1 | 0,495*** | 0,327** | 0,187 |

| Scăderea de la 9 la 5% a cotei de impozitare pentru accesul la castele, cinematografe, muzee, evenimente sportive și culturale, livrările de cărți, manuale, ziare și reviste | 0,461*** | 1 | 0,000* | 0,369*** |

| Aplicarea cotei de 9% pentru alimente, servicii de restaurant și catering | 0,322** | 0,205 | 1 | 0,558*** |

| Extinderea ariei de aplicare a cotei de 9% în turism | 0,181 | 0,333** | 0,611*** | 1 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

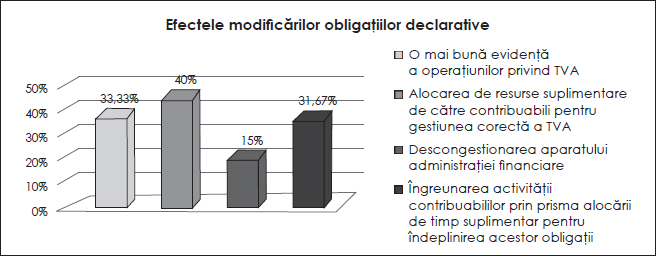

Odată cu modificarea reglementărilor în materie de TVA s-au modificat și obligațiile declarative, fapt ce a determinat alocarea de resurse suplimentare de către contribuabili pentru gestiunea corectă a taxei pe valoarea adăugată. Efectul pozitiv al acestor schimbări îl constituie realizarea unei mai bune evidențe a operațiunilor privind TVA, însă s-a îngreunat activitatea contribuabililor, care au fost nevoiți să aloce timp suplimentar pentru îndeplinirea acestor obligații.

Sursa: Proiecțiile autorului pe baza datelor colectate.

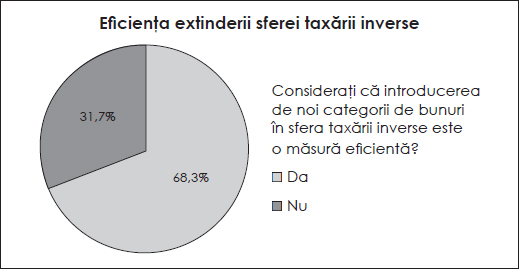

Măsurile de simplificare au fost extinse prin includerea de noi categorii în sfera de cuprindere a taxării inverse, iar această măsură este considerată eficientă de 68,3% dintre respondenți.

Sursa: Proiecțiile autorului pe baza datelor colectate.

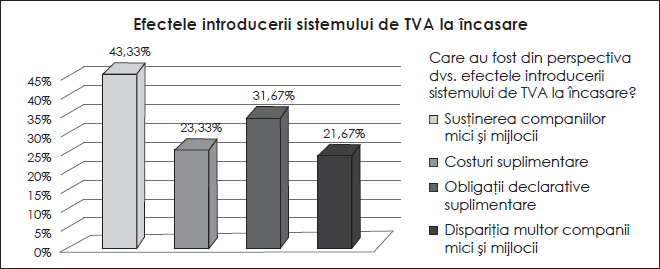

Sistemul de TVA la încasare, introdus în România în anul 2013, este perceput ca fiind o măsură de susținere a companiilor mici și mijlocii, care a creat însă și obligații declarative suplimentare pentru entitățile care îl aplică. Unii respondenți consideră că măsura a condus la dispariția multor companii mici și mijlocii, acestea nefăcând față costurilor suplimentare determinate de aplicarea sistemului și pierzându-și astfel numeroși clienți. Majoritatea respondenților (66,7%) cred că este eficientă transformarea sistemului de TVA la încasare în unul opțional.

Sursa: Proiecțiile autorului pe baza datelor colectate.

Referitor la efectele introducerii sistemului de TVA la încasare, se poate observa o corelație negativă puternică între răspunsurile primite. Astfel, respondenții care cred că prin introducerea acestui sistem s-a dorit susținerea companiilor mici și mijlocii nu consideră că măsura a determinat dispariția multora dintre aceste companii sau costuri suplimentare pentru entitățile care îl aplică. De asemenea, cei care sunt de părere că sistemul de TVA la încasare a determinat apariția unor obligații declarative suplimentare pentru contribuabilii care îl aplică nu susțin și faptul că acest sistem a condus la dispariția multor companii mici și mijlocii.

Tabelul 6. Matricea corelațiilor Pearson (dreapta sus) și Spearman (stânga jos)

| Variabile | Susținerea companiilor mici și mijlocii | Costuri suplimentare | Obligații declarative suplimentare | Dispariția multor companii mici și mijlocii |

| Susținerea companiilor mici și mijlocii | 1 | -0,323** | -0,161 | -0,460*** |

| Costuri suplimentare | -0,323** | 1 | -0,121 | -0,003 |

| Obligații declarative suplimentare | -0,161 | -0,121 | 1 | -0,358*** |

| Dispariția multor companii mici și mijlocii | -0,460*** | -0,003 | -0,358*** | 1 |

Sursa: Prelucrarea datelor obținute prin intermediul chestionarului.

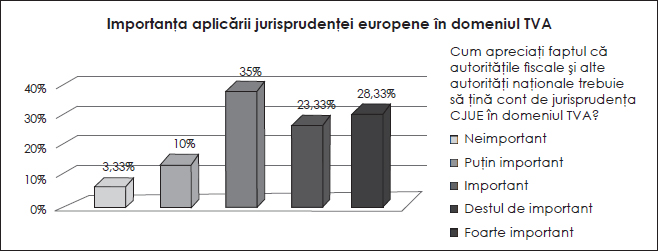

Importanța aplicării de către autoritățile fiscale și alte autorități naționale a jurisprudenței Curții de Justiție a Uniunii Europene (CJUE) în domeniul taxei pe valoarea adăugată a fost analizată prin intermediul unei scale Likert cu note cuprinse între 1 (neimportant) și 5 (foarte important). Respondenții au fost de părere că aplicarea jurisprudenței europene este o măsură importantă, întrucât s-a obținut o medie de 3,633, iar majoritatea au considerat-o ca având o importanță peste medie (mediană – 4). Astfel, 51,66% dintre aceștia au oferit note de 3 și 4.

Sursa: Proiecțiile autorului pe baza datelor colectate.

Concluzii și limitări

Acest studiu a urmărit identificarea percepției mediului de afaceri din România asupra modificărilor legislației în materie de TVA.

Mediul de afaceri consideră că modificările legislative privind taxa pe valoarea adăugată au fost făcute cu scopul de a armoniza reglementările naționale cu cele ale Uniunii Europene și de a asigura o mai bună interpretare a legislației fiscale în materie de TVA. Rezultatele studiului arată că mediul de afaceri a avut o reacție pozitivă la aceste modificări, fiind de părere că ele au determinat beneficii importante pentru contribuabili, dar și pentru stat.

Impactul cel mai semnificativ asupra prețurilor l-au avut modificarea cotei standard de TVA și impozitarea cu 9% a alimentelor. Respondenții au opinat că aceste modificări au adus cele mai mari beneficii atât contribuabililor, cât și statului.

Trecerea din sfera de cuprindere a cotei de 9% în cea de 5% a accesului la castele, cinematografe, muzee, evenimente sportive și culturale și a livrării de cărți, manuale, ziare și reviste a fost considerată ca având un impact relativ redus asupra prețurilor, iar beneficiile pentru stat și contribuabili au fost percepute ca fiind de importanță medie.

Potrivit rezultatelor studiului, aplicarea opțională a sistemului de TVA la încasare a fost o decizie adecvată. În pofida faptului că unii respondenți sunt de părere că acest sistem a condus la dispariția multor companii mici și mijlocii, din cauza costurilor suplimentare generate, o mare parte dintre aceștia afirmă că introducerea lui reprezintă o măsură de sprijinire a activității acestor entități.

Prin modificarea obligațiilor declarative s-a realizat o îmbunătățire a gestiunii operațiunilor privind taxa pe valoarea adăugată, însă s-au creat și costuri suplimentare pentru contribuabili, care au fost nevoiți să aloce resurse în plus pentru gestiunea corectă a taxei.

Rezultatele acestui studiu sunt limitate din cauza faptului că eșantionul este relativ redus, însă considerăm că acestea oferă o perspectivă validă asupra percepției mediului de afaceri cu privire la modificările reglementărilor în materie de TVA. Sunt necesare în viitor extinderea eșantionului și realizarea unei cercetări mai aprofundate, în vederea obținerii unor concluzii mai relevante cu privire la acest subiect.

Acest material este un extras din lucrarea de disertație Reglementarea fiscală la nivel național și internațional pe linia taxei pe valoarea adăugată, susținută de autor la finalizarea studiilor de masterat în cadrul Facultății de Contabilitate și Informatică de Gestiune a Academiei de Studii Economice din București.

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou