Reguli generale de evaluare potrivit OMFP nr. 1.802/2014 (III)

Numărul 12-13, 3-16 aprilie 2018 » Expertiza și auditul afacerilor

4. Valoarea de inventar. Prezentarea elementelor în bilanț

Ca bază de evaluare, valoarea de inventar este definită la pct. 82 alin. (3) lit. b) din OMFP nr. 1.802/2014 ca „valoarea contabilă a activului, stabilită cu ocazia evaluării la inventariere, respectiv valoarea înscrisă în listele de inventariere”.

Remarcăm că ordinul nu prezintă explicit modul de calcul al acestei valori înscrise în listele de inventariere, ci se rezumă să precizeze la pct. 84 alin. (1) că „la stabilirea valorii de inventar a bunurilor se va aplica principiul prudenței, potrivit căruia se va ține seama de toate ajustările de valoare datorate deprecierilor sau pierderilor de valoare”, iar la pct. 84 alin. (2), că „pentru elementele de natura activelor înregistrate la cost, diferențele constatate în minus între valoarea de inventar și valoarea contabilă se evidențiază distinct în contabilitate, în conturi de ajustări, aceste elemente menținându-se la valoarea lor de intrare”.

Ca regulă generală, dacă valoarea de inventar este mai mică decât valoarea contabilă, activele sunt depreciate și se recunoaște o ajustare pentru depreciere prin formula contabilă:

| Cheltuieli privind ajustările pentru deprecierea activelor | = | Ajustări pentru deprecierea activelor |

Din categoria imobilizărilor necorporale face parte și fondul comercial pozitiv. În legătură cu evaluarea bilanțieră a acestuia, OMFP nr. 1.802/2014 stipulează la pct. 142: „Prevederile (...) nu se aplică ajustărilor de valoare corespunzătoare fondului comercial. Ajustările pentru deprecierea fondului comercial corectează valoarea acestuia (articol contabil 6817 «Cheltuieli de exploatare privind ajustările pentru deprecierea fondului comercial» = 2071 «Fond comercial pozitiv»), fără a fi reluate ulterior la venituri”. De aici putem trage concluzia că o primă excepție de la regula generală de constituire a ajustărilor pentru depreciere o reprezintă ajustările pentru deprecierea fondului comercial.

Din categoria imobilizărilor financiare fac parte și certificatele verzi amânate la plată. Referitor la evaluarea lor, pct. 301 alin. (2) din reglementarea amintită anterior prevede: „Prin excepție de la regulile generale de înregistrare a deprecierilor, la sfârșitul exercițiului financiar, eventuala pierdere de valoare aferentă certificatelor verzi (...) amânate se recunoaște pe seama veniturilor înregistrate în avans (articol contabil 472 «Venituri înregistrate în avans»/analitic distinct = 266 «Certificate verzi amânate»)”. De aici putem trage concluzia că o a doua excepție de la regula generală de constituire a ajustărilor pentru depreciere o reprezintă certificatele verzi amânate la plată, pentru deprecierea cărora se efectuează înregistrarea inversă cumpărării lor.

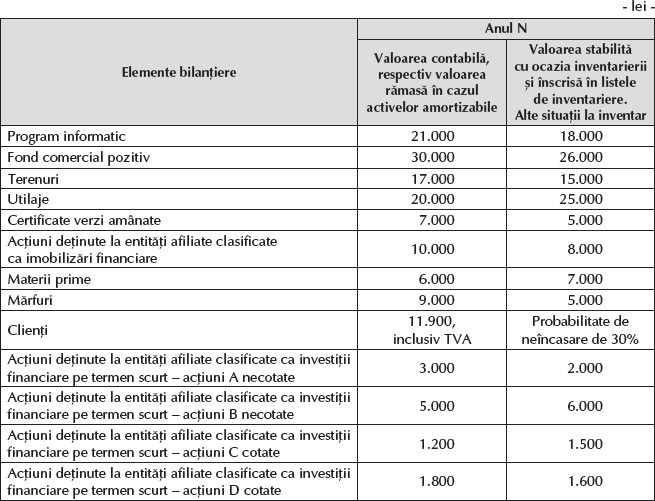

Exemplu

Valoarea de inventar, de 18.000 lei, este mai mică decât valoarea contabilă, de 21.000 lei, deci activul este depreciat și se constituie o ajustare pentru depreciere pentru diferența de 3.000 lei:

| 3.000 lei | 6813 „Cheltuieli de exploatare privind ajustările pentru deprecierea imobilizărilor” | = | 2908 „Ajustări pentru deprecierea altor imobilizări necorporale” | 3.000 lei |

Valoarea de inventar, de 26.000 lei, este mai mică decât valoarea contabilă, de 30.000 lei, deci fondul comercial este depreciat și se constituie o ajustare pentru depreciere pentru diferența de 4.000 lei, dar avem în vedere excepția potrivit căreia nu se folosesc conturile de ajustări pentru depreciere, ci se creditează direct contul de activ:

| 4.000 lei | 6817 „Cheltuieli de exploatare privind ajustările pentru deprecierea fondului comercial” | = | 2071 „Fond comercial pozitiv” | 4.000 lei |

Valoarea de inventar, de 15.000 lei, este mai mică decât valoarea contabilă, de 17.000 lei, deci activul este depreciat și se constituie o ajustare pentru depreciere pentru diferența de 2.000 lei:

| 2.000 lei | 6813 „Cheltuieli de exploatare privind ajustările pentru deprecierea imobilizărilor” | = | 2911 „Ajustări pentru deprecierea terenurilor și amenajărilor de terenuri” | 2.000 lei |

Valoarea de inventar, de 25.000 lei, este mai mare decât valoarea contabilă, de 20.000 lei, deci activul nu este depreciat și conform principiului prudenței acest plus nu se contabilizează. Prin urmare, utilajul va figura în bilanț cu costul său, de 20.000 lei.

Valoarea de inventar, de 5.000 lei, este mai mică decât valoarea contabilă, de 7.000 lei, deci certificatele verzi amânate sunt depreciate, dar conform excepției nu se constituie ajustări pentru depreciere. Deprecierea de 2.000 lei va fi recunoscută contabil prin înregistrarea inversă efectuată cu ocazia achiziției:

| 2.000 lei | 472 „Venituri înregistrate în avans” / Certificate verzi amânate | = | 266 „Certificate verzi amânate” | 2.000 lei |

Valoarea de inventar, de 8.000 lei, este mai mică decât valoarea contabilă, de 10.000 lei, deci acțiunile sunt depreciate și se constituie o ajustare pentru depreciere pentru diferența de 2.000 lei, necontând dacă acestea sunt sau nu cotate, tratamentul contabil fiind același:

| 2.000 lei | 6863 „Cheltuieli financiare privind ajustările pentru pierderea de valoare a imobilizărilor financiare” | = | 2961 „Ajustări pentru pierderea de valoare a acțiunilor deținute la entitățile afiliate” | 2.000 lei |

Valoarea de inventar, de 7.000 lei, este mai mare decât valoarea contabilă, de 6.000 lei, deci activul nu este depreciat și conform principiului prudenței acest plus nu se contabilizează. Prin urmare, materiile prime vor figura în bilanț cu costul lor, de 6.000 lei.

Valoarea de inventar, de 5.000 lei, este mai mică decât valoarea contabilă, de 9.000 lei, deci activul este depreciat și se constituie o ajustare pentru depreciere pentru diferența de 4.000 lei:

| 4.000 lei | 6814 „Cheltuieli de exploatare privind ajustările pentru deprecierea activelor circulante” | = | 397 „Ajustări pentru deprecierea mărfurilor” | 4.000 lei |

În acest caz clienții trebuie urmăriți separat, de aceea trebuie transferați în categoria clienților incerți cu toată valoarea, inclusiv TVA, iar pentru probabilitatea de neîncasare de 3.570 lei (11.900 lei x 30%) se va constitui o ajustare pentru depreciere:

| 11.900 lei | 4118 „Clienți incerți sau în litigiu” | = | 4111 „Clienți” | 11.900 lei |

Și:

| 3.570 lei | 6814 „Cheltuieli de exploatare privind ajustările pentru deprecierea activelor circulante” | = | 491 „Ajustări pentru deprecierea creanțelor – clienți” | 3.570 lei |

Așa cum am arătat mai sus, pentru acțiunile necotate, dacă este cazul, se constituie „clasicele ajustări pentru depreciere”. Prin urmare, valoarea de inventar, de 2.000 lei, este mai mică decât valoarea contabilă, de 3.000 lei, deci se constituie o ajustare pentru depreciere pentru diferența de 1.000 lei:

| 1.000 lei | 6863 „Cheltuieli financiare privind ajustările pentru pierderea de valoare a imobilizărilor financiare” | = | 591 „Ajustări pentru pierderea de valoare a acțiunilor deținute la entitățile afiliate” | 1.000 lei |

În această situație, valoarea de inventar, de 6.000 lei, este mai mare decât valoarea contabilă, de 5.000 lei, iar acțiunile, fiind necotate, nu sunt depreciate. Conform principiului prudenței, acest plus nu se contabilizează. Prin urmare, acțiunile vor figura în bilanț cu costul lor, de 5.000 lei.

În cazul acțiunilor cotate vom înregistra plusul de valoare de 300 lei pe seama conturilor de venituri:

| 300 lei | 501/C „Acțiuni deținute la entitățile afiliate” | = | 768 „Alte venituri financiare” | 300 lei |

În cazul acțiunilor cotate vom înregistra minusul de valoare de 200 lei pe seama conturilor de cheltuieli:

| 200 lei | 668 „Alte cheltuieli financiare” | = | 501/D „Acțiuni deținute la entitățile afiliate” | 200 lei |

5. Valoarea actualizată

Remarcăm de la început că, deși este prezentă printre bazele de evaluare, valoarea actualizată nu este definită de OMFP nr. 1.802/2014. Cu toate acestea, noțiunea o regăsim explicit sau implicit la pct. 387 alin. (3): „Acolo unde efectul valorii-timp a banilor este semnificativ, valoarea provizionului reprezintă valoarea actualizată a cheltuielilor estimate a fi necesare pentru stingerea obligației. În acest caz, actualizarea provizioanelor se face întrucât, datorită valorii-timp a banilor, provizioanele aferente unor ieșiri de resurse care apar la scurt timp de la data bilanțului sunt mult mai oneroase decât cele aferente unor ieșiri de resurse de aceeași valoare, dar care apar mai târziu.” și la pct. 387 alin. (5): „Actualizarea provizioanelor se efectuează de către persoane specializate, la sfârșitul fiecărui exercițiu financiar pentru care se impune o asemenea actualizare. Rata de actualizare utilizată trebuie să reflecte evaluările curente pe piață ale valorii-timp a banilor și ale riscurilor specifice datoriei.”.

Exemplu

La data de 01.01.N, o entitate cumpără o instalație complexă de extracție a petrolului la costul de 500.000.000 lei. Societatea estimează că durata de utilizare este de 20 de ani. La sfârșitul acestei perioade instalația va fi dezafectată, entitatea estimând că vor fi necesare cheltuieli cu dezafectarea de 1.000.000 lei. Rata de actualizare este de 15%.

Valoarea actualizată a provizionului la 01.01.N = 1.000.000 lei/(1 + 0,15)20 = 61.100 lei

La sfârșitul anului N, după trecerea unui an, valoarea actualizată a provizionului se ridică la 70.265 lei (1.000.000 lei/(1 + 0,15)19).

În fiecare an următor, valoarea provizionului se va majora în bilanț cu 15% față de anul precedent, astfel încât la sfârșitul celor 20 de ani, când va avea loc dezafectarea activului, provizionul va ajunge la 1.000.000 lei.

Conform prevederilor pct. 85 alin. (3) din OMFP nr. 1.802/2014, „în cazul imobilizărilor corporale și necorporale, la determinarea pierderilor din depreciere, evaluatorii autorizați, potrivit legii, sau personalul entității pot utiliza diferite metode de evaluare (de exemplu: metode bazate pe fluxuri de numerar)”. Deși ordinul nu prezintă aceste metode de actualizare bazate de fluxuri, prin referire la Standardele Internaționale de Raportare Financiară prezentăm în continuare un exemplu de calcul al acestor valori.

Exemplu

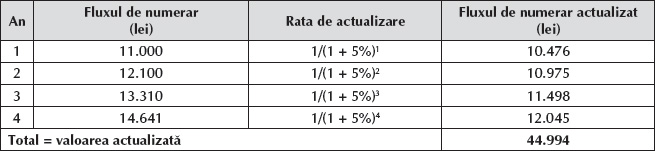

O entitate deține un brevet pentru producerea unui creme de mâini. Brevetul expiră peste 4 ani. Societatea estimează că în fiecare dintre următorii 4 ani cererea pentru crema de mâini va crește cu 10%. În anul precedent, încasările nete din vânzarea cremei au fost de 10.000 lei. Rata de actualizare este de 5%.

„Estimarea valorii de utilizare a unui activ implică următorii pași:

(a) estimarea viitoarelor intrări și ieșiri de numerar generate de utilizarea continuă a activului și de cedarea acestuia; și

(b) aplicarea ratei potrivite de actualizare acestor fluxuri de trezorerie viitoare.”

Anul 1: 10.000 lei + 10.000 lei x 10% = 11.000 lei

Anul 2: 11.000 lei + 11.000 lei x 10% = 12.100 lei

Anul 3: 12.100 lei + 12.100 lei x 10% = 13.310 lei

Anul 4: 13.310 lei + 13.310 lei x 10% = 14.641 lei

6. Valoarea nominală

Valoarea nominală se regăsește în OMFP nr. 1.802/2014 la evaluarea capitalului social și, așa cum am arătat mai sus, în valoarea de inventar a mărcilor poștale, timbrelor fiscale, tichetelor de călătorie, bonurilor cu cantități fixe, biletelor de spectacole, de intrare în muzee, expoziții și altele asemenea. Capitalul social se prezintă întotdeauna în situațiile financiare la valoarea nominală a acțiunilor sau a părților sociale, care este înscrisă pe acestea, indiferent de valoarea lor de tranzacționare pe piața de capital. Totodată, așa cum prevede pct. 412 alin. (2) din reglementarea menționată, „contabilitatea analitică a capitalului social se ține pe acționari sau asociați, cuprinzând numărul și valoarea nominală a acțiunilor sau a părților sociale subscrise și vărsate”.

BIBLIOGRAFIE

1. IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS), Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

2. Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou