Analiza unui proiect de investiții

Numărul 45, 26 nov. - 2 dec. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: proiect de investiții, cost inițial, durată de viață, fluxuri de numerar, valoare reziduală, costul capitalului investit

Clasificare JEL: G17, E22

1. Clasificarea proiectelor de investiții

Clasificarea proiectelor de investiții se poate face din mai multe perspective, iar cele mai des întâlnite în literatura de specialitate sunt prezentate succint în cele ce urmează.

O primă grupare a investițiilor poate fi făcută prin prisma categoriei de active în care se va investi. Astfel, pot exista:

- investiții directe – includ capacitatea de producție sau comercială a unei companii (achiziția unui utilaj, a unui teren, activitatea de cercetare-dezvoltare, procesul de recrutare și instruire a personalului etc.);

- investiții financiare – constau în achiziția de active financiare (acțiuni la o altă companie, obligațiuni etc.) pentru realizarea de plasamente ale disponibilului societății. Analiza acestora este similară cu cea a investițiilor directe, însă prezintă și câteva aspecte specifice.

O altă clasificare este cea legată de scopul realizării proiectului. Astfel, se pot diferenția:

- investiții pentru înlocuirea utilajelor existente în scopul menținerii capacității de producție – de exemplu, înlocuirea unui utilaj defect sau uzat fizic cu unul similar;

- investiții pentru înlocuirea utilajelor existente în scopul eficientizării procesului de producție – de exemplu, înlocuirea unui echipament uzat moral cu unul mai performant, care generează costuri mai mici;

- investiții pentru creșterea capacității de producție – de exemplu, achiziția de noi utilaje, foarte asemănătoare cu cele deja existente, sau deschiderea unor noi puncte de lucru;

- investiții pentru pătrunderea pe noi segmente de piață – de exemplu, achiziția de către o companie producătoare de pâine a unor utilaje pentru fabricarea de cornuri sau a altor produse de panificație;

- investiții obligatorii – de exemplu, impuse de noi reglementări privind protecția mediului;

- investiții necesare activităților conexe celei de bază – de exemplu, construcția unei parcări sau a unei clădiri cu scop social, cum ar fi o cantină sau o grădiniță pentru angajații companiei.

Din perspectiva managementului financiar, diferențele dintre aceste tipuri de investiții sunt date de profunzimea analizei care trebuie realizată pentru stabilirea fezabilității proiectului. Astfel, primele două categorii necesită o analiză mai puțin complexă, deoarece activitatea generată prin implementarea lor este deja cunoscută, deci implicațiile financiare pot fi mai ușor estimate. Cea de-a treia categorie, deși vizează tot o activitate cunoscută, implică și elemente suplimentare legate de recrutarea de noi salariați, acțiuni publicitare în scopul creșterii vânzărilor pentru a acoperi și noua capacitate de producție, găsirea și amenajarea unor spații noi de lucru etc. Din această cauză, studiul fezabilității proiectelor respective va fi mai dezvoltat. Ultimele trei categorii presupun o analiză cu un grad de complexitate ridicat, deoarece se referă la realizarea unor proiecte de investiții legate de activități noi.

O altă perspectivă de clasificare a proiectelor de investiții vizează modalitatea de finanțare a acestora, care implică diferite avantaje și dezavantaje. Astfel, acestea pot fi:

- finanțate din fonduri proprii – sumele necesare vor fi acoperite din sursele interne ale societății (profitul investit în aceasta, rezerve etc.), deci ușor accesibile. Investițiile respective vor fi finanțate din averea acumulată de acționari în companie, astfel că rata de rentabilitate minimă dorită pentru un proiect se va baza pe așteptările lor;

- finanțate din surse noi atrase de la acționari – sunt mai greu accesibile, deoarece implică și un proces de emitere de noi acțiuni pentru atragerea de fonduri, însă sumele rezultate pot fi mai mari decât resursele existente în companie;

- finanțate din surse noi împrumutate – presupun contractarea unui credit bancar sau emiterea de obligațiuni de către societate. Din acest motiv ele pot avea un cost mai mic, rata de rentabilitate dorită pentru un proiect bazându-se pe rata dobânzii creditului, care ar trebui să fie mai mică decât rata cerută de acționari. Totuși, implică un timp mai lung până la obținerea fondurilor, iar compania trebuie să convingă creditorii de bonitatea ei și de fezabilitatea proiectului.

O ultimă perspectivă care va fi prezentată descrie modalitatea de organizare a proiectelor de investiții ce implică diverse restricții în realizarea lor. Acestea sunt:

- proiecte concurente – implementarea unui proiect presupune imposibilitatea realizării altuia, concurent. De exemplu, o companie dorește să achiziționeze o imprimantă. Dacă va achiziționa marca X, îi va fi imposibil să cumpere și marca Y folosind aceeași sumă și pentru a desfășura aceeași activitate. De aceea, pentru a alege între două proiecte concurente se vor realiza analiza distinctă a fiecăruia și alegerea celui cu implicații mai bune pentru firmă;

- proiecte complementare – implementarea unui proiect implică, obligatoriu, și realizarea celui de-al doilea. De exemplu, o companie dorește să achiziționeze o mină de diamant pentru exploatare. Locația minei este greu accesibilă, nefiind disponibile niciun drum și nicio cale ferată pe o rază de 50 de kilometri. Astfel, pentru o exploatare reușită a minei, este imperativ necesară construirea unui drum de acces. În acest caz, se recomandă realizarea analizei de fezabilitate pentru ambele proiecte în același timp;

- proiecte independente – implementarea unui proiect permite și realizarea altuia, însă nu este condiționată de aceasta. De exemplu, o companie dorește să construiască pe un teren un hotel. Acest lucru nu o împiedică să construiască și un restaurant pe un teren de lângă hotel. Analizele proiectelor respective pot fi făcute împreună, existând ipoteza unei corelații între veniturile hotelului și cele ale restaurantului (generate de aceiași clienți). Însă pot fi efectuate și analize distincte ale celor două proiecte și decizia să fie luată pentru fiecare în parte. În funcție de rezultatele analizelor, se pot realiza ambele investiții, unul dintre proiecte sau niciunul.

Având în vedere existența a numeroase oportunități de investire pe piață, fiecare cu specificul ei, este necesară o analiză coerentă și corectă a implicațiilor (financiare, comerciale, de resurse umane etc.) asupra companiei pentru a determina care este cel mai bun proiect. Pașii principali care trebuie parcurși sunt prezentați în cele ce urmează.

2. Fundamentarea elementelor specifice unui proiect de investiții

Pentru a se putea evalua un proiect de investiții este necesar ca inițial să se fundamenteze elementele definitorii ale acestuia. Ele sunt legate în principal de:

- costul inițial al investiției – fluxul de numerar inițial necesar pentru punerea în funcțiune a proiectului;

- durata de viață a proiectului – perioada în care se dorește exploatarea investiției;

- fluxurile de numerar generate de proiect – cash flow-urile pe care se estimează că le va încasa sau plăti compania în fiecare an ca urmare a exploatării proiectului;

- valoarea reziduală – fluxul de numerar final pe care îl generează proiectul pentru entitate în anul în care se dorește terminarea utilizării acestuia;

- costul capitalului investit – rentabilitatea minimă anuală pe care o așteaptă compania de la proiect pentru a acoperi riscul asumat prin realizarea sa.

2.1. Costul inițial al investiției

Costul inițial al investiției este un element foarte important al proiectului, deoarece reprezintă suma de care trebuie să dispună compania pentru a putea începe investiția. În funcție de valoarea ei se va stabili și modul de finanțare a proiectului (din fonduri proprii, prin apelarea la un credit sau atragerea de noi fonduri de la acționari etc.). În același timp, acest flux de numerar negativ pentru entitate (ieșire de numerar) este cel care va trebui acoperit din fluxurile de numerar viitoare ce se estimează că vor fi generate de investiție pentru ca ea să fie considerată fezabilă. Din această cauză, fundamentarea costului investiției trebuie realizată ținându-se cont de toate elementele care ar putea să o influențeze, fără însă a le supraevalua sau subevalua.

Costul inițial al investiției include:

- prețul de achiziție a utilajelor, spațiului, automobilelor necesare desfășurării investiției. Dacă prețurile sunt exprimate în altă unitate monetară decât cea a analizei, se va folosi un curs mediu de schimb pentru a le transforma în unitatea monetară utilizată în analiză;

- costul amenajării spațiului pentru punerea în funcțiune a proiectului (nivelarea terenului, reorganizarea spațiului, adăugarea de instalații sanitare/electrice etc.);

- costul transportului utilajelor de la locul achiziției la cel al desfășurării proiectului;

- costul asigurării transportului;

- costul instruirii personalului angajat pentru utilizarea noii investiții;

- costul montării utilajelor;

- dacă este cazul, fluxul de numerar generat de scoaterea din funcțiune și vinderea utilajelor care vor fi înlocuite prin acest proiect;

- costul cu cercetarea și publicitatea realizate în vedere punerii în funcțiune a proiectului;

- costul angajării unor terți pentru elaborarea studiului de fezabilitate sau a altor documente necesare începerii proiectului;

- orice altă cheltuială realizată la începutul perioadei de investire pentru punerea în funcțiune a proiectului.

Exemplu

O companie dorește să realizeze o investiție într-o linie tehnologică pentru producerea de țigle de tip B, pentru care se cunosc următoarele: preț de achiziție – 243.000 euro, curs de schimb valutar – 4,9 lei/euro, cheltuieli cu montajul – 25.000 lei, cheltuieli cu specializarea personalului – 13.800 lei.

Investiția este necesară pentru a înlocui o linie tehnologică veche, ce produce țigle de tip A, care la momentul realizării investiției se vinde la prețul de 7.300 lei. Valoarea de intrare a liniei tehnologice vechi este de 120.000 lei, iar valoarea amortizată cumulată, de 115.000 lei.

În același timp se renunță și la un mijloc de transport cu valoarea de 8.000 lei, complet amortizat, care este vândut la prețul de 3.800 lei.

Ne propunem să determinăm costul investiției făcute de companie.

La determinarea costului investiției se va ține cont numai de elementele care au legătură cu realizarea proiectului. Prețul de achiziție al noului utilaj și cheltuielile cu montajul și specializarea personalului reprezintă plăți pentru companie, iar vânzarea utilajului vechi va genera o încasare, deci acestea vor fi incluse în calcul cu semne diferite. Vânzarea utilajului vechi generează și un impozit pe profit, care constituie o altă plată pentru entitate. Profitul va fi calculat ca diferență între veniturile din vânzarea imobilizării și cheltuielile cu vânzarea acesteia (generate de scoaterea din situațiile financiare a părții rămase neamortizate).

Nu se va ține cont de vânzarea mijlocului de transport, deoarece, deși este o operațiune simultană cu investiția, ea nu este necesară realizării acesteia.

Astfel, costul inițial al proiectului de investiții va fi:

2.2. Durata de viață a investițiilor

Durata de viață a investițiilor reprezintă perioada dorită de exploatare a proiectului în companie și este intervalul de timp pentru care se vor estima cash flow-urile generate de acesta în cadrul analizei de fezabilitate. Durata de viață este în general legată de perioada legală de amortizare, însă ține cont de specificul proiectului.

✔ În cazul unei investiții care vizează achiziția unor utilaje, ca durată de viață a proiectului se poate utiliza perioada de amortizare a acestora. Astfel, se evaluează dacă investiția se va recupera și va aduce și un plus de numerar până la momentul în care uzura fizică și/sau morală a utilajelor va face necesară înlocuirea acestora (adică realizarea unui alt proiect de investiții).

✔ În cazul în care se dorește vânzarea proiectului de investiții după o anumită perioadă, estimată încă de la momentul începerii acestuia (de exemplu, achiziția unui autoturism care va fi folosit pentru livrarea produselor și care se dorește să fie vândut pe piața second-hand după trei ani), durata de viață a proiectului este egală cu perioada dintre momentul inițierii investiției și cel al vânzării, indiferent dacă vânzarea se va realiza înainte sau după terminarea perioadei de amortizare a proiectului.

✔ Dacă se dorește investirea într-un teren care va fi folosit pe o perioadă nedeterminată (de exemplu, achiziția unui teren extravilan în perspectiva realizării de culturi agricole), ca durată de viață se poate folosi perioada în care se consideră că investiția se poate recupera. Aceasta va include toate etapele de amenajare a terenului, respectiv perioada în care se observă o variabilitate mai ridicată a veniturilor și cheltuielilor generate de proiect. Ulterior acestei perioade, cash flow-urile viitoare generate de proiect vor fi considerate (aproximativ) constante, iar influența lor asupra fezabilității proiectului se va vedea în cadrul valorii reziduale.

2.3. Cash flow-urile generate de un proiect de investiții

Cash flow-urile generate de un proiect de investiții reprezintă un element semnificativ în procesul de evaluare a fezabilității acestuia, deoarece ele constituie principala sursă de câștig și deci cea mai importantă modalitate de recuperare a investiției și de înregistrare a unui surplus de numerar. Din această cauză, estimarea cash flow-urilor proiectului trebuie făcută într-o manieră coerentă și cu o probabilitate mare de a se realiza în anii următori. În acest sens, trebuie folosită o abordare obiectivă, bazată pe specificul domeniului de activitate al companiei și/sau pe aspectele caracteristice proiectului avut în vedere.

2.4. Valoarea reziduală

Valoarea reziduală (VR) reprezintă ultima sursă de câștig a companiei de pe urma unui proiect, care apare după încasarea ultimului cash flow din perioada de viață a acestuia. În funcție de specificul proiectului, ea poate fi calculată fie prin prisma prețului de vânzare estimat, fie pe baza actualizării cash flow-urilor ulterioare.

Prețul de vânzare – (Prețul de vânzare –

Valoarea contabilă netă) × 16%

De asemenea, trebuie analizat dacă dezinvestirea proiectului determină și necesitatea realizării de către companie a altor cheltuieli (operațiuni de reamenajare a terenului, de reciclare a deșeurilor rezultate etc.).

Valoarea contabilă netăn) × 16% –

Alte cheltuieli + Active circulante neten

Exemplu

O companie realizează o investiție în valoare de 10.000 lei, amortizabilă liniar în 5 ani. Aceasta va genera cash flow-uri anuale constante de 3.000 lei, pe baza unei cifre de afaceri anuale de 8.000 lei. Durata activelor circulante nete specifice proiectului este de 18 zile din cifra de afaceri. Compania dorește să vândă acest proiect după 4 ani de la realizarea investiției inițiale, estimând un preț de vânzare de 2.500 lei. Dezinvestirea sa nu generează cheltuieli de refacere a mediului înconjurător.

Ne propunem să determinăm valoarea reziduală a proiectului.

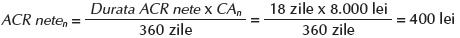

Inițial se calculează valoarea activelor circulante nete pe baza duratei de rotație furnizate. Deoarece cifra de afaceri este constantă, și valoarea activelor circulante nete va fi constantă în fiecare an.

Proiectul de investiții se vinde după 4 ani, perioada de amortizare fiind de 5 ani. Vânzarea acestuia înainte de a fi amortizat complet determină o valoare contabilă netă de 2.000 lei. Astfel, valoarea reziduală a proiectului va fi:

VR = 2.500 lei – (2.500 lei – 2.000 lei) x 16% + 400 lei = 2.820 lei

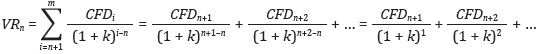

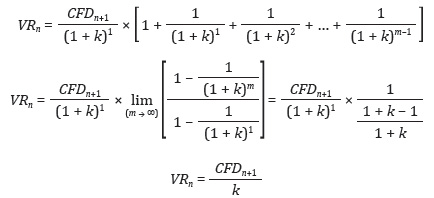

b) Dacă se desfășoară un proiect a cărui exploatare se va realiza pe o perioadă nedeterminată (de exemplu, cultivarea unui teren agricol), se calculează cash flow-urile generate în primii ani. Începând cu un anumit an (anul n+1 al exploatării), cash flow-urile generate în fiecare an vor fi considerate aproximativ constante în timp, presupunându-se un orizont de timp infinit (m à ∞, deoarece nu se cunoaște cu exactitate perioada de exploatare a proiectului).

Pe baza acestui raționament, valoarea reziduală se determină ca o sumă actualizată la momentul n a cash flow-urilor viitoare, folosindu-se ca rată de actualizare costul capitalului investit, determinat pentru proiectul respectiv. Astfel, valoarea reziduală a acestuia va fi:

Exemplu

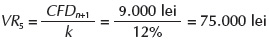

O companie dorește să realizeze o investiție de 80.000 lei într-un teren arabil pentru a cultiva grâu. Se estimează că acest proiect va genera următoarele cash flow-uri în primii 5 ani: 12.500 lei, 10.000 lei, 15.000 lei, 8.000 lei și 7.000 lei. Începând cu anul 6, producția se va stabiliza, iar cash flow-urile generate de proiect vor fi aproximativ constante în timp, având o valoare de 9.000 lei. Se estimează o rată de rentabilitate de 12% în acest sector de activitate.

Ne propunem să determinăm valoarea reziduală a proiectului.

2.5. Costul capitalului investit

Costul capitalului investit poate fi privit drept costul de oportunitate pe care și-l asumă investitorii (atât acționarii, cât și creditorii) în momentul în care aleg un proiect în care să investească. Practic, suma utilizată pentru a realiza o investiție nu mai poate fi folosită pentru alta, deci cei care furnizează această sumă pierd oportunitatea realizării altor proiecte și rentabilitatea oferită de acestea. Astfel, pentru ca un proiect să fie fezabil, el trebuie să le ofere investitorilor săi o rentabilitate cel puțin egală cu cea adusă de celelalte oportunități de investire care au același risc. (Riscul proiectelor este inclus în analiză în baza ipotezei conform căreia asumarea unui risc mai mare trebuie să conducă la obținerea unei rentabilități mai mari.)

De asemenea, costul capitalului investit poate fi privit drept rentabilitatea cerută de fiecare categorie de investitori (acționari și creditori) în funcție de riscul pe care și-l asumă. Având în vedere că riscul creditorilor este mai redus decât cel al acționarilor, rentabilitatea cerută de creditori va fi mai mică.

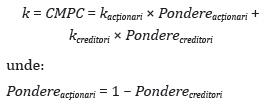

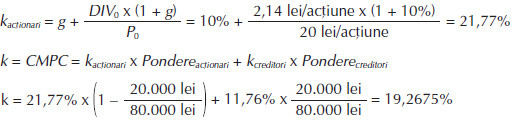

Odată determinată valoarea rentabilităților cerute de investitori, costul capitalului investit în proiect (k) este calculat ca o medie ponderată a celor două (cost mediu ponderat al capitalului (CMPC)) și va fi:

Atenție!

Dacă proiectul nu este finanțat prin credit, ponderea creditorilor va fi de 0%, deci ponderea acționarilor (a fondurilor proprii) va fi de 100%.

A. Rentabilitatea cerută de creditori

Exemplu

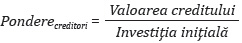

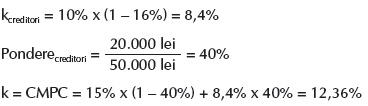

O companie dorește să realizeze o investiție în valoare de 50.000 lei, finanțată printr-un credit de 20.000 lei și restul din fonduri proprii. Rata dobânzii anuale efective a creditului este de 10%, iar rata de rentabilitate cerută de acționari este de 15%. Cota de impozit pe profit este de 16%.

Ne propunem să calculăm costul capitalului investit pentru acest proiect.

B. Rentabilitatea cerută de acționari

Există mai multe modele de estimare a rentabilității cerute de acționari, în funcție de specificul proiectului și de riscul perceput de aceștia. Ele se pot baza pe:

- rata rentabilității financiare;

- actualizarea dividendelor viitoare;

- modele de tip build-up.

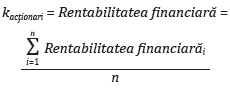

a) Rata rentabilității financiare

Dacă proiectul vizează dezvoltarea unei activități similare cu cea de până acum a companiei sau a uneia cu risc similar (de exemplu, achiziția unui utilaj pentru creșterea capacității de producție), acționarii pot considera că rata rentabilității financiare medie înregistrată de entitate în ultimii ani reprezintă o bună estimare a rentabilității minime cerute pentru investiție.

Dacă însă se consideră că în ultimii ani compania a avut o evoluție foarte bună (care nu poate să continue, în mod normal, și în următorii ani) sau foarte proastă (care nu este de dorit să continue și în următorii ani), se poate apela la rata rentabilității financiare medie a întreprinderilor din același sector de activitate. Însă în acest caz trebuie să se țină cont de faptul că societățile care vor fi analizate pentru realizarea mediei sectoriale au caracteristici diferite (politici de finanțare și/sau de investire diferite). De aceea, pentru ca media sectorială să fie relevantă, este necesar ca în analiză să fie inclus un număr ridicat de companii sau trebuie făcute modificări pentru a ține cont și de specificul proiectului.

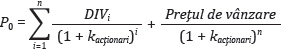

b) Actualizarea dividendelor viitoare

Astfel, rentabilitatea cerută de acționari va fi chiar soluția acestei ecuații, presupunând că se cunoaște prețul curent al acțiunii și că s-au estimat cash flow-urile viitoare. Pentru o simplificare a calculelor se vor analiza două cazuri:

✔ Cazul dividendelor constante

Exemplu

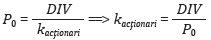

O companie listată la bursă dorește să realizeze o investiție în valoare de 20.000 lei, finanțată în proporție de 50% printr-un credit cu o rată a dobânzii anuale efective de 12% și restul din fonduri proprii. În prezent, prețul pe piață al unei acțiuni este de 5 lei. În 9 din ultimii 10 ani, entitatea a acordat dividende de 1 leu/acțiune, iar în urmă cu 5 ani nu a acordat dividende deoarece a înregistrat pierderi.

Ne propunem să calculăm costul capitalului investit în proiect.

✔ Cazul dividendelor în creștere cu o rată de creștere constantă (Modelul Gordon-Shapiro)

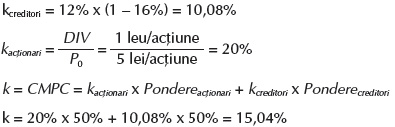

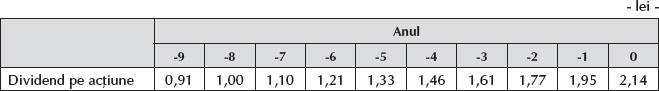

Exemplu

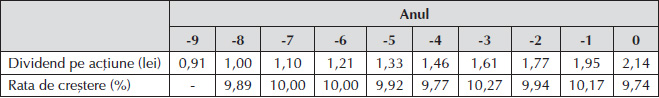

O companie listată la bursă dorește să realizeze o investiție de 80.000 lei, finanțată printr-un credit în valoare de 20.000 lei cu o rată a dobânzii anuale efective de 14% și restul din fonduri proprii. În prezent, prețul pe piață al unei acțiuni este de 20 lei. În ultimii 10 ani, entitatea a acordat dividende, ale căror valori sunt prezentate în tabelul următor:

Ne propunem să calculăm costul capitalului investit în proiect.

kcreditori = 14% x (1 – 16%) = 11,76%

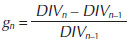

Dividendele acordate în ultimii 10 ani au înregistrat un trend crescător. De aceea este necesar să se calculeze rata de creștere a dividendelor de la un an la altul, folosindu-se formula:

Astfel se vor obține următoarele rezultate:

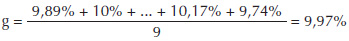

Se observă că rata de creștere variază în fiecare an, însă variația este destul de mică, astfel că se poate considera că, în medie, dividendele vor continua să se majoreze și în anii următori cu o rată egală cu media ratelor din ultimii ani. Aceasta va fi:

Pentru simplificarea calculelor, rata de creștere a dividendelor se va aproxima la 10%. Astfel, rata de rentabilitate cerută de acționari va fi:

c) Modele de tip build-up

În cazul în care proiectul analizat nu se poate încadra ușor în modelele uzuale, se poate apela la modelul build-up pentru a se lua în calcul toate caracteristicile specifice lui. Acesta se bazează pe ipoteza că identificarea unui nou aspect riscant va conduce la o creștere a rentabilității cerute de acționari, iar nivelul minim acceptat de la care se pornește este rata de rentabilitate a activului fără risc. Astfel, rata de rentabilitate cerută de acționari va fi egală cu rentabilitatea activului fără risc, la care se adaugă o serie de prime de risc:

kacționari = Rf + RPm + RPsector + RPcompanie

Rentabilitatea activului fără risc (Rf) este considerată a fi rentabilitatea investiției în cel mai sigur titlu prezent pe piață, respectiv titlurile de stat. Pentru că se analizează proiecte cu un orizont lung de investire, se au în vedere, în general, și titluri de stat cu o maturitate ridicată (de regulă, de 20 de ani). Astfel, pentru analizarea unui proiect de investiții din România se va ține seama de rentabilitatea oferită de obligațiunile de stat cu maturitate ridicată. Dacă astfel de titluri nu sunt emise pe piața românească, se pot avea în vedere titluri emise de alte state. Totuși, în acest caz este foarte important să se ia în considerare și prima de risc de țară, ținând cont de faptul că nu se poate vorbi despre același risc dacă un proiect se realizează în România, în Germania sau în SUA. Dacă însă titlurile sunt emise în țara în care se dorește implementarea proiectului, rentabilitatea acestora include deja riscul de țară.

Prima de risc al pieței de capital (RPm) este inclusă ca urmare a faptului că riscul unui acționar este superior celui al unui creditor. Astfel, deoarece rentabilitatea obligațiunilor de stat implică riscul unui creditor, prima de risc al pieței de capital permite determinarea rentabilității unui acționar. Această primă va fi calculată ca diferență între rentabilitatea indicelui bursier general al pieței (de exemplu, BET Plus în România) și rentabilitatea activului fără risc.

Prima de risc al sectorului de activitate (RPsector) ia în considerare riscul specific activității desfășurate de companie și prin proiectul analizat. Astfel, se pot avea în vedere comparații cu alte societăți din același sector de activitate (concurenții entității) și performanța lor pe piață. Însă dacă acestea sunt din alte țări este necesar să fie făcute ajustări pentru a nu include în analiză și riscul de țară specific companiei concurente.

Prima de risc al companiei (RPcompanie) ia în calcul toate elementele specifice acesteia care pot conduce la o creștere a riscului asumat de acționari, în comparație cu cel al întreprinderilor din același sector de activitate. Astfel, se pot avea în vedere mărimea și vârsta companiei (riscul unei entități mici, înființată recent, nu este similar cu cel al uneia cu istorie în domeniu), modalitatea de finanțare a acesteia (o societate îndatorată are un risc mai mare decât una neîndatorată), structura și relația cu furnizorii și clientela (existența unui singur furnizor/client poate crește riscul activității) etc.

Atenție!

Fiecare model de estimare a rentabilității cerute de acționari are avantaje și dezavantaje. Important este să se aleagă modelul care se apropie cel mai mult de realitatea proiectului implementat. Astfel se va obține o valoare corectă a rentabilității, iar rezultatele analizei de fezabilitate a proiectului nu vor fi denaturate de aceasta.

BIBLIOGRAFIE

- Brealey, R.A., Myers, S.C., Allen, F. (2012), Principles of Corporate Finance, ediția a X-a, McGraw-Hill Irwin, New York.

- Ross, S.A., Westerfield, R.W., Jaffe, J., Jordan, B.D. (2016), Corporate Finance, ediția a XI-a, McGraw-Hill, New York.

- Stancu, I., Obreja Brașoveanu, L., Stancu, A.T. (2015), Finanțe corporative, Editura Economică, București.

Acest articol este preluat din lucrarea Finanțe și management financiar, autori Elena Valentina Țilică și Radu Ciobanu, apărută la Editura CECCAR în anul 2019.

(Copyright foto: 123RF Stock Photo)

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou