Evoluția creditării, obiect de controverse și clarificări

Numărul 13, 21 iunie - 4 iulie 2016 » Direct de la sursă

Cu prilejul deschiderii seminarului regional la nivel înalt privind rezoluția creditelor neperformante, guvernatorul BNR, Mugur Isărescu, a spus, printre altele: „Mario Draghi, președintele Băncii Centrale Europene, spunea zilele trecute că politica monetară poate stimula cererea și stabiliza așteptările inflaționiste, dar viteza cu care se atinge potențialul de creștere economică este influențată de mixul de politici. Eficiența politicii monetare depinde în mod crucial, spunea el, de modul în care sistemul financiar este capabil să transmită semnalele politicii noastre în economie.

Într-adevăr, eficiența politicii monetare depinde de buna funcționare a sistemului bancar, de calitatea intermedierii bancare. Mecanismul de transmisie a politicii monetare a fost afectat înainte de criză și în România, de modelul de finanțare de la băncile-mamă la subsidiarele românești cu capital străin și de modelul de dezvoltare al acestora, bazat pe dominanța împrumuturilor în valută către populație și firme. Mecanismul de transmisie a politicii monetare a fost afectat și în timpul crizei și imediat după aceasta de rata în creștere a creditelor neperformante și de procesul de dezintermediere financiară.

Numeroase studii internaționale demonstrează faptul că factorul declanșator al creșterii ratei creditelor neperformante, peste tot în lume, a fost recesiunea economică (scăderea PIB). O rată ridicată a creditelor neperformante înseamnă pentru bănci: scăderea profitabilității (din cauza provizioanelor, dar și a costurilor operaționale pentru monitorizarea și recuperarea creditelor neperformante); creșterea cerințelor de capital (creditele neperformante sunt active riscante pentru care ponderarea la risc este mai mare); limitarea resurselor disponibile ale băncilor (și restricționarea capacității de a acorda credite noi); creșterea costurilor de finanțare (alte instituții financiare sunt mai puțin înclinate să împrumute băncile cu o rată ridicată a creditelor neperformante, ceea ce conduce la creșterea costurilor).

Stocul de credite neperformante este direct legat de dezintermedierea financiară. O analiză recentă a FMI arată că rezolvarea la timp a problemei creditelor neperformante ar putea elibera în economiile afectate capital suplimentar de circa 0,5% din PIB, care ar putea contribui la o creștere a creditării cu 5% din PIB.

Un nivel ridicat al creditelor neperformante afectează creșterea economică pe mai multe canale: scăderea cererii interne din partea gospodăriilor și firmelor; înăsprirea condițiilor de creditare, ceea ce conduce la contracție în investițiile și domeniile dependente de creditare; stimularea unei structuri suboptimale a creșterii economice prin promovarea sectoarelor care nu sunt cele mai productive, dar sunt mai puțin dependente de finanțarea prin credit.

În ceea ce privește România, aș identifica trei decizii critice, esențiale, care au contribuit la stabilizarea situației și la reducerea ratei creditelor neperformante fără a fi nevoie să apelăm, așa cum alte țări au făcut-o și încă o mai fac, la soluții de avarie, precum bănci «proaste» care să concentreze activele cu probleme, garanții de stat sau ajutoare de stat, și deci fără a cheltui niciun leu din banii publici.

În ordine cronologică, un rol important l-a avut, în primul rând, Inițiativa de la Viena, creată în 2009 în cadrul acordurilor cu FMI și CE. Viena 1 a reușit să reducă în mod substanțial dezintermedierea bancară, iar Viena 2 se ocupă prioritar de problema creditelor neperformante în regiune. Într-un moment de criză acută, Inițiativa de la Viena a evitat ieșirile masive de capital, care ar fi avut consecințe severe asupra prelungirii și adâncirii recesiunii, precum și asupra volatilității cursului de schimb, ceea ce ar fi determinat o creștere și mai abruptă a ratei creditelor neperformante.

În al doilea rând, a fost esențială decizia BNR de a cere băncilor să realizeze, cu auditori independenți, o reevaluare a garanțiilor. Această măsură a fost adoptată în 2013 și repetată în fiecare an. Reevaluarea garanțiilor cu auditori independenți este o componentă fundamentală a evaluării cuprinzătoare a activelor.

În cartea sa intitulată Stress Test, Timothy Geithner, fost președinte al Rezervei Federale din New York și fost secretar al Trezoreriei americane, amintește rădăcina comună a cuvintelor credit și credibilitate. Această rădăcină vine din limba latină: substantivul credo – credință și verbul credere – a crede. Creditul e o măsură a încrederii; și deși creditarea este o meserie riscantă, ea nu poate exista fără credibilitate – atât a creditorului, cât și a debitorului. Când nivelul creditelor neperformante nu este cunoscut, sau este mascat, se pierde credibilitatea băncilor; iar creditarea scade. De aceea, rolul fundamental al unei evaluări cuprinzătoare a activelor și al testului de stres, în afara evidențierii unui eventual necesar suplimentar de capital, este creșterea încrederii în sistemul bancar.

Banca Națională a României realizează periodic teste de stres, folosind ipotezele pe care le folosește și Autoritatea Bancară Europeană. Mai mult, Consiliul de Administrație al BNR a decis să deruleze anul viitor un exercițiu de evaluare comprehensivă a activelor din sistemul bancar, folosind integral metodologia europeană.

În al treilea rând, setul de recomandări și măsuri implementat în 2014 de Direcția de Supraveghere a contribuit decisiv la evidențierea și provizionarea de către bănci a creditelor neperformante.

Efectele acestor măsuri s-au evidențiat în ultimii doi ani în îmbunătățirea indicatorilor sistemului bancar, fiind eliminate multe obstacole din calea mecanismului de transmisie a politicii monetare: rata creditelor neperformante a scăzut de la 22% la 13% și va continua să scadă; finanțarea de la băncile-mamă a fost înlocuită în structura pasivelor băncilor de depozitele populației, reducându-se astfel riscul de contagiune; ponderea creditelor în lei a depășit-o pe cea a creditelor în valută, în stocul total de credite – un rol important aici avându-l și evoluția ratei dobânzii de politică monetară –, reducându-se astfel riscul valutar; creditarea în lei a cunoscut un ritm de creștere susținut, iar raportul credite în PIB s-a apropiat de nivelul potențial.

Măsurile adoptate de Banca Națională au facilitat, prin curățarea bilanțurilor băncilor, asumarea de către acestea în mod transparent a pierderilor și întărirea supravegherii macro și microprudențiale, reluarea pe baze sănătoase a creditării în lei și, pe baza acesteia, crearea premiselor pentru manifestarea unui nou model de creștere economică.”

* Sondaj privind creditarea companiilor nefinanciare și a populației

BNR a dat publicității analiza sondajului privind creditarea companiilor nefinanciare și a populației. În cele ce urmează redăm integral sinteza documentului.

Sinteză

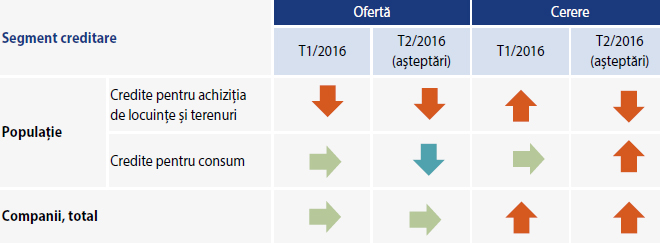

În T1/2016, standardele de creditare pentru împrumuturile destinate achiziției de locuințe și terenuri s-au înăsprit semnificativ, în timp ce în cazul creditelor de consum, dar și al împrumuturilor aferente companiilor nefinanciare, acestea au fost păstrate constante. În ceea ce privește perioada următoare, T2/2016, băncile estimează o accentuare a înăspririi condițiilor de creditare pentru creditele ipotecare și, într-o măsură mai mică, a creditelor de consum acordate populației. La nivelul companiilor nefinanciare, băncile autohtone prognozează o menținere constantă a standardelor de creditare în următoarele trei luni.

Referitor la cererea de credite, în T1/2016 s-au consemnat majorări atât în cazul companiilor nefinanciare, cât și al creditelor ipotecare acordate populației, în timp ce pentru împrumuturile de consum cererea a rămas relativ constantă. În perioada următoare (T2/2016), băncile anticipează creșteri ale cererii de credite pe segmentele companiilor, precum și ale creditelor de consum destinate populației, însă în cazul creditelor ipotecare este preconizată o reducere a acesteia. Această dinamică coroborată cu faptul că analizele privind performanța economică, financiară și managerială a firmelor indică un potențial de creditare sustenabil semnificativ la nivelul companiilor nefinanciare sunt argumente în favoarea unei creșteri a activității de creditare către acest sector.

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic