Impozitarea veniturilor din activități independente

Numărul 42, 7-13 nov. 2017 » Expertiza și auditul afacerilor

Termeni-cheie: venituri din activități independente, contribuabili, sistem real, normă de venit, drepturi de proprietate intelectuală

Clasificare JEL: K34

În conformitate cu prevederile Codului fiscal, veniturile din activități independente includ veniturile din activități de producție, comerț, prestări de servicii, veniturile din profesii liberale și cele din drepturi de proprietate intelectuală, realizate în mod individual și/sau într-o formă de asociere, inclusiv din activități adiacente. Veniturile din profesii liberale sunt cele obținute din prestarea de servicii cu caracter profesional, potrivit actelor normative speciale care reglementează organizarea și exercitarea profesiei respective. Veniturile din valorificarea sub orice formă a drepturilor de proprietate intelectuală provin din drepturi de autor și drepturi conexe acestora, brevete de invenție, desene și modele, mărci și indicații geografice, topografii pentru produse semiconductoare și altele asemenea.

Vom prezenta în continuare modul de impozitare a acestor categorii de venituri.

➔ Impozitarea veniturilor nete din activități independente stabilite în sistem real, pe baza contabilității în partidă simplă

Venitul net anual din activități independente se determină în sistem real, pe baza datelor din contabilitate, ca diferență între venitul brut și cheltuielile deductibile efectuate în scopul realizării de venituri (fac excepție situațiile în care venitul net anual se stabilește pe baza normelor de venit de la locul desfășurării activității sau veniturile din drepturile de proprietate intelectuală, inclusiv din crearea unor lucrări de artă monumentală, pentru care se aplică o cotă forfetară de cheltuieli):

| Venit net | = | Venit brut | – | Cheltuieli deductibile efectuate în scopul realizării de venituri |

- sumele încasate și echivalentul în lei al veniturilor în natură din desfășurarea activității;

- veniturile sub formă de dobânzi din creanțe comerciale sau din alte creanțe utilizate în legătură cu o activitate independentă;

- câștigurile din transferul activelor din patrimoniul afacerii, utilizate într-o activitate independentă, exclusiv contravaloarea bunurilor rămase după încetarea definitivă a activității;

- veniturile din angajamentul de a nu desfășura o activitate independentă sau de a nu concura cu o altă persoană;

- veniturile din anularea sau scutirea unor datorii de plată apărute în legătură cu o activitate independentă;

- veniturile înregistrate de casele de marcat cu memorie fiscală instalate ca aparate de taxat pe autovehiculele de transport persoane sau bunuri în regim de taxi.

- din vânzarea de produse și de mărfuri;

- din prestarea de servicii și executarea de lucrări;

- din vânzarea sau închirierea bunurilor din patrimoniul afacerii;

- încasate în avans care se referă la alte exerciții fiscale;

- din dobânzile primite de la bănci pentru disponibilitățile bănești aferente afacerii;

- încasate ulterior încetării activității independente, pe baza facturilor emise și neîncasate până la încetarea activității;

- din alte activități adiacente (activitățile adiacente includ toate operațiunile care au legătură cu obiectul de activitate autorizat).

- aporturile în numerar sau echivalentul în lei al aporturilor în natură făcute la începerea unei activități sau în cursul desfășurării acesteia;

- sumele primite sub formă de credite bancare sau de împrumuturi de la persoane fizice ori juridice;

- sumele obținute ca despăgubiri;

- sumele sau bunurile primite sub formă de sponsorizări, mecenat ori donații.

- să fie efectuate în cadrul activităților independente, justificate prin documente;

- să fie cuprinse în cheltuielile exercițiului financiar al anului în cursul căruia au fost plătite;

- să reprezinte cheltuieli cu salariile și cheltuieli asimilate salariilor;

- să respecte regulile privind amortizarea;

- să respecte regulile privind deducerea cheltuielilor reprezentând investiții în mijloace fixe pentru cabinetele medicale;

- să reprezinte cheltuieli cu prime de asigurare efectuate pentru bunurile utilizate în scopul afacerii sau pentru asigurarea de risc profesional;

- să fie efectuate pe perioada deplasării contribuabilului care își desfășoară activitatea individual și/sau într-o formă de asociere, în țară și în străinătate, în scopul desfășurării activității, reprezentând cheltuieli de cazare și transport;

- să fie efectuate pentru salariați pe perioada delegării/detașării în altă localitate, în țară și în străinătate, în interesul serviciului, reprezentând indemnizațiile plătite acestora, precum și cheltuielile de transport și cazare;

- să reprezinte contribuții profesionale obligatorii datorate organizațiilor profesionale din care fac parte contribuabilii;

- să fie efectuate în scopul desfășurării activității și reglementate prin acte normative în vigoare etc.

În cazul activelor neamortizabile prevăzute la art. 28 alin. (4) din Codul fiscal, cheltuielile sunt deductibile la momentul înstrăinării și reprezintă prețul de cumpărare sau valoarea stabilită prin expertiză tehnică la data dobândirii, după caz.

Cheltuielile care pot fi deduse limitat sunt asemănătoare celor din cazul impozitului pe profit, dar există și diferențe. Una dintre cele mai importante este cea referitoare la cheltuielile privind sponsorizarea, care în cazul determinării rezultatului fiscal pentru o societate sunt nedeductibile, în timp ce la stabilirea venitului net din activități independente reprezintă cheltuieli deductibile limitat.

- cheltuielile de sponsorizare, mecenat, precum și pentru acordarea de burse private, efectuate conform legii, în limita unei cote de 5% din baza de calcul determinată conform formulei:

| Bază de calcul | = | Venit brut | – | Cheltuieli deductibile, altele decât cele de sponsorizare, mecenat, pentru acordarea de burse private, cheltuielile de protocol |

- cheltuielile de protocol, în limita unei cote de 2% din baza de calcul determinată conform formulei:

| Bază de calcul | = | Venit brut | – | Cheltuieli deductibile, altele decât cele de sponsorizare, mecenat, pentru acordarea de burse private, cheltuielile de protocol |

- cheltuielile sociale, în limita sumei obținute prin aplicarea unei cote de până la 5% asupra valorii anuale a cheltuielilor cu salariile personalului;

- cheltuielile reprezentând tichetele de masă acordate de angajatori potrivit legii etc.

- sumele sau bunurile utilizate de contribuabil pentru uzul personal sau al familiei sale;

- cheltuielile corespunzătoare veniturilor neimpozabile ale căror surse se află pe teritoriul României sau în străinătate;

- impozitul pe venit datorat;

- 50% din cheltuielile aferente vehiculelor rutiere motorizate care nu sunt utilizate exclusiv în scopul desfășurării activității și a căror masă totală maximă autorizată nu depășește 3.500 kg și nu au mai mult de nouă scaune de pasageri, incluzând și scaunul șoferului, aflate în proprietate sau în folosință, în aceleași condiții ca cele aferente impozitului pe profit;

- donațiile de orice fel;

- cheltuielile privind bunurile constatate lipsă din gestiune sau degradate și neimputabile, dacă inventarul nu este acoperit de o poliță de asigurare;

- amenzile, confiscările, dobânzile și majorările de întârziere și penalitățile datorate autorităților române/străine, altele decât cele plătite, conform clauzelor din contractele comerciale încheiate cu aceste autorități etc.

Exemplu

| Indicatori | Sume |

| Venituri din prestarea activității de evaluator imobiliar | 95.000 |

| Venituri din sponsorizare | 10.000 |

| Cheltuieli: – cu materialele – cu chiria – cu personalul angajat – cu energia electrică, telefonul, apa și gazele – de sponsorizare – de protocol – alte cheltuieli deductibile | 20.000 12.000 10.000 25.000 3.000 2.500 4.000 |

Separat de cheltuielile de mai sus se înregistrează o cheltuială de 2.200 lei reprezentând o amendă pentru nerespectarea unor reglementări legale.

Ne propunem să determinăm impozitul pe veniturile din activități independente.

Pentru calculul impozitului pe venit va trebui să stabilim mai întâi venitul net.

Venit net = Venit brut – Cheltuieli deductibile

Venit brut = Veniturile din prestarea activității de evaluator imobiliar = 95.000 lei

În venitul brut nu îl vom include pe cel obținut din sponsorizare.

Cheltuieli deductibile = Cheltuielile cu materialele, chiria, personalul, energia electrică și alte cheltuieli deductibile = 20.000 lei + 12.000 lei + 10.000 lei + 25.000 lei + 4.000 lei = 71.000 lei

Cheltuiala cu amenda este nedeductibilă.

Cheltuielile de sponsorizare și cele de protocol sunt deductibile limitat.

Cheltuielile de sponsorizare sunt deductibile în limita unei cote de 5% aplicate diferenței dintre venitul brut și cheltuielile deductibile, altele decât cheltuielile de sponsorizare și cele de protocol.

Cheltuieli de sponsorizare deductibile = (95.000 lei – 71.000 lei) x 5% = 1.200 lei

Cheltuielile de protocol sunt deductibile în limita unei cote de 2% aplicate diferenței dintre venitul brut și cheltuielile deductibile, altele decât cheltuielile de sponsorizare și cele de protocol.

Cheltuieli de protocol deductibile = (95.000 lei – 71.000 lei) x 2% = 480 lei

Venit net = 95.000 lei – 71.000 lei – 1.200 lei – 480 lei = 22.320 lei

Impozit calculat = 22.320 lei x 16% = 3.571 lei

Impozit anual = 3.571 lei – 1.200 lei = 2.371 lei

Obligații:

- în partidă simplă, cu respectarea Reglementărilor contabile privind contabilitatea în partidă simplă, aprobate prin Ordinul ministrului finanțelor publice nr. 170/2015. Ei au obligația de a completa Registrul-jurnal și Registrul-inventar;

- în partidă dublă, cu respectarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, aprobate prin Ordinul ministrului finanțelor publice nr. 1.802/2014, cu modificările și completările ulterioare. Ei au obligația de a completa Registrul-jurnal și Registrul-inventar.

Din punct de vedere fiscal, contribuabilii pentru care determinarea venitului anual se efectuează în sistem real au obligația să completeze Registrul de evidență fiscală, în vederea stabilirii venitului net anual.

➔ Impozitarea veniturilor nete din activități independente pe bază de norme de venit

În cazul contribuabililor care realizează venituri din activități independente, altele decât cele din profesii liberale și din drepturi de proprietate intelectuală, venitul net anual se determină pe baza normelor de venit de la locul desfășurării activității. Ministerul Finanțelor Publice elaborează nomenclatorul activităților pentru care venitul net se calculează pe baza normelor anuale de venit. Direcțiile generale regionale ale finanțelor publice au obligația de a stabili și de a publica anual normele de venit.

Norma de venit pentru fiecare activitate independentă care generează venit comercial nu poate fi mai mică de 12 salarii de bază minime brute pe țară garantate în plată.

În cazul în care un contribuabil desfășoară o activitate independentă pe perioade mai mici decât anul calendaristic, norma de venit aferentă acelei activități se corectează proporțional, astfel încât să reflecte intervalul în care a fost derulată activitatea respectivă.

Dacă o persoană impozabilă desfășoară două sau mai multe activități care generează venituri comerciale, venitul net din aceste activități se stabilește prin însumarea nivelului normelor de venit corespunzătoare fiecărei activități.

În cazul în care un contribuabil desfășoară o activitate pentru care la stabilirea venitului impozabil se ține cont de normele de venit și o alta pentru care impunerea se face în sistemul real, venitul net din activitățile independente derulate de acesta se determină în sistem real.

În situația în care în anul fiscal anterior contribuabilii pentru care venitul net se stabilește pe bază de norme de venit au înregistrat un venit brut anual mai mare decât echivalentul în lei al sumei de 100.000 euro, începând cu anul fiscal următor au obligația determinării venitului net anual în sistem real.

Persoanele care obțin venituri din activități independente impuse pe bază de norme de venit, precum și cele care obțin venituri din drepturi de proprietate intelectuală pot să opteze pentru determinarea venitului net în sistem real.

Opțiunea de a determina venitul net pe baza datelor din contabilitate este obligatorie pentru contribuabil pe o perioadă de doi ani fiscali consecutivi și se consideră reînnoită pentru o nouă perioadă în cazul în care acesta nu solicită revenirea la sistemul anterior. Opțiunea pentru determinarea venitului net în sistem real se exercită prin completarea declarației privind venitul estimat/norma de venit cu informații privind stabilirea venitului net anual în sistem real și depunerea formularului la organul fiscal competent până la data de 31 ianuarie inclusiv.

Contribuția la asigurările sociale (CAS)

| Bază lunară de calcul | = | Câștig salarial mediu brut utilizat la fundamentarea bugetului asigurărilor sociale de stat | x 35% |

| Bază anuală de calcul | = | Venit brut realizat | – | Cheltuieli efectuate în scopul desfășurării activității independente, exclusiv cele reprezentând CAS, raportat la numărul de luni în care s-a derulat aceasta |

Contribuția la asigurările sociale de sănătate (CASS)

Persoana fizică ce desfășoară activități independente (indiferent de modul de impunere – sistem real sau normă de venit) face plăți anticipate trimestriale de CASS.

Baza lunară de calcul nu poate fi mai mare decât echivalentul a de cinci ori câștigul salarial mediu brut.

Contribuția finală se stabilește de organul fiscal competent, prin decizie de impunere, pe baza declarației de venit estimat (norma de venit) sau a declarației privind venitul realizat, după caz.

Exemplu

- venituri de 12.000 lei din vânzarea de flori;

- cheltuieli de 4.000 lei privind materialele folosite în activitatea sa.

Contribuabilul își desfășoară activitatea individual, fără a avea angajați.

Pentru activitatea de florărie, norma anuală de venit a fost stabilită la 14.000 lei.

Ne propunem să determinăm impozitul pe bază de norme de venit și pe bază de venit net folosind datele din contabilitate.

Impozitare pe bază de norme de venit:

Norma stabilită = 14.000 lei

Impozit pe venit = 14.000 lei x 16% = 2.240 lei

Impozitare pe bază de venit net folosind datele din contabilitate:

Venit net = 12.000 lei – 4.000 lei = 8.000 lei

Impozit pe venit = 8.000 lei x 16% = 1.280 lei

Deși contribuabilul a obținut un impozit mai mic în cazul impozitării venitului net folosind datele din contabilitate, acesta va trebui să plătească impozitul determinat pe bază de norme de venit dacă nu a optat altfel până la data de 31 ianuarie a anului curent.

Obligație:

Contribuabilii care desfășoară activități pentru care venitul net se determină pe bază de norme de venit trebuie să completeze numai partea referitoare la venituri din Registrul de evidență fiscală și nu au obligații privind evidența contabilă.

➔ Impozitarea veniturilor nete din drepturi de proprietate intelectuală

Reținerea la sursă a impozitului reprezentând plăți anticipate pentru veniturile din drepturi de proprietate intelectuală

Plătitorii veniturilor, persoane juridice sau alte entități care au obligația de a conduce evidență contabilă, trebuie să calculeze, să rețină și să plătească impozitul corespunzător sumelor achitate prin reținere la sursă, reprezentând plăți anticipate, din veniturile plătite.

Impozitul care trebuie reținut anticipat în timpul anului la momentul plății venitului se stabilește astfel:

Venit brut x 10%

Opțiunea pentru stabilirea impozitului final pentru veniturile din drepturi de proprietate intelectuală

Prin opțiune exercitată în scris în contract, contribuabilii care realizează venituri din drepturi de proprietate intelectuală pot opta pentru stabilirea impozitului pe venit ca impozit final.

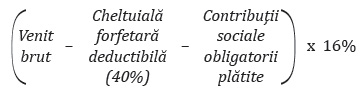

În acest caz, impozitul care trebuie reținut anticipat în timpul anului la momentul plății venitului se determină astfel:

În oricare dintre cele două situații, impozitul care trebuie reținut se plătește la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost plătit venitul.

Venitul brut din drepturi de proprietate intelectuală cuprinde sumele încasate și echivalentul în lei al veniturilor în natură primite în cursul anului, precum și reținerile în contul plăților anticipate efectuate cu titlu de impozit. Evaluarea veniturilor în natură se face la prețul pieței sau la prețul stabilit prin expertiză tehnică, la locul și la data primirii acestora.

În cazul exploatării de către moștenitori a drepturilor de proprietate intelectuală, precum și în cel al remunerației reprezentând dreptul de suită și al remunerației compensatorii pentru copia privată, venitul net se determină prin scăderea din venitul brut a sumelor ce le revin organismelor de gestiune colectivă sau altor plătitori de asemenea venituri, potrivit legii, fără aplicarea cotei forfetare de cheltuieli.

Contribuții sociale obligatorii

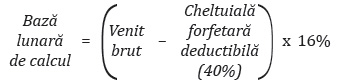

Plătitorul de venituri reține și CAS de 10,5%, și CASS de 5,5% sub forma plăților anticipate. Baza lunară de calcul al acestor contribuții este următoarea:

Atât pentru calculul CAS, cât și pentru cel al CASS, baza lunară nu poate fi mai mare decât echivalentul a de cinci ori câștigul salarial mediu brut.

Exemplul 1

O persoană salariată realizează într-un an următoarele venituri din drepturi de proprietate intelectuală: în ianuarie – 3.000 lei și în septembrie – 10.000 lei.

Ne propunem să determinăm obligațiile fiscale ale plătitorului la momentul plății veniturilor, știind că s-a optat pentru impunerea anticipată.

În cursul anului se reține de către plătitorul veniturilor un impozit de 10% din venitul brut sub formă de plăți anticipate.

Cheltuielile forfetare vor fi de 40%.

Venit brut = 3.000 lei + 10.000 lei = 13.000 lei

Obligațiile plătitorului:

Impozit pe venit reținut anticipat = 13.000 lei x 10% = 1.300 lei

CAS = (13.000 lei – 13.000 lei x 40%) x 10,5% = 819 lei

CASS = (13.000 lei – 13.000 lei x 40%) x 5,5% = 429 lei

Exemplul 2

O persoană salariată realizează într-un an următoarele venituri din drepturi de proprietate intelectuală: în ianuarie – 3.000 lei și în septembrie – 10.000 lei.

Ne propunem să determinăm obligațiile fiscale ale plătitorului la momentul plății veniturilor, știind că s-a optat pentru impunerea finală.

Cheltuielile forfetare vor fi de 40%.

Venit brut = 3.000 lei + 10.000 lei = 13.000 lei

Obligațiile plătitorului:

CAS = (13.000 lei – 13.000 lei x 40%) x 10,5% = 819 lei

CASS = (13.000 lei – 13.000 lei x 40%) x 5,5% = 429 lei

Impozit pe venit final reținut = (13.000 lei – 13.000 lei x 40% – 819 lei – 429 lei) x 16% = 1.048 lei

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic