Impozitarea veniturilor din profesii liberale

Numărul 10, 19-25 martie 2019 » Expertiza și auditul afacerilor

Termeni-cheie: profesii liberale, declarație unică, impozit pe venit, CAS, CASS, bonificație

Clasificare JEL: K34

Introducere

În baza prevederilor Codului fiscal, veniturile din activități independente cuprind veniturile din activități de producție, comerț, prestări de servicii și profesii liberale.

Obligații declarative și de plată

Contribuabilii care obțin venituri din profesii liberale ca persoane fizice independente datorează impozit pe venit și contribuții sociale în situația în care venitul net anual depășește plafonul legal.

1. Impozitul pe venit

Contribuabilii care obțin venituri ca persoane fizice independente au obligația estimării venitului net anual pentru anul curent în vederea estimării impozitului anual. În acest sens, pentru anul 2019, aceștia depun la organul fiscal competent declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice până la data de 15 martie inclusiv.

Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019, publicat în Monitorul Oficial nr. 43 din 16 ianuarie 2019, prevede modelul, conținutul și instrucțiunile de completare a acestei declarații. Prin intermediul ei se definitivează situația financiară pe anul 2018 și se prezintă datele cu privire la veniturile și contribuțiile sociale estimate datorate pe anul 2019.

Impozitul este de 10% și se aplică asupra venitului net anual estimat considerat venit impozabil, iar termenul maxim de plată a acestuia este 15 martie inclusiv a anului următor celui de realizare a venitului.

Persoana fizică are posibilitatea de a efectua plăți de impozit pe venit în ritmul și cuantumul dorite oricând până la scadență prin autoimpunere.Aceasta poate rectifica declarația unică până la termenul legal de plată.

Contribuabilii care încep activitatea în cursul anului fiscal sunt obligați să depună formularul în termen de 30 de zile de la data producerii evenimentului.

2. Contribuția de asigurări sociale de sănătate

În conformitate cu art. 170 alin. (1) din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare, persoanele fizice care realizează veniturile prevăzute la art. 155 alin. (1) lit. b)-h), din una sau mai multe surse și/sau categorii de venituri, datorează contribuția de asigurări sociale de sănătate dacă estimează pentru anul curent venituri a căror valoare cumulată este cel puțin egală cu 12 salarii minime brute pe țară, în vigoare la termenul de depunere a declarației prevăzute la art. 120.

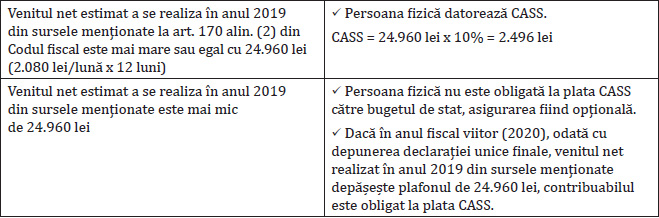

Tabelul 1. Situații care pot apărea în urma evaluării efectuate de persoana fizică

în vederea încadrării sau nu ca plătitor de CASS

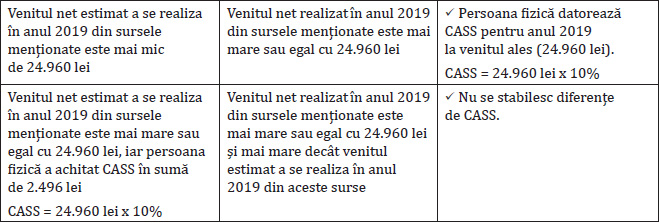

Tabelul 2. Situații care pot apărea la definitivarea din anul fiscal următor

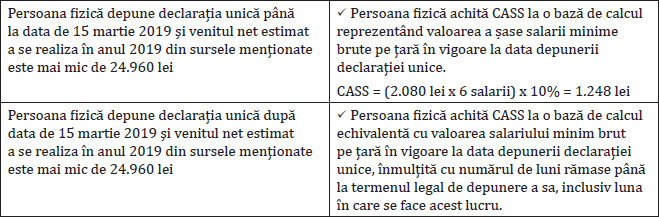

Dacă persoana fizică estimează pentru anul 2019 venituri sub plafonul de 24.960 lei din sursele menționate anterior, aceasta se poate asigura opțional în sistemul de asigurări sociale de sănătate, astfel:

Tabelul 3. Situații care pot apărea la estimarea veniturilor realizate, cumulate

din sursele menționate la art. 170 alin. (2) din Codul fiscal, sub plafonul de 24.960 lei

Contribuabilii care nu realizează venituri și nu se încadrează în categoria persoanelor care sunt exceptate de la plata CASS pot să opteze pentru achitarea sa prin depunerea declarației unice. În această situație, ei datorează CASS la o bază de calcul reprezentând valoarea a șase salarii minime brute pe țară.

Pentru persoanele asigurate în sistemul de asigurări sociale de sănătate, care au obligația plății CASS, după depunerea declarației unice, ANAF transmite la CNAS informațiile necesare în vederea acordării calității de asigurat.

3. Contribuția de asigurări sociale

În cazul în care contribuabilul estimează în declarația unică un venit net mai mare de 24.960 lei, acesta este obligat să se asigure în sistemul de asigurări sociale de stat și să aleagă venitul la care dorește să plătească CAS, care nu poate fi mai mic decât plafonul de 24.960 lei.

Persoana fizică face evaluarea în vederea încadrării sau nu ca plătitor de CAS în funcție de venitul pe care îl estimează în declarația unică pentru anul curent, independent de venitul pe care l-a realizat în anul precedent.

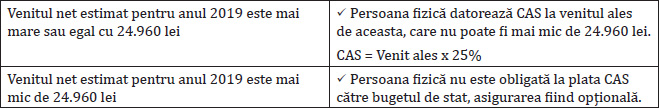

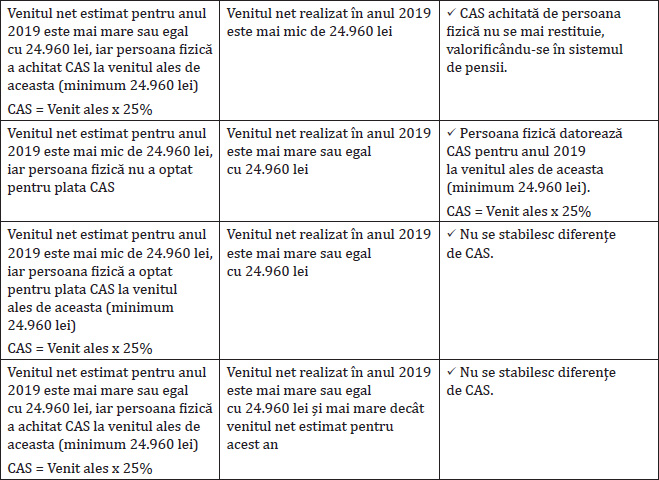

Tabelul 4. Situații care pot apărea în urma evaluării efectuate de persoana fizică

în vederea încadrării sau nu ca plătitor de CAS

Tabelul 5. Situații care pot apărea la definitivarea din anul fiscal următor

Nu datorează CAS la bugetul de stat pensionarii și persoanele fizice asigurate în sistemele proprii de asigurări sociale (avocați, personal clerical etc.).

Studiu de caz

O persoană fizică membră a CECCAR obține venituri din exercitarea profesiei liberale de expert contabil. În anul 2018, aceasta depune declarația unică la 10 iulie prin mijloace electronice de transmitere la distanță, respectiv prin intermediul serviciului „Spațiul privat virtual” (SPV), în care estimează venituri brute de 50.000 lei și cheltuieli deductibile de 15.000 lei. Contribuabilul nu este exceptat de la plata CAS și CASS. Acesta achită impozitul pe venitul estimat și contribuțiile sociale estimate la data de 10 decembrie 2018 și își definitivează situația financiară la finalul anului 2018.

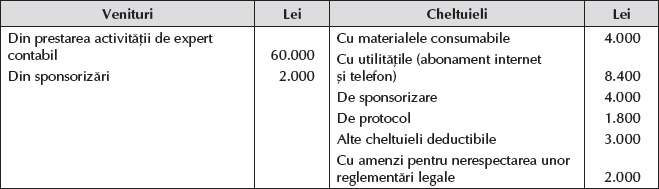

Situația veniturilor și cheltuielilor la 31 decembrie 2018 se prezintă după cum urmează:

La data de 15 februarie 2019, persoana fizică depune prin mijloace electronice de transmitere la distanță declarația unică, în care își definitivează situația pe anul 2018 și estimează venitul brut și cheltuielile deductibile pe anul 2019.

Ne propunem:

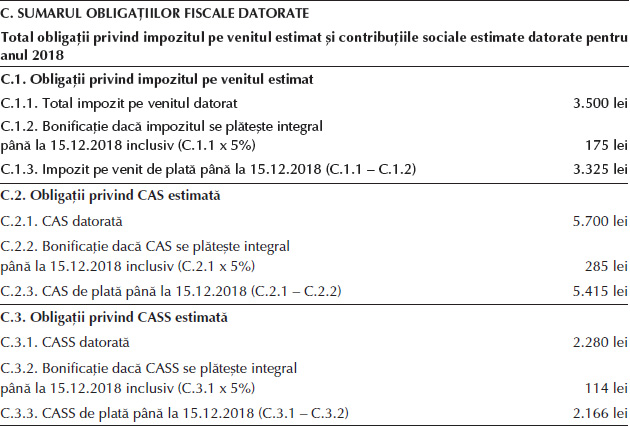

- să prezentăm sumarul obligațiilor privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2018;

- să calculăm obligațiile privind impozitul pe venitul realizat și contribuțiile sociale datorate pentru anul 2018;

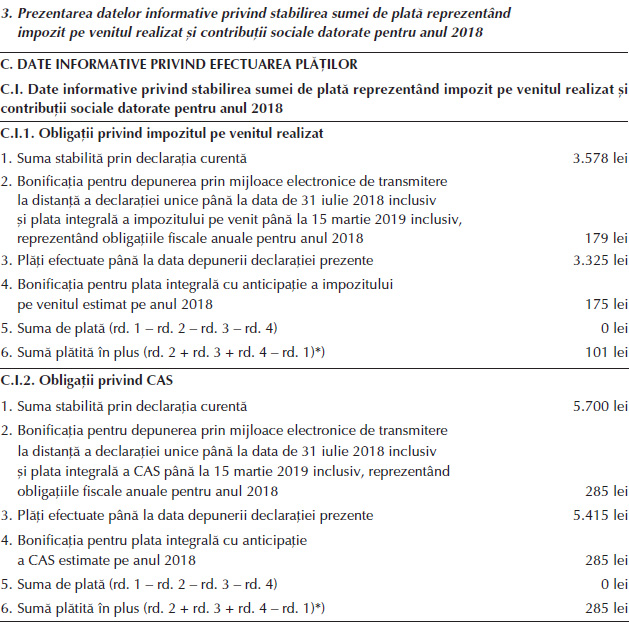

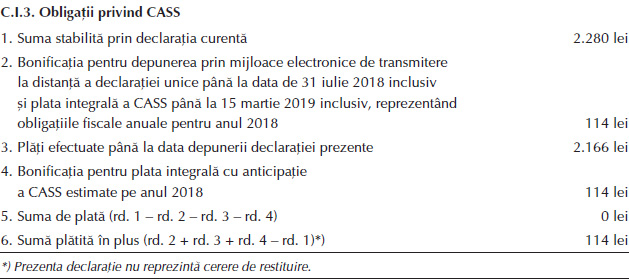

- să prezentăm datele informative privind stabilirea sumei de plată reprezentând impozit pe venitul realizat și contribuții sociale datorate pentru anul 2018;

- să calculăm obligațiile privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2019;

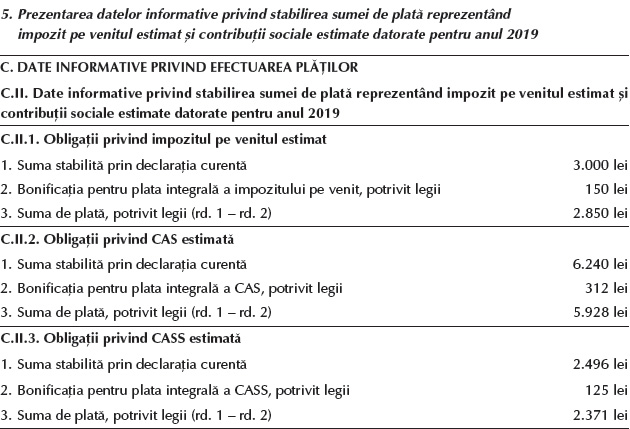

- să prezentăm datele informative privind stabilirea sumei de plată reprezentând impozit pe venitul estimat și contribuții sociale estimate datorate pentru anul 2019.

1. Prezentarea sumarului obligațiilor privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2018

Persoana fizică depune prin mijloace electronice de transmitere la distanță declarația unică la data de 10 iulie 2018. Ultima parte a acesteia este completată astfel:

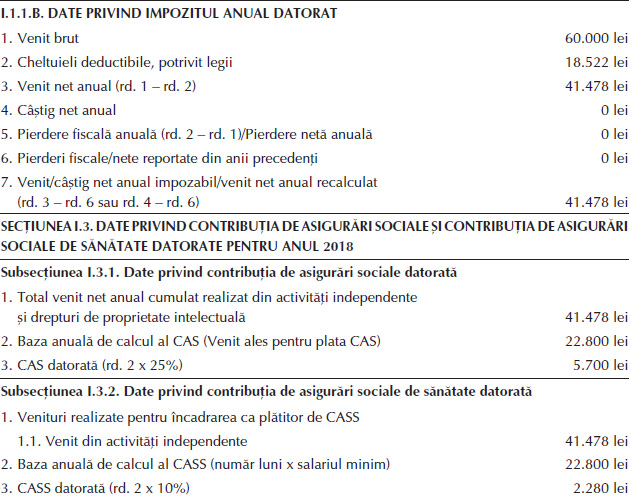

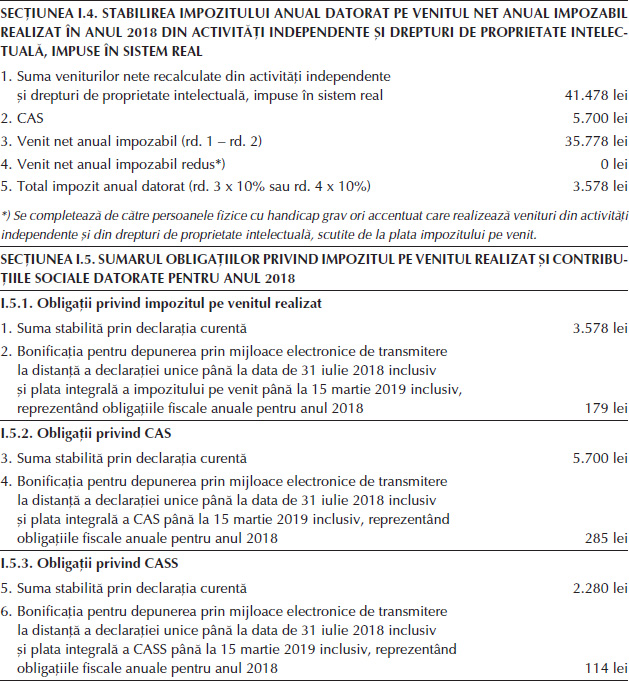

2. Calculul obligațiilor privind impozitul pe venitul realizat și contribuțiile sociale datorate pentru anul 2018

În conformitate cu art. 68 alin. (3) lit. d) din Codul fiscal, nu sunt considerate venituri brute sumele sau bunurile primite sub formă de sponsorizări și mecenat, conform legii, ori donații. Potrivit alin. (5) lit. b) al aceluiași articol, cheltuielile de protocol sunt deductibile în limita unei cote de 2% din baza de calcul reprezentând diferența dintre venitul brut și cheltuielile deductibile, altele decât cele de sponsorizare, mecenat, pentru acordarea de burse private și cheltuielile de protocol.

Potrivit art. 68 alin. (5) lit. a) din același act normativ, cheltuielile de sponsorizare sunt deductibile în limita unei cote de 5% din baza de calcul amintită anterior.

Alin. (7) lit. f) al aceluiași articol prevede că dobânzile/majorările de întârziere, amenzile, sumele sau valoarea bunurilor confiscate ca urmare a încălcării dispozițiilor legale în vigoare și penalitățile datorate autorităților române/străine potrivit prevederilor legale, cu excepția celor plătite, conform clauzelor din contractele comerciale încheiate cu aceste autorități nu sunt cheltuieli deductibile.

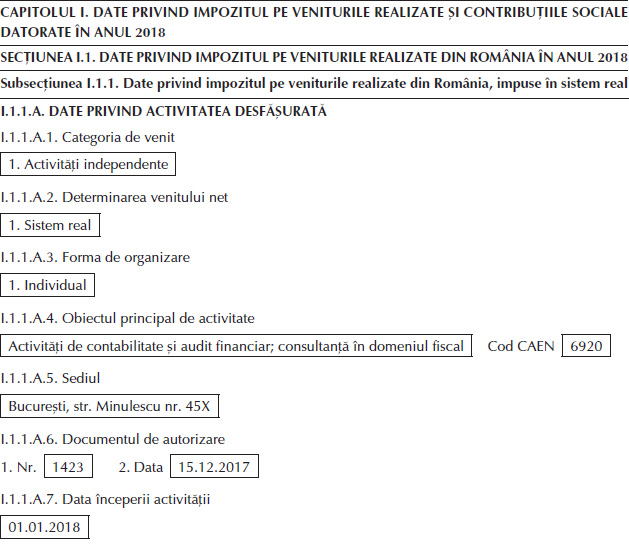

La data de 15 februarie 2019, persoana fizică depune prin mijloace electronice de transmitere la distanță declarația unică, care este completată parcurgând următorii pași:

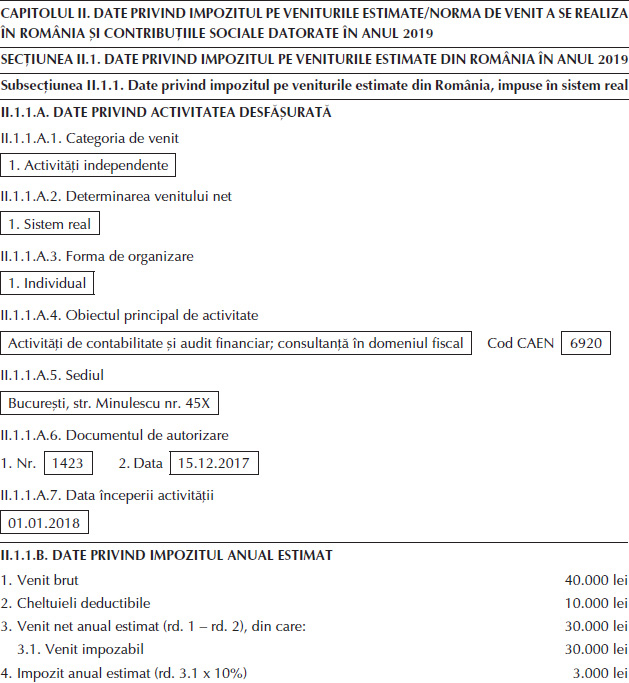

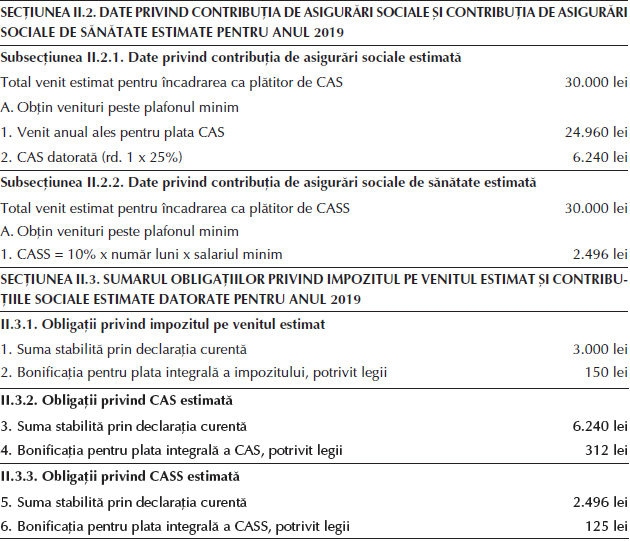

4. Calculul obligațiilor privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2019

Contribuabilul estimează pentru anul 2019 un venit brut de 40.000 lei și cheltuieli deductibile de 10.000 lei, prin parcurgerea în cuprinsul declarației unice a următorilor pași:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019.

(Copyright foto: 123RF Stock Photo)

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou