Metode dinamice de evaluare a întreprinderilor

Numărul 15-16, 23 apr. - 13 mai 2019 » Expertiza și auditul afacerilor

Termeni-cheie: metoda cash flow-ului liber, metoda cash flow-ului disponibil, metode de evaluare bursieră, dividende, PER, EVA, MVA

Clasificare JEL: G11, G12, G17, G19

Introducere

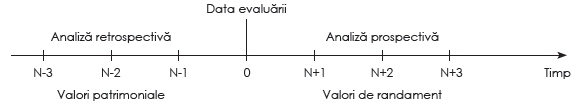

Conform prevederilor Standardelor Internaționale de Evaluare, valorile de randament ale afacerii au o importanță mai mare decât cele patrimoniale. Această optică este argumentată prin faptul că, pentru o afacere în derulare, metodele de randament au o relevanță mai mare, deoarece sunt anticipative, bazându-se pe viitorul afacerii ținând cont de tendințele acesteia în domeniul strategic (adică pe termen lung), al profitabilității și al rentabilității. De cealaltă parte, metodele patrimoniale de evaluare sunt în primul rând utile pentru estimarea valorii unei afaceri care își încetează activitatea. Acestea sunt uneori folosite și pentru a stabili valoarea unei întreprinderi care funcționează, însă li se poate aduce ca principală critică faptul că în general se bazează pe valori istorice ale afacerii, care sunt transformate eventual în valori actuale, valabile la data evaluării.

Prin urmare, diferențele de optică dintre valorile patrimoniale și cele de randament pot fi evidențiate astfel:

Valorile de randament sunt valori de piață, pentru că se bazează pe informații de piață sau derivate din condițiile pieței, alături de cele care surprind specificul afacerii evaluate. Printre informațiile de piață se regăsesc ratele de rentabilitate ale investițiilor alternative, avantajele oferite de controlul deținut, avantajele sau dezavantajele lipsei de lichiditate (Deaconu, 2002, p. 99), conjunctura economică, politică sau fiscală (de unde decurg informații cum ar fi rata inflației, rata dobânzii, nivelul impozitelor și taxelor, cursul de schimb valutar etc.).

Metodele patrimoniale de evaluare prezintă inconvenientul de a fi statice și orientate spre trecut, iar pentru a determina o serie de valori specifice trebuie ținut seama de consecințe precum impactul fiscal, falimentul întreprinderii, evoluția prețurilor, evoluția cursului de schimb al monedei naționale. Pentru a înlătura aceste insuficiențe se folosesc metodele de evaluare pe bază de randament, care pun accentul pe rentabilitatea entității, dar și pe perspectivele afacerii.

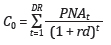

Metodele dinamice de evaluare a unei întreprinderi vizează mai mult viitorul decât prezentul acesteia și abordează valorizarea activelor studiate la valoarea actuală a fluxurilor viitoare de rentabilitate. În această direcție cercetarea se îndreaptă spre actualizarea fluxurilor viitoare, cunoscându-se în acest sens fluxurile de trezorerie generate de exploatarea întreprinderii, dividendele vărsate acționarilor, suplimentul de rentabilitate produs de investiția studiată în raport cu condițiile de piață ale momentului (adică valoarea economică adăugată (EVA – economic value added)), de aici decurgând cele trei direcții de abordare (Păvăloaia & Păvăloaia, 2006, p. 46) pe care le prezentăm în articolul de față.

1. Abordări pe baza fluxurilor de trezorerie

Abordările pe baza fluxurilor de trezorerie presupun măsurarea valorii unei întreprinderi finanțate de acționari prin valoarea actualizată a fluxurilor de trezorerie generate de aceasta. Există mai multe modalități de abordare:

Metoda cash flow-ului liber – leagă direct valoarea acțiunilor unei societăți de capacitatea sa de a degaja fluxuri de trezorerie disponibile care se pot distribui acționarilor sub formă de dividende sau care pot fi investite în proiecte noi.

Cash flow-ul liber (CFL) se determină plecând fie de la excedentul brut din exploatare (EBE), fie de la rezultatul net, caz în care valoarea întreprinderii se obține cu relația:

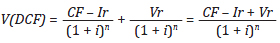

Metoda cash flow-ului disponibil (DCF – discounted cash flow) – privește întreprinderea ca fiind un proiect de investiție care are, pe de o parte, un anumit volum valoric de capitaluri angajate (capitaluri proprii + datorii financiare) și, pe de altă parte, mijloace de producție ce corespund imobilizărilor din exploatare și necesarului de fond de rulment (NFR).

DCF se determină cu următoarea relație:

DCF = Re x (1 – ip) + Amortizări și provizioane– Creșterea NFR – Investiții + Vânzări de active

Valoarea întreprinderii este dată de relația:

Metoda cash flow-ului disponibil se traduce printr-un flux de trezorerie redus atât prin actualizare, cât și prin întreruperea în anul n de prognoză (ultimul an al perioadei de previziune explicită), atunci când se calculează valoarea reziduală a activului, afacerii sau societății respectiv(e).

Formula de calcul în cazul acestei metode este următoarea:

Esența acestei metode constă în însumarea fluxurilor de disponibilități care rămân în fiecare an la dispoziția întreprinderii până în anul n, când se apreciază că proprietarul ar trebui să își reconsidere modul de abordare a afacerii sale. În acest an se stabilește valoarea reziduală a întreprinderii (valoarea reziduală va fi cu atât mai mare cu cât perioada de previziune explicită este mai mică și invers).

Potrivit metodei, evaluarea întreprinderii se face în funcție de perspectivele sale de dezvoltare, fiind o procedură prin excelență orientată spre viitor. Aceasta utilizează principiul financiar potrivit căruia valoarea unui activ este egală cu valoarea actualizată a fluxurilor nete de disponibilități susceptibile de a fi generate în viitor de activul respectiv. Actualizarea fluxurilor nete se face ținând cont și de riscuri (de exploatare, financiar, global, de faliment) și de exigența de rentabilitate a cumpărătorului (investitorului).

Aplicarea acestei tehnici se realizează prin parcurgerea următoarelor etape (Toma, 2007, p. 110):

ü Calculul fluxului de lichidități nete istorice (minimum trei ani anteriori). În acest caz se folosesc toate constatările din diagnosticul general și cel sectorial, cu deosebire cel financiar-contabil.

Fluxul de lichidități nete istorice se poate calcula pornind de la profitul net, căruia i se aduc ajustări, sau de la excedentul brut din exploatare:

CF = EBE – ∆NFR – Ir – Impozitul pe profit + Rezultatul financiar + Activele cedate (nete)

✔ Proiectarea fluxului de lichidități nete pe o perioadă cât mai lungă, dar compatibilă cu orizontul de previziune al întreprinderii. Aceasta presupune, înainte de toate, o bună înțelegere a fluxurilor trecute, pentru a putea anticipa cât mai fidel fluxurile viitoare, deci o bună viziune a volumului vânzărilor, nivelului prețurilor, structurii costurilor de exploatare și a cheltuielilor de capital.

✔ Determinarea valorii reziduale care urmează să fie adăugată la suma fluxurilor generate de întreprindere. La sfârșitul perioadei proiectate, societatea are o anumită valoare, care trebuie estimată.

Deși ar putea părea relativ simplă, evaluarea prin metoda actualizării fluxurilor de disponibilități este foarte complexă având în vedere estimarea reală a fluxurilor previzionate, a valorii reziduale și a costului mediu ponderat al capitalului sau a ratei de actualizare, care pentru societățile necotate la bursă este foarte dificilă și care trebuie eventual să suporte anumite corecții dacă riscul economic, cel financiar sau amândouă însumate (riscul global) se modifică prin realizarea investiției propuse.

În ciuda limitelor sale, modelul DCF este cel mai utilizat în lumea financiară. Odată colectate informațiile, este posibil un studiu aprofundat asupra întreprinderii, ținând seama de strategia sa, riscurile pieței, structura financiară, rentabilitatea acesteia etc., ceea ce permite ca, prin adoptarea diferitelor ipoteze, modelul să poată fi flexibilizat și adaptat la societăți cu profiluri diferite de activitate.

Metoda prezintă în plus avantajul de a scoate în evidență principiile fundamentale ale evaluării întreprinderilor și de a fi obiectivă, pentru că nu este supusă problemelor de ordin speculativ ale pieței financiare.

În concluzie, DCF reprezintă tehnica de evaluare cea mai satisfăcătoare din punct de vedere conceptual, dar și cea mai complexă în aplicare.

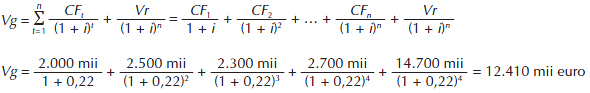

Exemplu

Fluxurile de trezorerie ale unei societăți estimate pentru un orizont de prognoză (explicit) de 4 ani sunt de 2.000 mii euro, 2.500 mii euro, 2.300 mii euro și 2.700 mii euro. Valoarea reziduală aferentă intervalului de previziune neexplicit (perioada de timp următoare celor 4 ani ai orizontului de previziune explicit) este de 14.700 mii euro. Rata de actualizare stabilită de evaluator(i) în funcție de rata medie a dobânzii bancare acordate clienților și de riscul economic și cel financiar specifice întreprinderii evaluate este de 22%.

Valoarea globală a întreprinderii conform metodei prezentate mai sus se calculează astfel:

2. Metode de evaluare bursieră

Acestea se aplică în cazul societăților cotate la bursă. Metodele de evaluare bursieră se bazează pe cursul acțiunilor societăților și reflectă modul în care ele sunt evaluate pe piața financiară. Cursul sau cotația acțiunii, numit(ă) și rating, se stabilește de organisme independente, dar în corelație cu o analiză economico-financiară detaliată și aprofundată a întreprinderii.

Referitor la capacitatea cotației bursiere de a prezenta cât mai veridic „sănătatea” viitoare a entității, domină două teorii (Păvăloaia & Păvăloaia, 2006, p. 266):

✔ Teoria evoluției aleatoare, conform căreia analiza evoluției indicatorilor principali ai bursei dintr-un număr semnificativ de ani (volumul tranzacțiilor, cursul, indicatorii bursieri) nu poate să prevadă cu precizie evoluția întreprinderii pe baze științifice.

✔ Teoria ipotezelor de piață eficiente. Datorită folosirii tehnicilor moderne de calcul al indicatorilor bursieri și modernizării analizei economico-financiare prin modelare matematică se creează premisele pentru cursul cotidian al acțiunilor de a reflecta fidel valoarea reală a acestora.

Literatura de specialitate cunoaște mai multe modele de evaluare a acțiunilor unei societăți cotate la bursă. Specific acestor procedee este faptul că toate au ca punct de plecare realizările trecute și prezente și prognozează mărimile viitoare.

În domeniul bursier, venitul care se obține din investiția în acțiuni este dividendul pe care îl va primi investitorul. Aceasta înseamnă că valoarea prezentă a unei acțiuni este egală cu suma actualizată a dividendelor viitoare anticipate pe care le generează acțiunea respectivă. Metodele de evaluare bursieră se folosesc cu predilecție pentru evaluarea companiilor cotate la bursă, dar nu este exclusă utilizarea lor pentru cele necotate.

Abordările prin fluxuri de dividende vizează atragerea de acționari prin dividende rentabile. Există mai multe modalități de calcul, printre care:

✔ Modelul Irving Fisher – consideră că dividendele de primit sunt constante, iar valoarea unei acțiuni are în vedere valoarea actualizată a fluxurilor de dividende de primit de către acționari:

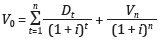

Conform acestui model, valoarea actualizată a unei acțiuni (V0) corespunde valorii actualizate a fluxurilor viitoare de dividende care urmează să fie primite de acționari, dividendele fiind prin esență fluxuri nete, deoarece se calculează după ce s-a scăzut impozitul pe profit, și se determină cu relația:

La stabilirea acestui model s-a avut în vedere faptul că dividendele care urmează să fie încasate de acționari sunt constante (la nivelul ultimului dividend sau al mediei ultimelor dividende distribuite). Concepută astfel, formula de bază are forma unei rente perpetue a unei sume (D) care se actualizează cu coeficientul de actualizare (i), iar relația de mai sus devine: V = D/i .

✔ Modelul Gordon-Shapiro are ca punct de plecare faptul că dividendele nu sunt constante în timp. Prin urmare, valoarea unei acțiuni are la bază elementele:

Relația de mai sus se poate scrie și sub forma: i – g = D1/V0 = r, unde r este randamentul global al dividendelor, sau i = r + g = randament + rata de creștere. Prin urmare, acest model poate fi utilizat fie pentru a stabili valoarea unui titlu: V0 = D1/(i – g), fie pentru a determina pentru un curs și un randament cunoscute rata de creștere a dividendelor.

Pentru a prefigura mai bine viitorul, modelul înlătură ipoteza de constantă a dividendelor și consideră că acestea sunt însoțite de o rată crescătoare până la infinit.

Exemplul 1

O societate cotată la bursă deține acțiuni care generează pentru acționari un randament global asupra dividendelor de 5%. Pentru clasa de risc din care face parte firma, piața cere o rentabilitate a fondurilor proprii de 11%. Valoarea primului dividend de încasat este de 10 euro.

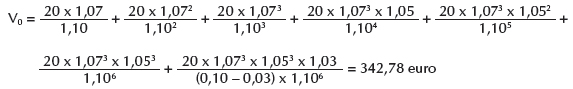

Exemplul 2

O societate este cotată la bursă din anul 2007. Ultimul dividend primit pentru o acțiune a fost de 20 euro. Pentru perioadele viitoare este așteptată o creștere a dividendului într-un ritm anual de 7% până la finele celui de-al treilea an, pentru următorii 3 ani majorarea este de 5%, urmând o creștere de 3% până la infinit. Se cunoaște că rata de risc aferentă sectorului de activitate din care face parte firma este de 10%.

În acest caz apar cele trei secvențe caracterizate prin ratele lor de creștere a dividendelor. Prin urmare, valoarea acțiunii se calculează astfel:

✔ Modelul Bates – informează despre prețul la care trebuie cumpărat un titlu pentru a obține o anumită rentabilitate ținând cont de ipoteza unui preț de revânzare și de dividendele de încasat:

Metoda a fost foarte folosită la începutul anilor ’90 și se caracterizează printr-o fundamentare teoretică laborioasă, o suplețe în aplicare și un orizont finit de modelare, acestea fiind avantaje care o recomandă a fi utilizată. Ea are ca punct de plecare modelul anterior (Gordon-Shapiro), aprofundat prin introducerea uneia sau mai multor perioade succesive în cursul cărora rata de creștere a rezultatelor și implicit a dividendelor este constantă, dar și a unei valori reziduale.

Valoarea actualizată a unei întreprinderi este egală cu suma actualizată a dividendelor aferente perioadei [1, n], la care se adaugă valoarea finală actualizată în anul n (adică valoarea reziduală a întreprinderii la sfârșitul perioadei de previziune explicite).

Relația de calcul de mai sus poate fi scrisă și sub forma:

Modelul oferă informații despre prețul (PER– price earnings ratio, calculat ca raport între cursul acțiunii și profitul net pe acțiune) la care trebuie cumpărat un titlu pentru a obține o rentabilitate sperată (i) ținând seama de ipoteza unui preț de revânzare și de perspectivele de dezvoltare a întreprinderii. Modelul permite, plecând de la un PER actual considerat ca fiind normal, să se determine anticipat un PER de revânzare, sau invers, pornind de la un PER de revânzare (ori de ieșire), în funcție de rata de creștere prevăzută, să se justifice un PER actual, deci o valoare de piață la momentul respectiv.

Modelul Bates are două utilizări principale:

- la determinarea valorii de achiziție maximale a unei societăți, pentru ca investitorul să obțină rata de randament fixată drept obiectiv de rentabilitate;

- la valorizarea unui titlu plecând de la previziunea rezultatului pe termen mediu și a unei rate sperate în funcție de riscul de piață asociat entității.

În practică, evaluarea unei întreprinderi prin modelul Bates presupune:

- fixarea unui orizont de ieșire (revânzarea titlurilor) pe termen mediu, trei sau cinci ani, în funcție de planul de afaceri întocmit;

- folosirea unei rate de actualizare – rata de risc sau costul fondurilor proprii;

- determinarea valorii de revânzare plecând de la un PER de ieșire ales prin raportarea la cel al unei societăți cotate din același sector de activitate.

Metoda este recomandată în special entităților care au perspective de creștere pe termen mediu superioare mediei societăților cotate din acel sector.

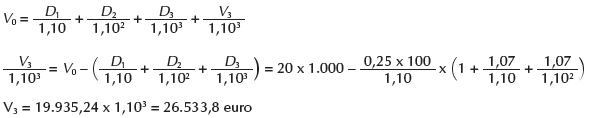

Exemplu

O societate își desfășoară activitatea într-un sector pentru care investitorii așteaptă o rată de rentabilitate de 10%. Ținând cont de politica sa de dezvoltare, creșterea anuală a profitului se estimează a fi de 10% pentru următorii 3 ani, față de 7% prevăzută la nivelul sectorului din care face parte entitatea. Taxa de distribuție brută a dividendelor este de 25%.

Prin urmare, PER de ieșire din anul 3 este de 21,66 euro (26.533,8/1,073), cu 1,66 euro mai mare decât PER actual.

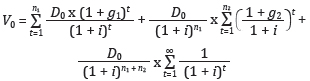

✔ Modelul Molodovski – este asemănător primelor două modele, dar abordează viitorul printr-o procedură ce presupune trei intervale de timp:

- prima perioadă de prognoză (1 à n1) este caracterizată printr-o rată de creștere constantă (g1);

- a doua perioadă de previziune (n1 à n2) cunoaște o descreștere progresivă (creștere exponențială frânată a profitului (g2));

- al treilea interval de prognoză (n2 à ∞) este cel în care dividendul rămâne constant în timp.

În aceste condiții, valoarea actualizată a firmei este următoarea:

Modelul permite configurarea curbei profiturilor conform estimărilor investitorului asupra viitoarei rentabilități a firmei și determinarea valorii actualizate a fluxurilor de profit, pentru aflarea ratei de randament sperate.

✔ Modelul Holt – nu se aplică decât societăților în creștere care au un PER ridicat. Totuși, o entitate în creștere nu poate rămâne permanent în această stare și PER-ul său se va alătura, mai devreme sau mai târziu, celui al întreprinderilor care se dezvoltă cu un ritm mult mai lent (Brezeanu et al., 2003, p. 165).

Modelul Holt determină durata de recuperare a fondurilor investite într-o firmă, calculată ca număr de ani necesari pentru ca suma profiturilor nete pe acțiune actualizate cu rata dobânzii fără risc, specifică economiei, să egaleze valoarea cursului acțiunii. Se presupune că tot profitul net este distribuit acționarilor (modelul este mai puțin suplu decât cel al lui Bates).

Această relație exprimă aptitudinea întreprinderii de a menține o creștere egală cu g pe o perioadă necesară pentru reconstituirea cursului actual al acțiunii prin profitul net pe acțiune. Cu cât durata de recuperare este mai redusă, cu atât plasamentele sunt mai atractive (Stancu, 2002, p. 654).

Modelul este util în evaluarea acțiunilor (făcând abstracție de ipotezele sale destul de restrictive), ghidând investitorii către acele acțiuni care au durata de recuperare cerută de planul lor de investiții.

Nivelul teoretic al duratei de recuperare calculat prin intermediul modelului Holt se poate compara cu duratele de recuperare justificabile din punct de vedere economic (luând în considerare ciclul de viață al produselor comercializate de întreprindere, contextul economic, concurența etc.). Dacă durata de recuperare teoretică este mai mare decât durata justificabilă din punct de vedere economic, PER-ul acțiunii este supraevaluat, la fel și cursul său. În aceste condiții, decizia recomandabilă pentru investitori este vânzarea acțiunilor.

Vom continua în numărul viitor al revistei cu prezentarea unor abordări pe baza creării de valoare pentru acționari.

BIBLIOGRAFIE

- Brezeanu, Petre (coordonator), Boștinaru, Adrian, Prăjișteanu, Bogdan (2003), Diagnostic financiar. Instrumente de analiză financiară, Editura Economică, București.

- De La Chapelle, Philippe (2004), L’évaluation des entreprises, Economica, Paris.

- Deaconu, Adela (2002), Evaluarea afacerilor, Editura Intelcredo, Deva.

- Dumitrean, Emilian (2008), Contabilitate financiară, Editura Sedcom Libris, Iași.

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2019), Metode mixte de evaluare a întreprinderilor, Contabilitatea, expertiza și auditul afacerilor, nr. 1, pp. 52-57.

- Ehrbar, Al (2000), EVA. Les défis de la création de valeur, Village Mondial, Paris.

- Maxim, Emil (2008), Diagnosticarea și evaluarea organizațiilor, Editura Sedcom Libris, Iași.

- Mironiuc, Marilena (2006), Metode de evaluare a întreprinderii, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Păvăloaia, Willi, Păvăloaia, Daniel (2006), Diagnosticul și evaluarea întreprinderii, Editura Tehnopress, Iași.

- Pierre, Florence (2004), Valorisation d’entreprise et théorie financière, Editions d’Organisation, Paris.

- Stancu, Ion (2002), Finanțe, ediția a IV-a, Editura Economică, București.

- Toma, Marin (2007), Inițiere în evaluarea întreprinderilor, ediția a II-a, Editura CECCAR, București.

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

- IVSC – Comitetul pentru Standarde Internaționale de Evaluare (2007), Standardele Internaționale de Evaluare, ediția a VIII-a, traducere, Editura IROVAL, București.

- http://site2.anevar.ro

(Copyright foto: 123RF Stock Photo)

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic

Lectura, ca mod de viață atestat și de o stație de metrou