Valoarea în timp a banilor

Numărul 49-50, 18 dec. 2018 - 14 ian. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: dobândă simplă, dobândă compusă, valoare prezentă, valoare viitoare, anuitate obișnuită, fond de investiții

Clasificare JEL: G11, G12, G13, G17, G19

Cum îți cheltuiești timpul este mai important decât cum îți cheltuiești banii.

Greșelile privind banii pot fi corectate, pe când timpul a trecut pentru totdeauna.

David Norris

Unul dintre cele mai importante instrumente în finanțe și investiții este valoarea în timp a banilor. Evaluarea tranzacțiilor financiare necesită evaluarea cash flow-urilor viitoare incerte. Aceasta înseamnă determinarea valorii cash flow-urilor respective la momente diferite în timp. Adesea suntem interesați să aflăm cât valorează aceste fluxuri astăzi (adică la momentul prezent), deși există numeroase aplicații care ne arată și valoarea fluxurilor la un anumit moment de timp în viitor (Peterson Drake & Fabozzi, 2009).

Cu alte cuvinte, valoarea în timp a banilor (TVM – time value of money) este o tehnică de comparare a investițiilor făcute în unități monetare curente (de astăzi) cu încasările în unități monetare viitoare. Valoarea în timp a banilor are aplicații pentru calculul dobânzii compuse, al ipotecilor și creditelor (împrumuturilor) auto, al leasingului și investițiilor (Vance, 2003).

Una dintre complicațiile valorii în timp a banilor rezidă în raționamentul un euro primit astăzi nu valorează la fel ca un euro primit mâine sau în viitor. O alta provine din faptul că orice sumă de bani promisă în viitor este nesigură, una mai riscantă decât altele (Peterson Drake & Fabozzi, 2009).

Dobânda, și implicit rata dobânzii, reprezintă o cheltuială importantă pentru debitor, pe de o parte, și un venit semnificativ pentru creditor, pe de altă parte. Deoarece dobânda constituie un cost legat de trecerea timpului, iar „timpul înseamnă bani”, acest factor este o variabilă importantă luată în considerare în orice decizie economică. De exemplu, dacă o persoană fizică deține timp de un an o anumită sumă de bani fără să o depună într-un cont de economii sau să cumpere un pachet de acțiuni, ea nu utilizează posibilitatea de a obține o dobândă sau un dividend. În mod similar, dacă o persoană juridică acceptă în contul unei vânzări de mărfuri un efect comercial nepurtător de dobândă în locul plății imediate, ea nu beneficiază de dobânda pe care ar putea-o obține în urma vânzării, dar include o dobândă implicită în prețul mărfurilor vândute. Aceste exemple scot în evidență faptul că în procesul de luare a deciziilor economice trebuie să se țină seama și de programarea în timp a plăților și încasărilor de mijloace bănești.

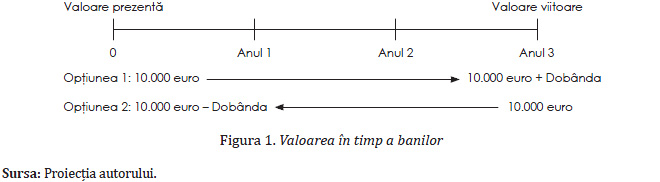

Modul în care timpul poate influența valoarea banilor este redat în Figura 1.

Conform figurii de mai sus, legătura dintre valoarea prezentă și cea viitoare poate fi redată astfel:

Valoarea viitoare = Valoarea prezentă + Dobânda

sau

Valoarea prezentă = Valoarea viitoare – Dobânda

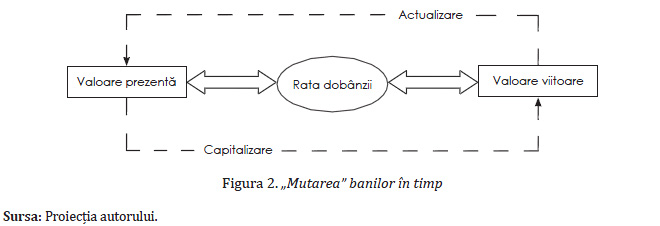

Următoarea figură scoate și mai bine în evidență legătura dintre cele două valori, prezentă și viitoare, prin intermediul ratei dobânzii, care poate fi privită și ca rată minimă de actualizare sau ca rată minimă de rentabilitate.

Mutarea banilor în timp, adică găsirea unei valori echivalente a banilor la diferite momente, presupune translarea valorilor de la o perioadă la alta. Aceasta implică dobânda, ceea ce arată modul în care valoarea în timp a banilor și riscul intră în proces (Peterson Drake & Fabozzi, 2009).

1. Valoarea viitoare a unei sume unice investite la o dobândă compusă (cu capitalizare)

Valoarea viitoare reprezintă valoarea pe care o va avea la o dată ulterioară o investiție purtătoare de dobândă compusă. Persoanele juridice doresc deseori să afle care este valoarea viitoare a unei investiții făcute în prezent. Pentru aceasta există tabele care simplifică problemele legate de dobânda compusă și le facilitează rezolvarea. Tabelul 2, care prezintă valoarea viitoare a unei investiții după un anumit număr de perioade de timp, face parte dintr-un tabel mai mare, referitor la valorile prezente și viitoare.

Cea de-a opta minune a lumii

este dobânda compusă.

Albert Einstein

Exemplu

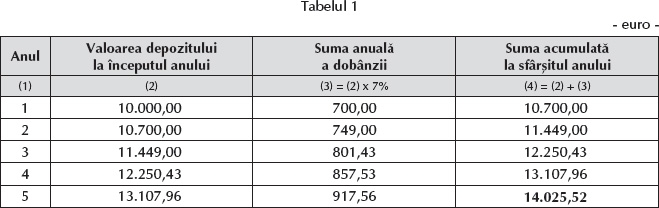

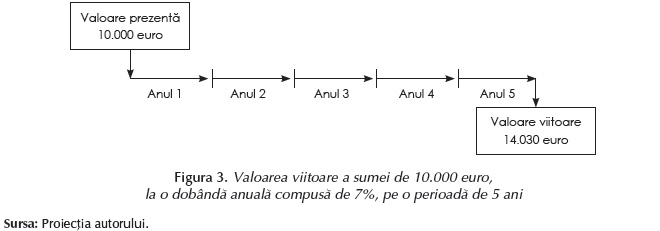

În urma încasării unei creanțe de la un client, conducerea unei societăți depune suma de 10.000 euro într-un cont de economii cu o dobândă anuală de 7%. Aceasta planifică să lase în cont suma de bază și dobânda acumulată (capitalizată) pe o perioadă de 5 ani.

Dobânda este plătită la finalul fiecărui an și adăugată la valoarea de bază, iar dobânda pentru perioada următoare se cumulează cu soldul precedent.

Care este valoarea viitoare a sumei de 10.000 euro, la o dobândă anuală compusă de 7%, pe o perioadă de 5 ani?

Determinarea soldului după o perioadă de 5 ani, la o dobândă anuală compusă de 7%, are la bază datele din Tabelul 1.

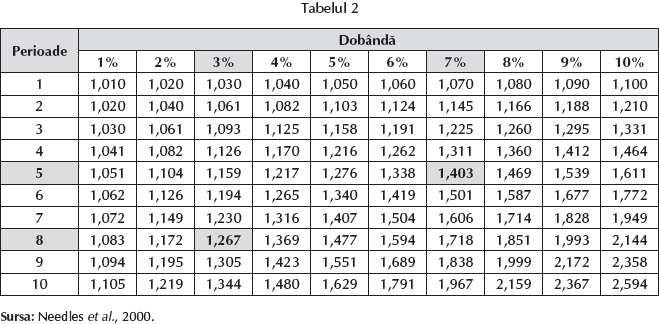

În Tabelul 2 este prezentată valoarea viitoare a unei unități monetare după un număr de perioade de timp cuprins între 1 și 10, la o rată a dobânzii între 1% și 10%.

În Tabelul 2, pe coloana corespunzătoare unei rate a dobânzii de 7%, pentru perioada 5, se află coeficientul 1,403, pe baza căruia se determină valoarea V5.

2. Valoarea viitoare a unei anuități obișnuite

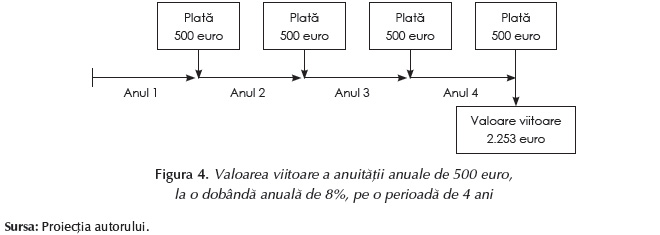

O altă problemă frecvent întâlnită referitoare la valoarea în timp a banilor este cea privind valoarea viitoare a unei anuități obișnuite, care reprezintă o serie de plăți egale, efectuate la sfârșitul unor perioade de timp egale, asupra cărora se aplică dobânda compusă.

Exemplu

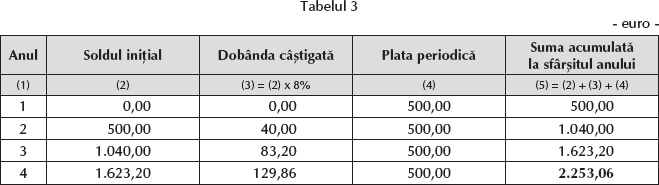

O entitate depune în numele firmei, într-un cont de depozit cu o dobândă anuală de 8%, câte 500 euro la sfârșitul fiecărui an, pe o perioadă de 4 ani.

Ce sumă va avea societatea în cont după cei 4 ani?

Pe baza datelor din Tabelul 3 se determină valoarea viitoare a anuității anuale de 500 euro, la o dobândă anuală de 8%, pe o perioadă de 4 ani.

La sfârșitul perioadei, societatea va avea în cont suma de 2.253 euro, formată din 2.000 euro plăți periodice și 253 euro dobândă.

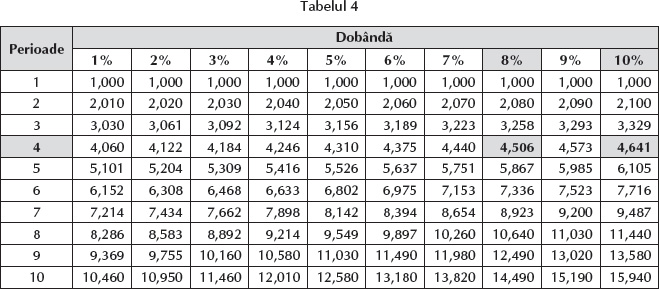

În Tabelul 4 este prezentată valoarea viitoare a unei unități monetare plătite în fiecare perioadă pentru un număr de perioade de timp cuprins între 1 și 10, la o rată a dobânzii între 1% și 10%.

În Tabelul 4, pe coloana corespunzătoare unei rate a dobânzii de 8%, pentru perioada 4, se află coeficientul 4,506, pe baza căruia se determină S4, valoarea pe care entitatea o va deține în cont peste 4 ani.

3. Valoarea prezentă a unei sume unice cu scadență viitoare

Atunci când se au în vedere mai multe perioade de timp, calculul valorii prezente devine mai complicat.

Exemplu

O entitate vrea să se asigure că peste 7 ani va deține în cont suma de 5.000 euro în vederea achitării valorii reziduale a unui mijloc fix cumpărat în regim de leasing, pentru transferul dreptului de proprietate asupra acestuia către societate.

Care este valoarea prezentă a sumei de 5.000 euro, cu scadența peste 7 ani, la o dobândă anuală de 7%?

Se impune calcularea sumei care ar trebui investită în prezent într-un cont de depozit purtător de dobândă de 7% sau într-un pachet de acțiuni cu o rată de rentabilitate de 7%, pentru achitarea furnizorului de imobilizări.

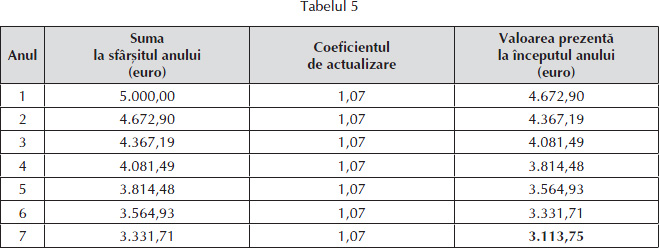

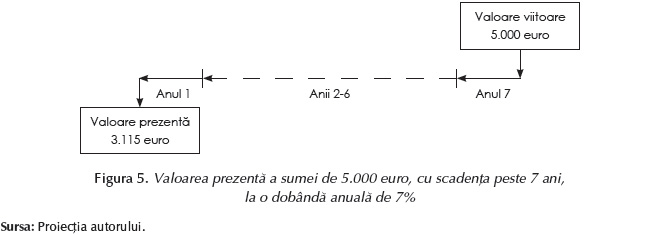

Valoarea prezentă a sumei de 5.000 euro, la o dobândă anuală de 7%, pe o perioadă de 7 ani, se determină pe baza datelor din Tabelul 5.

În concluzie, valoarea prezentă a sumei de 5.000 euro, la o dobândă anuală de 7%, pe o perioadă de 7 ani, este de 3.113,75 euro. Aceasta este suma care ar trebui investită în prezent pentru achitarea furnizorului de imobilizări.

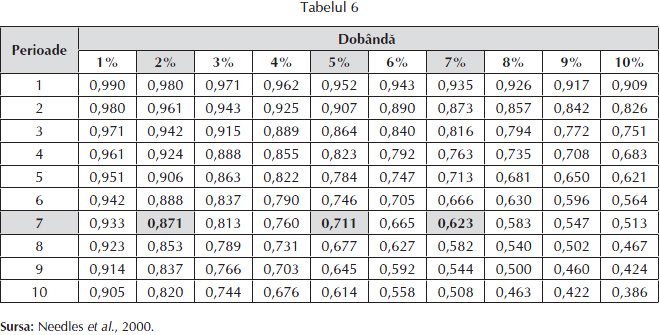

În Tabelul 6 este prezentată valoarea viitoare a unei unități monetare după un număr de perioade de timp cuprins între 1 și 10, la o rată a dobânzii între 1% și 10%.

În Tabelul 6, pe coloana corespunzătoare unei rate a dobânzii de 7%, pentru perioada 7, se află coeficientul 0,623.

4. Valoarea prezentă a unei anuități obișnuite

Anuitatea reprezintă o sumă de bani ce include amortismentul/rata principală și dobânda și care se plătește periodic.

Deseori este necesar să se stabilească valoarea prezentă a unei serii de încasări sau plăți. Atunci când se calculează valoarea prezentă a unor sume egale repartizate uniform în timp, se determină valoarea prezentă a unei anuități obișnuite.

Exemplul 1

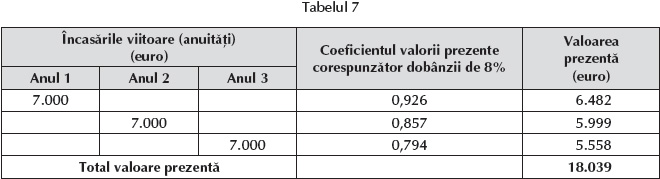

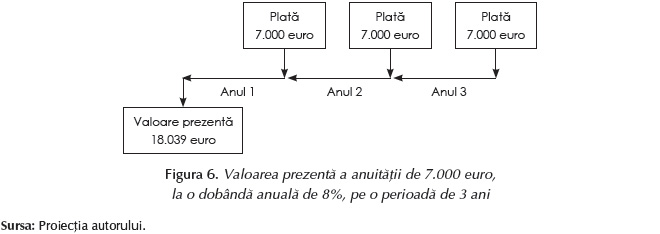

În urma vânzării unui imobil, o societate va încasa suma de 21.000 euro în 3 tranșe egale de 7.000 euro, prima tranșă fiind exigibilă la un an din momentul vânzării.

Care este valoarea prezentă a acestei vânzări dacă rata curentă a dobânzii anuale este de 8%?

Această valoare poate fi calculată prin determinarea valorii prezente a fiecăreia dintre cele 3 plăți utilizând datele din Tabelul 7 și însumarea rezultatelor.

În concluzie, valoarea prezentă a vânzării este de 18.039 euro. Prin urmare, există un cost implicit privind dobânda (la o rată anuală de 8%) în sumă de 2.961 euro (21.000 euro – 18.039 euro).

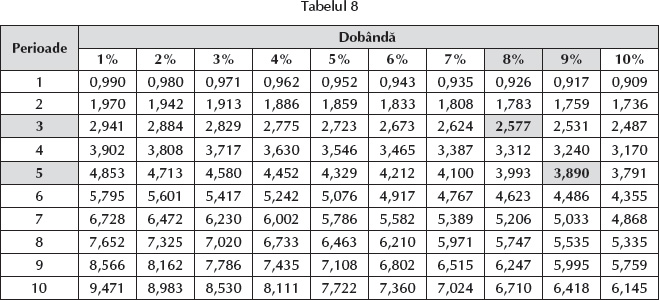

În Tabelul 8 este redată valoarea prezentă a unei unități monetare încasate în fiecare perioadă pentru un număr de perioade de timp cuprins între 1 și 10, la o rată a dobânzii între 1% și 10%.

În Tabelul 8, pe coloana corespunzătoare unei rate a dobânzii de 8%, pentru perioada 3, se află coeficientul 2,577.

Dobânda aferentă celor 3 ani = 21.000 euro – 18.039 euro = 2.961 euro

Exemplul 2

O societate dorește să achiziționeze un autoturism în leasing financiar, pe o perioadă de 6 ani, la o dobândă anuală de 9%. Plățile individuale, în sumă de 10.000 euro, se efectuează la începutul fiecărui an, pornind din anul curent.

Care este valoarea prezentă a autoturismului achiziționat în leasing?

Valoarea prezentă = Plata imediată (avansul) + Valoarea prezentă a 6 – 1 plăți consecutive la o rată anuală a dobânzii de 9% = 10.000 euro + (10.000 euro x k) = 10.000 euro + 38.900 euro = 48.900 euro

k (Tabelul 8, 5 perioade, la o dobândă de 9%) = 3,890

5. Perioadele de timp

În toate exemplele anterioare, ca de altfel în majoritatea cazurilor, perioada de compunere este de un an, iar rata dobânzii este anuală. Totuși, în Tabelele 2, 4, 6 și 8 de mai sus, coloana din stânga se referă la perioade, nu la ani. Această exprimare este utilizată și pentru a corespunde unor perioade de compunere mai mici de un an. Conturile de depozite (economii) cu dobânzi trimestriale sau chiar lunare, precum și obligațiunile purtătoare de dobânzi semestriale reprezintă cazuri în care dobânda compusă este calculată pentru o perioadă mai mică de un an. Pentru utilizarea tabelelor în asemenea situații este necesar să se împartă dobânda anuală la numărul de perioade dintr-un an și să se înmulțească numărul de perioade dintr-un an cu numărul de ani.

Exemplu

O societate urmează să plătească peste 2 ani un efect comercial în valoare de 7.000 euro, purtător de dobândă anuală de 12%.

Care este valoarea la scadență a efectului comercial pornind de la ipoteza că perioada de compunere este trimestrială?

Înainte de a utiliza Tabelul 2 este necesar să se calculeze rata dobânzii care se aplică fiecărei perioade de compunere, precum și numărul total de perioade de compunere.

În concluzie, peste 2 ani (8 trimestre) efectul comercial va avea o valoare de rambursare de 8.869 euro.

Acest procedeu de determinare a ratei dobânzii și a numărului de perioade atunci când acestea sunt mai mici de un an se poate utiliza pentru toate cele 4 tabele.

6. Imputarea dobânzii în cazul efectelor comerciale nepurtătoare de dobândă

În mod evident, nu există împrumut fără dobândă, indiferent dacă rata dobânzii este sau nu menționată în mod explicit. Atunci când un efect comercial pe termen lung nu specifică în mod explicit o rată a dobânzii, sau dacă rata dobânzii menționată este nejustificat de mică, trebuie imputată sau afectată o rată a dobânzii bazată pe cheltuielile normale privind dobânzile suportate de companie.

Exemplu

O societate achiziționează mărfuri de la un furnizor prin emisiunea unui efect comercial nepurtător de dobândă, în valoare de 9.000 euro, cu scadența peste 7 ani. Societatea se împrumută de la bancă la o rată anuală a dobânzii de 5%. După 7 ani, firma achită în totalitate efectul comercial.

Care este valoarea prezentă a efectului comercial?

Se observă că valoarea de 9.000 euro a efectului comercial reprezintă parțial contravaloarea mărfurilor achiziționate și parțial dobânda pentru perioada de 7 ani.

Pentru determinarea valorii prezente a efectului comercial se poate utiliza Tabelul 6.

7. Evaluarea unui activ

Un activ este înregistrat în contabilitate pentru că se presupune că va genera beneficii economice viitoare pentru compania care îl deține, acestea constituind baza pentru definirea sa. De obicei, prețul de cumpărare al activului reprezintă valoarea prezentă a acestor beneficii economice viitoare. Este posibilă evaluarea prețului de cumpărare (costului de achiziție) propus al unui activ prin compararea sa cu valoarea prezentă a activului pentru companie.

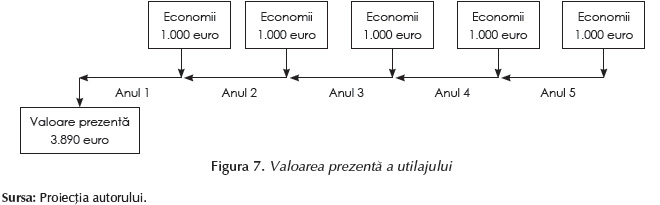

Exemplu

Conducerea unei întreprinderi de producție analizează posibilitatea achiziționării unui utilaj nou care i-ar permite să economisească forță de muncă, reducând costurile cu 1.000 euro pe an. Utilajul are o durată de utilizare de 5 ani. Rata dobânzii avută în vedere pentru deciziile manageriale este de 9%.

Care este suma maximă (valoarea prezentă) pe care ar trebui să o accepte firma pentru achiziționarea utilajului respectiv?

Valoarea prezentă a utilajului este egală cu valoarea prezentă a unei anuități anuale obișnuite de 1.000 euro, pentru o perioadă de 5 ani, la o dobândă anuală compusă de 9%.

Pe baza Tabelului 8, această valoare se calculează după cum urmează:

V0 = Economii periodice x k = 1.000 euro x 3,89 = 3.890 euro

Prin urmare, firma nu ar trebui să accepte un preț mai mare de 3.890 euro pentru noul utilaj, deoarece această sumă reprezintă valoarea prezentă a beneficiilor viitoare care vor fi obținute din exploatarea sa.

8. Plățile reportate (amânate)

Uneori, vânzătorii acceptă amânarea plății contravalorii bunurilor pentru a-i stimula pe cumpărători.

Această practică se utilizează în mod frecvent în agricultură, de exemplu, unde fermierii au nevoie de echipamente primăvara, dar nu le pot achita decât după recoltarea produselor, care are loc toamna.

Exemplu

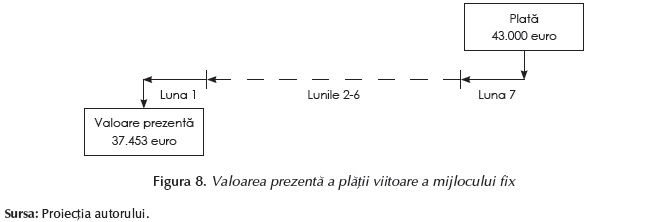

La data de 1 iunie N, o societate îi vinde unui client un mijloc fix la prețul de 43.000 euro, acceptând o amânare a plății cu 7 luni, până la 1 ianuarie N+1.

Care este valoarea prezentă a plății viitoare a activului?

Atunci când se semnează asemenea acorduri, plata viitoare include nu numai prețul de vânzare al bunului, ci și o dobândă implicită.

Dacă rata anuală a dobânzii caracteristică pentru acest tip de operațiuni este de 24%, compusă lunar, prețul de vânzare al mijlocului fix constituie valoarea prezentă a plății viitoare, calculată pe baza Tabelului 6 (7 perioade, la o dobândă de 2%) după cum urmează:

În evidența clientului și în cea a furnizorului operațiunea se înregistrează la valoarea prezentă de 37.453 euro. Diferența de 5.547 euro (43.000 euro – 37.453 euro) reprezintă cheltuieli privind dobânzile, respectiv venituri din dobânzi.

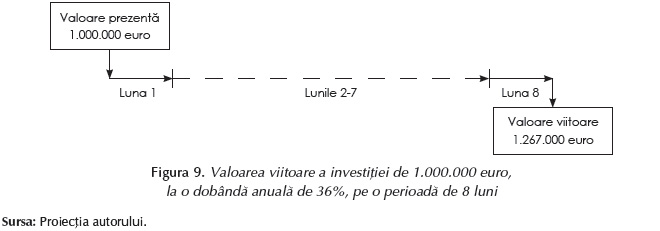

9. Investirea mijloacelor bănești neutilizate temporar

Exemplu

În urma încheierii unui exercițiu financiar, o societate deține suma de 1.000.000 euro, care trebuie investită în următoarele 8 luni. Conducerea societății decide să își plaseze disponibilitățile bănești într-un cont al pieței monetare, purtător de dobândă anuală de 36%. Dobânda este compusă pe perioade de o lună și înregistrată în fiecare lună în creditul contului entității.

Ce sumă va deține compania la sfârșitul celor 8 luni?

Pe baza Tabelului 2 se determină valoarea investiției peste 8 luni la o dobândă lunară de 3%.

Prin urmare, peste 8 luni compania va deține în cont suma de 1.267.000 euro.

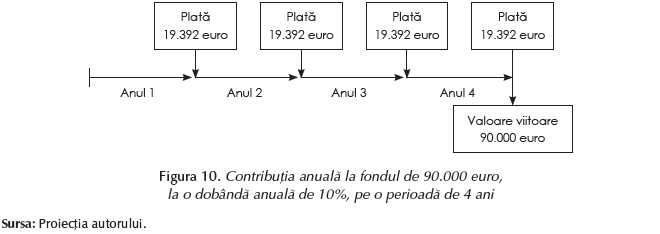

10. Acumularea unui fond

Atunci când o firmă deține o sumă fixă importantă, pe care o datorează peste o anumită perioadă de timp, managementul acesteia ar trebui să se gândească la crearea unui fond din care se va plăti datoria respectivă la scadență. Uneori, în momentul în care acceptă să ofere un împrumut, creditorii impun crearea unui asemenea fond (pentru a fi siguri că își vor putea recupera ulterior creanța). Atunci când creează un fond, managementul determină suma pe care trebuie să o rețină în fiecare perioadă pentru a rambursa împrumutul, aceasta depinzând de rata estimată a dobânzii pe care o va genera investiția respectivă.

Exemplu

O societate încheie o înțelegere cu un creditor în sensul rezervării de către acesta de mijloace bănești la finalul fiecărui an pentru a acumula o sumă care să-i permită rambursarea unui efect comercial în valoare de 90.000 euro cu scadența peste 5 ani.

Care este contribuția anuală la fondul de 90.000 euro, la o dobândă anuală de 10%, pe o perioadă de 4 ani?

Deoarece primul vărsământ în fond se va face peste un an, până la scadența efectului se vor efectua 4 contribuții anuale. Se estimează că fondul va genera o dobândă anuală compusă de 10%.

Suma fiecărei plăți anuale se calculează pe baza Tabelului 4 (4 perioade, la o dobândă de 10%) după cum urmează:

Investiția anuală = V5/k = 90.000 euro/4,641 = 19.392 euro

Prin urmare, contribuția anuală la fond este de 19.932 euro.

Concluzie

Valoarea în timp a banilor reprezintă un grup de tehnici analitice de comparare a valorilor în unități monetare curente (actuale) cu valorile în unități monetare viitoare. Calculele valorilor viitoare pot fi folosite pentru a afla valoarea viitoare a unei investiții făcute în prezent sau pentru a estima volumul de vânzări al unei companii, câștigul (profitul) ori rata de creștere a dividendelor (Vance, 2003).

Pentru a determina valoarea prezentă a unor încasări sau plăți viitoare se folosește un factor de actualizare (discontare). Acesta este o funcție influențată de diverși factori de risc, incluzând riscul implicit, pe cel de (ne)lichiditate și pe cel de inflație (Vance, 2003).

BIBLIOGRAFIE

- DeFusco, Richard A., McLeavey, Dennis W., Pinto, Jerald E., Runkle, David E. (2004), Quantitative Methods for Investment Analysis, ediția a II-a, CFA Institute.

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Dumitrean, Ioan (2018), Perspective asupra valorii actualizate și ratei de actualizare, Contabilitatea, expertiza și auditul afacerilor, nr. 9, pp. 29-34.

- Needles, Belverd E., Jr., Anderson, Henry R., Caldwell, James C. (2000), Principiile de bază ale contabilității, ediția a V-a, traducere, Editura Arc, Chișinău.

- Peterson Drake, Pamela, Fabozzi, Frank J. (2009), Foundations and Applications of the Time Value of Money, John Wiley & Sons.

- Stowe, John D., Robinson, Thomas R., Pinto, Jerald E., McLeavey, Dennis W. (2002), Analysis of Equity Investments: Valuation, United Book Press.

- Vance, David E. (2003), Financial Analysis & Decision Making. Tools and Techniques to Solve Financial Problems and Make Effective Business Decisions, McGraw-Hill.

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic