Mecanismul fiscal privind impozitarea veniturilor din închirierea bunurilor obținute de persoanele fizice (II)

Numărul 41, 23-29 oct. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: chirie, declarația unică, impozit pe venit, CASS, cheltuieli forfetare, bonificații, normă de venit, venit anual estimat

Clasificare JEL: K34

Exemplul 3

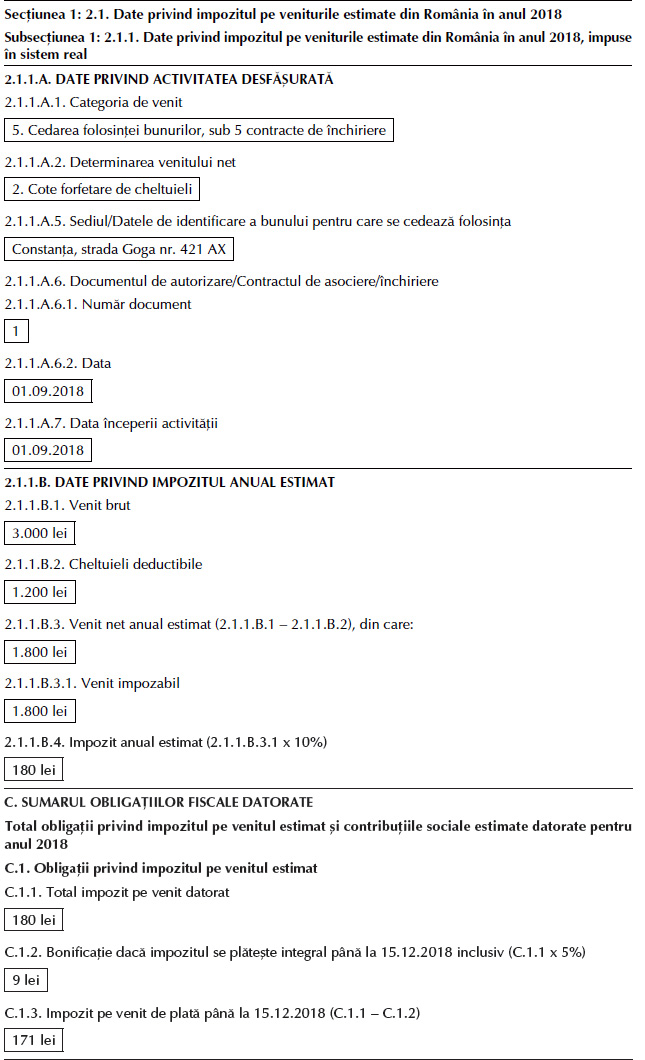

Soții Ionescu dețin în comun un imobil (50% soțul și 50% soția). Ei încheie un contract de închiriere pentru acest activ, valabil începând cu 01.09.2018, pentru o chirie de 1.500 lei/lună (6.000 lei pentru perioada 01.09-31.12.2018). Cei doi soți nu sunt exceptați de la plata CASS.

Ne propunem să determinăm obligațiile celor două persoane fizice privind impozitul pe venit și contribuțiile sociale.

În conformitate cu pct. 40 alin. (2) din Normele metodologice de aplicare a Codului fiscal, venitul net din cedarea folosinței bunurilor deținute în comun pe cote-părți se repartizează între coproprietari proporțional cu cotele deținute de aceștia în coproprietate. Venitul net din cedarea folosinței bunurilor deținute în comun în devălmășie se repartizează în mod egal între proprietarii comuni. Repartizarea venitului net conform prevederilor de mai sus se face în condițiile în care în contractul de cedare a folosinței se menționează că partea contractantă care cedează folosința este reprezentată de coproprietari. În condițiile în care coproprietarii decid asupra unei alte împărțiri, se va anexa la contract un act autentificat din care să rezulte voința părților.

Ambii soți depun declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice la 25.09.2018 prin mijloace electronice de transmitere la distanță, încadrându-se astfel în termenul prevăzut la art. 120 alin. (6) din Codul fiscal.

⇒ Impozitul pe venitul estimat pentru anul 2018

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

⇒ CASS estimată pentru anul 2018

Contribuabilii își stabilesc contribuția de asigurări sociale de sănătate datorată pentru anul 2018 după cum urmează:

Cei doi soți achită la data de 04.12.2018 impozitul pe venitul obținut din cedarea folosinței imobilului, în sumă de 342 lei (câte 171 lei fiecare).

Cei doi soți nu datorează CAS pentru veniturile obținute din chirii.

Exemplul 4

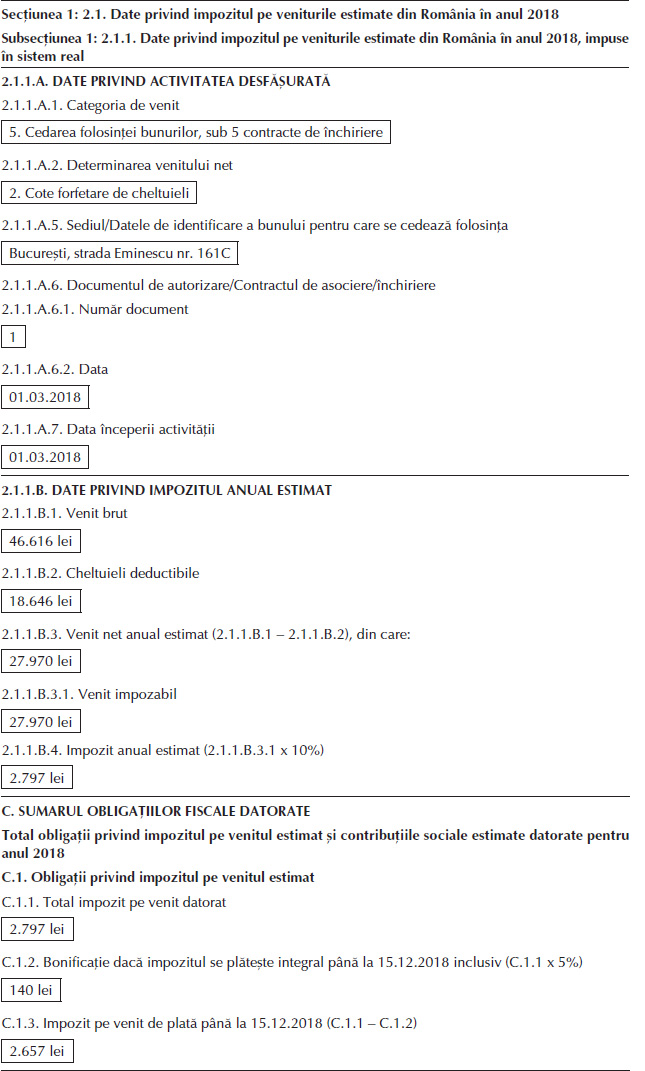

O persoană fizică proprietară a unui imobil încheie un contract de închiriere, valabil începând cu 01.03.2018, pentru o chirie de 1.000 euro/lună. Proprietarul depune declarația unică la 07.07.2018 prin mijloace electronice de transmitere la distanță.

La data de 01.10.2018 are loc rezilierea contractului cu acordul ambelor părți. Proprietarul depune declarația unică rectificativă la 15.10.2018 prin mijloace electronice de transmitere la distanță.

Ne propunem să determinăm obligațiile persoanei fizice privind impozitul pe venit și contribuțiile sociale.

Potrivit pct. 36 alin. (6) din Normele metodologice de aplicare a Codului fiscal, contribuabilii care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal au obligația depunerii la organul fiscal competent a declarației pe fiecare sursă de realizare a venitului, în termen de 30 de zile de la încheierea contractului. În cazul în care chiria este exprimată în valută, venitul estimat înscris în declarație se evaluează pe baza cursului de schimb al pieței valutare, comunicat de Banca Națională a României, valabil în ziua precedentă celei în care se depune declarația.

Proprietarul imobilului depune declarația unică la 07.07.2018 prin mijloace electronice de transmitere la distanță, încadrându-se astfel în termenul prevăzut la art. 120 alin. (6) din Codul fiscal.

Cursul de schimb valutar la data de 06.07.2018 este de 4,6616 lei/euro.

Venitul brut estimat de contribuabil în declarația unică pentru anul 2018 este de 4.661,6 lei/lună (1.000 euro/lună x 4,6616 lei/euro).

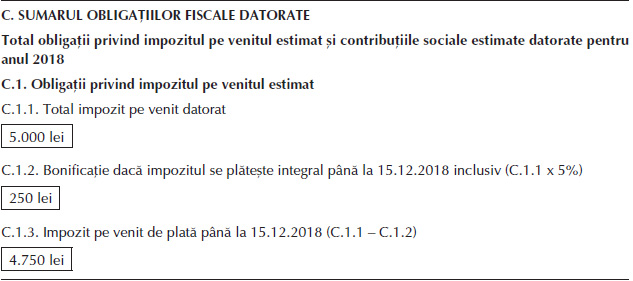

⇒ Impozitul pe venitul estimat pentru anul 2018

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

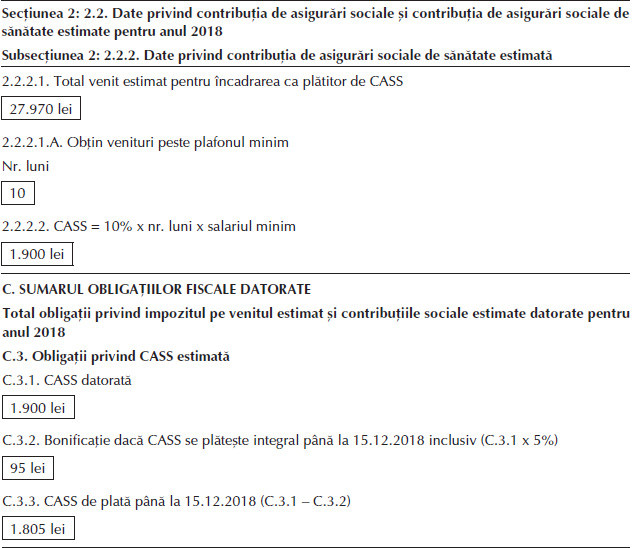

⇒ CASS estimată pentru anul 2018

Persoana fizică își stabilește contribuția de asigurări sociale de sănătate datorată pentru anul 2018 după cum urmează:

CASS estimată pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

Contribuabilul nu datorează CAS pentru veniturile obținute din chirii.

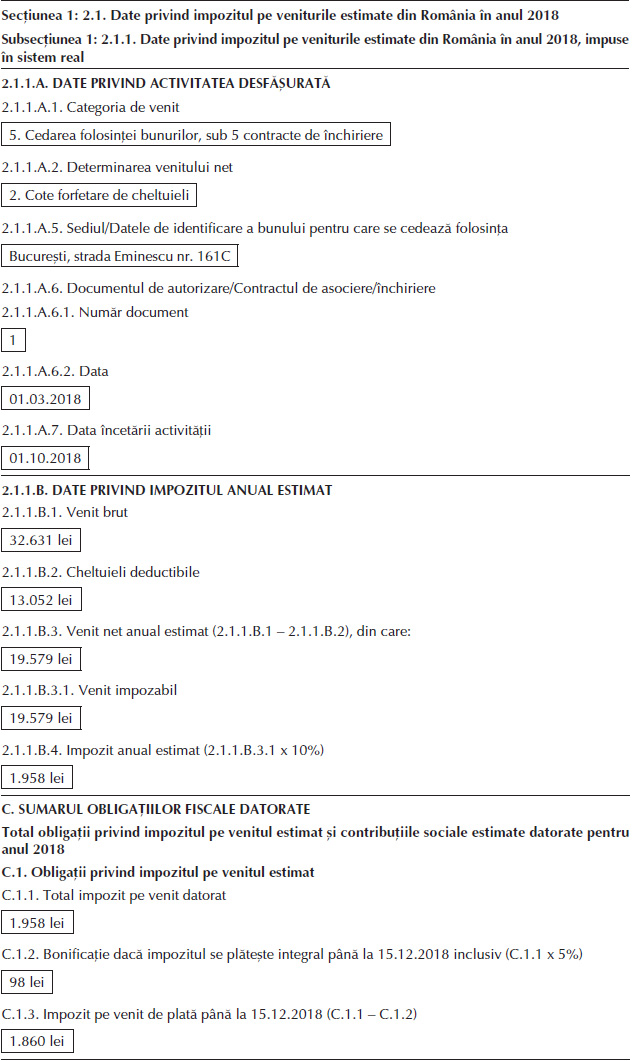

La data de 01.10.2018 are loc rezilierea contractului cu acordul ambelor părți.

În conformitate cu art. 86 alin. (4) din Codul fiscal, în cazul încetării sau suspendării temporare a activității în cursul anului, contribuabilul va notifica organul fiscal competent prin depunerea declarației unice privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, în termen de 30 de zile de la data producerii evenimentului, și își va recalcula impozitul anual.

La 15.10.2018, proprietarul depune prin mijloace electronice de transmitere la distanță declarația unică rectificativă, în care își recalculează impozitul anual.

Venit brut pentru perioada 01.03-01.10.2018 = 4.661,6 lei/lună x 7 luni = 32.631,2 lei

⇒ Impozitul pe venitul estimat pentru anul 2018 după depunerea declarației unice rectificative

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică rectificativă la CAPITOLUL II– DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

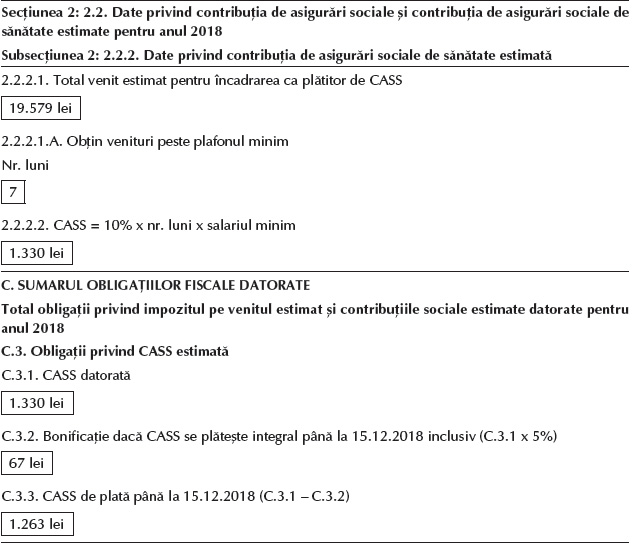

⇒ CASS estimată pentru anul 2018 după depunerea declarației unice rectificative

Persoana fizică își stabilește contribuția de asigurări sociale de sănătate datorată pentru anul 2018 după cum urmează:

CASS estimată pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

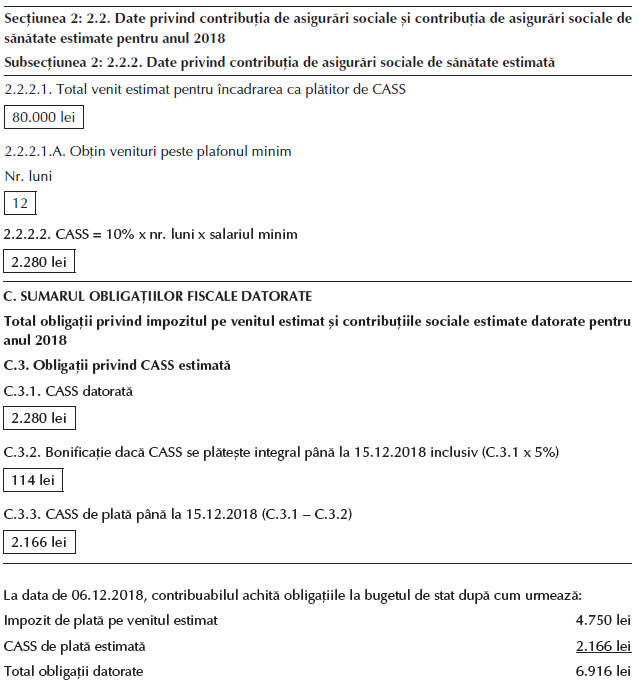

La data de 06.12.2018, contribuabilul achită obligațiile la bugetul de stat după cum urmează:

Contribuabilul nu datorează CAS pentru veniturile obținute din chirii.

Exemplul 5

O persoană fizică obține în anul 2018 venituri din închirierea în scop turistic a celor 4 camere situate în locuința sa personală din Mamaia, care nu constituie structuri de primire turistică.

La data de 05.07.2018, fiind acționar la entitatea X, contribuabilului i se plătesc dividende în sumă de 30.000 lei.

Proprietarul depune declarația unică la 09.07.2018 prin mijloace electronice de transmitere la distanță.

Ne propunem să determinăm obligațiile persoanei fizice privind impozitul pe venit și contribuțiile sociale.

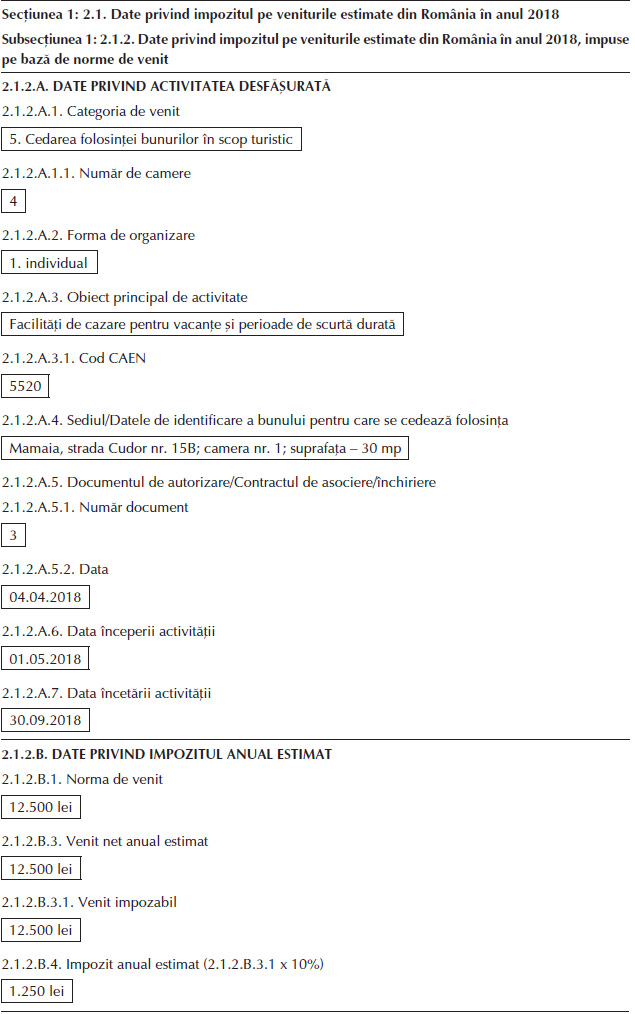

⇒ Impozitul pe venitul estimat pentru anul 2018

Norma anuală de venit pentru județul Constanța corespunzătoare unei camere de închiriat pentru contribuabilii care realizează venituri din închirierea în scop turistic a camerelor situate în locuințe proprietate personală, având o capacitate de cazare cuprinsă între una și 5 camere inclusiv, aplicabilă în anul fiscal 2018 este de 12.500 lei/cameră/sezon, pentru sezonul turistic estival definit conform legislației în materie, respectiv pentru perioada 01.05-30.09.2018.

Venitul impozabil estimat pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

În mod similar, contribuabilul declară norma de venit în sumă de 12.500 lei pentru fiecare dintre celelalte 3 camere (camera nr. 2 – 35 mp, camera nr. 3 – 40 mp și camera nr. 4 – 45 mp). Norma de venit totală pentru cele 4 camere închiriate este de 50.000 lei (12.500 lei/cameră x 4 camere).

⇒ CASS estimată pentru anul 2018

CASS estimată pentru anul 2018 se înscrie în declarația unică la CAPITOLUL II – DATE PRIVIND IMPOZITUL PE VENITURILE ESTIMATE A SE REALIZA ÎN ROMÂNIA ȘI CONTRIBUȚIILE SOCIALE DATORATE ÎN ANUL 2018, astfel:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 354/2018 pentru modificarea și completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, publicată în Monitorul Oficial nr. 442/25.05.2018.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 888/2018 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului (212) „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 279/29.03.2018, cu modificările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 1.155/2018 privind modificarea Ordinului președintelui Agenției Naționale de Administrare Fiscală nr. 888/2018 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului (212) „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 405/11.05.2018.

- Ordonanța de urgență a Guvernului nr. 18/2018 privind adoptarea unor măsuri fiscal-bugetare și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 260/23.03.2018, cu modificările și completările ulterioare.

Pe „partitura” timpului: 160 de ani de învățământ superior muzical românesc

O nouă „punte” de comunicare publică: digitalizarea patrimoniului național

Teatrul pentru tineri, de la vocația națională la reputația internațională

Premii pentru conservarea și valorificarea „perlelor” patrimoniului cultural național

Toamna cinematografică, o adevărată... primăvară a creației artistice

Noaptea Albă a Filmului Românesc a revenit la București, Cluj-Napoca și Timișoara

Festivalul și concursul „George Enescu”, ediția 2024 – încununare a șase decenii de performanțe muzicale

O expoziție inedită despre măiestrie și fantezie în arhitectura interbelică