Principii de adaptare a diagnosticului financiar la contextul unei evaluări de întreprinderi

Numărul 3, 30 ian. - 5 feb. 2018 » Expertiza și auditul afacerilor

Termeni-cheie: evaluare, contextul și premisele evaluării, analiză diagnostic

Clasificare JEL: C52

➥ Introducere

În standardele internaționale de evaluare, întreprinderea este definită ca fiind o entitate industrială, comercială, de servicii sau de investiții care, în derularea unei activități economice, urmărește realizarea a diverse beneficii economice (a se vedea Standardele Internaționale de Evaluare – IVS). Această definiție este extrem de relevantă pentru evaluare.

Valoarea unei afaceri este cu atât mai mare cu cât beneficiile economice generate sunt mai mari, de unde a și luat naștere abordarea bazată pe venit, cheia de boltă a evaluării afacerilor și activelor.

Pentru un posibil cumpărător este relevant însă și prețul cerut sau plătit pe piață pentru o întreprindere ce generează venituri economice comparabile, adică abordarea bazată pe piață. Dacă același posibil cumpărător ar încerca să răspundă la întrebarea cât ar costa să inițieze o afacere cu un potențial de beneficii economice comparabile, el nu ar face decât să ajungă la cea de-a treia abordare recunoscută de standardele de evaluare, respectiv abordarea bazată pe active.

Problema pare simplă la prima vedere, dar contextul poate schimba totul. Să ne referim, pentru moment, doar la premisa evaluării, adică dacă estimăm valoarea pornind de la premisa de continuitate a activității sau de la cea de lichidare.

În prima situație, faptul că afacerea continuă să funcționeze, generând beneficii economice, implică o abordare adecvată acestei premise. În abordarea bazată pe venit, de exemplu, prin metoda fluxurilor financiare actualizate (metoda cash flow), sunt previzionate fluxurile de beneficii economice viitoare, valoarea actualizată a acestora oferind un indiciu privind valoarea larg acceptată de actorii din piață.

În cazul celeilalte premise, de stopare a activității, sunt posibile beneficii economice viitoare, dar în cu totul alte condiții decât cele din varianta funcționării în continuare a firmei, de exemplu, din vânzarea ordonată sau forțată a activelor, achitarea datoriilor, plata lichidatorului și distribuirea eventualelor surplusuri, dacă mai este cazul.

Practic, premisa de continuitate este o alternativă la stoparea funcționării, la lichidare, conducând, inevitabil, la o valoare estimată mai mare decât în premisa contrară. Necesitatea adaptării metodologiei de evaluare la contextul evaluării devine astfel evidentă.

➥ Diagnosticul financiar – instrument adaptabil de control al rezultatelor evaluării în funcție de abordările utilizate

Vom exemplifica în continuare utilitatea diagnosticului financiar în abordarea bazată pe venit, metoda fluxurilor de beneficii economice actualizate (cash flow) sau cea a capitalizării fluxului de beneficii economice (Manațe, 2005).

Diagnosticul financiar constituie, în primul rând, etapa finală de cuantificare a concluziilor analizei diagnostic în evaluare. Efortul de timp și de resurse informaționale și uneori financiare făcut de evaluatori este complet inutil în lipsa integrării concluziilor în ipotezele de lucru, în calculele efective de estimare a valorii. Acest lucru se realizează distinct pe fiecare dintre cele trei abordări în evaluare.

În abordarea bazată pe venit avem scenarii previzionale realizate de managementul firmei evaluate și verificate de evaluator. Chiar dacă situațiile financiare istorice pot fi luate ca reper, de multe ori trecutul nu este un indiciu adecvat privind fluxurile de beneficii economice viitoare. Tendințele semnificative pot direcționa estimările spre evoluții diferite de cele istorice.

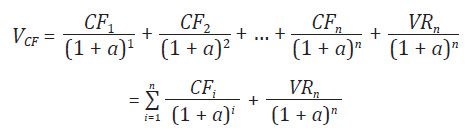

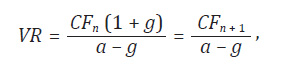

Diagnosticul financiar facilitează estimarea celor trei elemente principale din care derivă valoarea capitalurilor proprii sau a întreprinderii, după caz, respectiv: mărimea fluxului de beneficii economice considerate (CFi) (care poate fi de natura dividendelor, profitului din exploatare sau fluxului financiar net la dispoziția acționarilor sau la dispoziția firmei), mărimea ratei de actualizare și mărimea valorii reziduale.

În estimarea ratei adecvate de actualizare sau de capitalizare c = a – g, analistul va ține cont de mărimea ratei dobânzii, de ratele de rentabilitate așteptate pentru investiții de risc și de rentabilitate comparabile și, mai ales, de riscul inerent fluxului de beneficii economice avute în vedere (ANEVAR, 2017). Însă diagnosticul financiar este cel care relevă cu precizie acest tip de risc, rezultatele și eficiența activităților de exploatare ale întreprinderii.

Riscul specific, de firmă, nediversificabil, poate fi explorat și prin intermediul diagnosticului financiar. Menționăm aici aspecte importante cum ar fi riscul operațional, riscul financiar sau riscul de faliment.

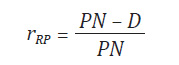

În mod particular subliniem importanța diagnosticului financiar în aprecierea mărimii ratei medii anuale de creștere la perpetuitate a beneficiilor economice g, în cazul metodei cash flow, sau a ratelor de creștere distincte pe intervale diferite (stadii), în cazul modelării pentru capitalizarea fluxurilor de beneficii economice pe stadii de creștere (de exemplu, g1, g2 sau g3). O direcție de analiză o constituie, în acest sens, politica de dividende, respectiv politica de investiții, cu componenta de reinvestire a profitului net în firmă.

În abordarea bazată pe piață, diagnosticul financiar reprezintă o sursă de informații relevantă privind comparabilitatea dintre firma evaluată și întreprinderile comparabile selectate în prima fază, cea de screening. Analiza unor aspecte cum ar fi metoda de evaluare a stocurilor, politica de amortizare, cea de provizioane sau de capitalizare a unor cheltuieli ori de recunoaștere a veniturilor și cheltuielilor poate clarifica procesul de alegere a comparabilelor dintre cele selectate prin screening.

Alte elemente esențiale legate de comparabilitate și detaliate prin analiza financiară sunt gradul de îndatorare și rata de creștere a fluxurilor de la baza veniturilor economice.

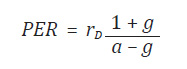

Tranzacționarea întreprinderilor pe piețele de valori mobiliare organizate, cum sunt bursele de valori (de exemplu, Bursa de Valori București), sau pe piețele de fuziuni și achiziții, unde se vând și se cumpără inclusiv pachete de control sau majoritare, permite evaluatorilor să construiască rate de evaluare sau multipli de piață, unde Multiplul = Preț/Parametru economic relevant.

Prețul capitalului propriu al întreprinderii comparabile sau valoarea de piață a firmei comparabile îndatorate este preluat(ă), de regulă, de pe bursele de valori unde sunt listate acestea sau din tranzacțiile înregistrate pe piețele de fuziuni și achiziții.

Parametrul economic relevant, care poate fi un element de bilanț (de exemplu, capital propriu) sau de cont de profit și pierdere (de exemplu, profit din exploatare), este stabilit și, eventual, ajustat cu ajutorul diagnosticului global al firmei evaluate, în care diagnosticul financiar joacă un rol important.

Or rRP depinde de necesarul investițional și de necesarul de fond de rulment din perioada explicită de previziuni, stabilite în analiza diagnostic, inclusiv prin intermediul diagnosticului financiar combinat cu cel comercial și de producție. Deciziile privind dividendele trebuie astfel corelate cu deciziile investiționale ale perioadei explicite.

În abordarea bazată pe active, diagnosticul financiar furnizează baza de corecție între valorile contabile și cele derivate din tipurile de valoare estimate în evaluare (valoare de piață sau alt tip adecvat de valoare). Acest diagnostic reprezintă astfel baza de calcul al activului net contabil, al activului net corectat sau al activului net de lichidare.

➥ Direcții de analiză a situațiilor financiare

Există trei direcții principale de analiză a situațiilor financiare ale întreprinderii evaluate: analiza în termeni monetari, analiza în termeni relativi și analiza ratelor sau a indicatorilor financiari (IVSC, 2003, 2005, 2007). Scopul acestora este de a înțelege poziția și situația financiară a firmei, precum și riscul său specific, de firmă, nediversificabil.

În oricare dintre aceste situații se impune atât o dimensiune temporală a analizei, în evoluție față de un an de bază, cât și una statică, de punctare a unor momente relevante în timp, cum este finalul de an sau de semestru, date la care sunt disponibile de obicei și rapoarte suplimentare (de exemplu, rapoartele managementului).

O primă direcție de orientare a diagnosticului financiar pentru evaluare este analiza în termeni monetari a situațiilor financiare, care vizează înțelegerea tendințelor veniturilor și cheltuielilor pentru a se putea fundamenta previziunile fluxurilor de beneficii economice și necesarul investițional în perioada explicită de previziuni. Pentru a realiza o analiză în termeni relativi se vor reda în procente articolele din bilanț, de exemplu, privind total active, sau cele din contul de profit și pierdere, de exemplu, referitoare la total venituri. Astfel vor fi mai ușor de înțeles tendințele și corelațiile dintre diverse elemente de activ/pasiv/cont de profit și pierdere/cash flow și mai ales se facilitează compararea cu firme similare și relevante.

Tehnica de analiză în procente ușurează compararea situațiilor financiare, chiar și întocmite în valute diferite (sub rezerva compatibilității sistemelor contabile folosite în raportări), sau cea a afacerilor care diferă sensibil ca mărime.

Analiza ratelor sau a indicatorilor financiari permite evaluarea riscului specific, de firmă, nediversificabil și astfel estimarea ratelor de actualizare sau de capitalizare în abordarea bazată pe venit, pe de o parte, respectiv selecția comparabilelor și ajustarea, dacă este cazul, a multiplilor sau a ratelor de evaluare, pe de altă parte.

➥ Corecții ale situațiilor financiare istorice

O altă utilitate a diagnosticului financiar în abordarea bazată pe venit sau în cea bazată pe piață decurge din faptul că îi permite evaluatorului să ajusteze, dacă este necesar, anumite poziții din situațiile financiare istorice pe care se fundamentează scenariile de previziuni sau selecția comparabilelor în vederea construirii ratelor de evaluare sau a multiplilor.

Eventualele diferențe dintre situațiile financiare istorice și cele previzionate vizează aspecte cum ar fi (ANEVAR, 2017):

- veniturile și cheltuielile istorice sunt corectate, dacă este cazul, la niveluri rezonabil de reprezentative în premisa continuității;

- datele economice și financiare ale întreprinderii evaluate sunt aranjate și prezentate într-o manieră coerentă cu cele ale întreprinderilor comparabile;

- cheltuielile cu personalul, managementul sau întreprinzătorul-salariat care nu reflectă corect piața specifică a muncii sunt de asemenea corectate;

- dacă sunt identificate tranzacții la prețuri semnificativ diferite de prețurile de piață sau chirii vădit diferite de chiriile de pe piață se recomandă corectarea lor, o atenție deosebită acordându-se tranzacțiilor cu părțile afiliate sau anumitor tranzacții cu terții, cum ar fi cele cu titlu gratuit, donațiile etc., dacă acestea nu reflectă condițiile de piață;

- aspectele și evenimentele anterioare aleatorii, improbabil a se repeta în perioada de previziuni, cum ar fi pierderile provocate de fenomene meteo sau de conflicte de muncă, sunt eliminate, cu excepția celor care ar putea fi anticipate în mod rezonabil;

- amortizarea este un element precumpănitor atât în analiza bazată pe comparația cu firme similare și relevante, cât și în proiecția fluxurilor de beneficii economice viitoare, astfel încât, uneori, se impun corecții asupra valorilor raportate la o bază comparabilă cu cea derivată din politica de amortizare a firmelor similare și relevante;

- pentru comparabilitate cu întreprinderi similare și relevante se pot face inclusiv corecții asupra valorilor din contabilitate ale unor stocuri pentru a surprinde mai bine realitatea economică.

Prin derogare de la evaluarea pe baza principiului costului de achiziție sau al costului de producție, entitățile pot proceda la reevaluarea imobilizărilor corporale existente la sfârșitul exercițiului financiar, astfel încât acestea să fie prezentate în contabilitate la valoarea justă, cu reflectarea rezultatelor acestei reevaluări în situațiile financiare întocmite pentru acel exercițiu.

Titlurile pe termen scurt (acțiuni și alte investiții financiare) admise la tranzacționare pe o piață reglementată se evaluează la valoarea de cotație din ultima zi de tranzacționare, iar cele netranzacționate, la costul istoric mai puțin eventualele ajustări pentru pierdere de valoare.

Titlurile pe termen lung (acțiuni și alte investiții financiare) se evaluează la costul istoric mai puțin eventualele ajustări pentru pierdere de valoare. Ajustările de valoare sunt cele destinate să țină cont de modificările valorilor activelor individuale, stabilite la data bilanțului, indiferent dacă modificarea este definitivă sau nu. Ajustările negative de valoare pot fi permanente (amortizări) sau provizorii (ajustări pentru depreciere sau pierdere de valoare).

De cele mai multe ori, ajustările de valoare de la data bilanțului nu corespund cu valorile de la data evaluării în cazul în care aceste două date nu coincid, diferențe semnificative fiind întâlnite în cazul creanțelor și stocurilor.

Un aspect esențial legat de ajustări este necesitatea adaptării acestora la contextul evaluării, mai precis la scopul și subiectul evaluării. Dacă se evaluează un pachet minoritar de acțiuni, care nu permite cumpărătorului ipotetic realizarea unor intervenții în aspecte cum ar fi, de exemplu, supraremunerarea managerilor, nu se impune o corecție asupra acestor elemente de cheltuieli.

➥ Tratamentul activelor în afara exploatării

Un aspect important în evaluare îl reprezintă activele în afara exploatării. Acestea pot fi extrem de diverse: de la acțiuni deținute la alte întreprinderi, la imobile sau la mijloace fixe de natura unor mașini sau echipamente.

Un tratament obligatoriu al activelor în afara exploatării constă în identificarea veniturilor și cheltuielilor asociate acestora și eliminarea lor din previziuni în abordarea bazată pe venit. Acest tratament este combinat cu ipoteza de vânzare la valoarea de piață realizabilă netă a activelor în afara exploatării în primul an de previziuni. În cazul unor active complexe, cum ar fi participațiile în alte întreprinderi, diagnosticul financiar aplicat respectivelor firme contribuie la evaluarea acestora în același mod în care contribuie la aplicarea abordărilor în evaluare. De exemplu, pentru o bancă, un hotel situat într-o zonă turistică la care personalul și managementul băncii au acces la tarife preferențiale este un activ în afara exploatării, neavând legătură cu activitatea principală. Într-o evaluare ipotetică a băncii, hotelul trebuie evaluat distinct la valoarea sa de piață realizabilă netă, respectiv ținându-se cont inclusiv de costurile de vânzare, dacă este cazul. Această valoare astfel estimată se adună la valoarea de piață a băncii, estimată în abordarea bazată pe venit, în care previziunile beneficiilor economice s-au făcut fără luarea în considerare a veniturilor și cheltuielilor asociate hotelului.

Dacă activul în afara exploatării este, de exemplu, o participație la capitalurile altei întreprinderi, care distribuie regulat dividende, în abordarea bazată pe venit, la previzionarea beneficiilor economice nu se iau în considerare dividendele participației respective decât în cazul în care activitatea de exploatare a firmei evaluate este chiar deținerea de participații (de exemplu, o societate de investiții financiare sau un fond de investiții).

➥ Concluzii

Având în vedere complexitatea subiectului, este dificil să dăm un răspuns categoric la una dintre cele mai mari dileme actuale în domeniu, aceea dacă evaluarea este mai degrabă știință decât artă. Ce putem spune cu certitudine este că evaluatorul unei afaceri trebuie să aibă o experiență adecvată și, mai cu seamă, să cunoască și să înțeleagă standardele de evaluare.

Fiecare evaluare este unică, folosirea unui model aplicat anterior altei firme putând să conducă la rezultate complet eronate privind tipurile de valoare estimate. Diagnosticul financiar, folosit în mod corect, poate fi un instrument extrem de util în înțelegerea, explicarea și controlul abaterilor semnificative ale rezultatelor unor evaluări realizate în aceiași termeni de referință.

BIBLIOGRAFIE

- Manațe, Daniel (2005), Diagnosticul și evaluarea întreprinderilor cotate și necotate, Editura IROVAL, București.

- ANEVAR (2017), Standardele de evaluare a bunurilor, Editura IROVAL, București.

- IVSC (2003, 2005, 2007), Standardele Internaționale de Evaluare, Editura IROVAL, București.

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic