Aspecte privind diferențele de curs valutar în cadrul unei instituții financiare nebancare

Numărul 48-49, 17 dec. 2019 - 13 ian. 2020 » Expertiza și auditul afacerilor

Termeni-cheie: curs de schimb, risc valutar, instrumente financiare derivate, instituții financiare nebancare

Clasificare JEL: F31, O24, G23

Cursul valutar este redat de prețul în temeiul căruia se poate schimba o valută cu o alta. Altfel spus, acesta reprezintă raportul dintre o monedă națională și una străină. El poate fluctua de la o perioadă la alta, astfel apărând momente în care o monedă poate înregistra o creștere a puterii de cumpărare în raport cu alte valute într-un interval dat de timp, fapt care va genera o apreciere valutară. În sens invers, dacă se înregistrează o diminuare a puterii de cumpărare, vorbim despre o depreciere valutară.

În orice ramură de activitate ar funcționa o societate, aceasta se va confrunta în mod inevitabil cu diferențe rezultate din schimbul valutar provenite din tranzacții în monede diferite, respectiv tranzacții care au tarifele indexate la cursul unei anumite monede străine. Aceste schimburi valutare există ca rezultat al mai multor factori care înglobează aria de activitate.

În cele ce urmează vom încerca să identificăm câteva domenii care sunt influențate de schimbul valutar și care în mod specific pot înregistra câștiguri sau pierderi din diferențele de curs valutar.

✔ Domeniul comerțului și investițiilor

Un domeniu important este reprezentat de acele companii care activează în ramura comerțului și a investițiilor. Ele importă sau exportă mărfuri pe care inevitabil le vor achiziționa într-o monedă, urmând să le vândă într-o altă monedă. Practic, acest lucru semnifică faptul că plata, respectiv încasarea se vor realiza în valute diferite. În acest fel apare nevoia entității de a converti moneda în care se face plata, respectiv încasarea și de a ajunge la o monedă comună, generând în mod automat fie o diferență de curs favorabilă, fie una nefavorabilă.

De asemenea, entitățile care achiziționează un activ dintr-o altă țară decât cea de reședință vor fi nevoite să plătească într-o altă monedă decât cea națională, apărând implicit alte diferențe de convertire a valutei.

✔ Tranzacții pe piața valutară

Un alt domeniu care este dominat de schimburile valutare este cel al tranzacțiilor pe bursa de valori. După cum am menționat anterior, cursul de schimb valutar variază între cele două monede având la bază cererea și oferta pentru cele două valute corespunzătoare. Pe piața bursieră, cei care tranzacționează, denumiți în mod generic traderi, pot obține câștiguri semnificative doar prin simplul act de achiziționare a unei monede la un anumit moment și la un curs dat, urmând să o revândă la un curs mult mai avantajos. Această acțiune ocupă o proporție considerabilă a tranzacțiilor pe piața valutară.

✔ Tranzacții care au la bază instrumente derivate de acoperire a riscurilor

În această situație regăsim acele entități care dețin active, de exemplu, întreprinderi industriale, în alte țări și care sunt expuse anumitor instabilități ale monedei naționale, existând riscuri de variații la un moment dat ale acestor active. Variațiile în cauză se traduc fie prin producerea de profit, fie prin înregistrarea unor pierderi în moneda internă în momentul în care are loc modificarea cursului valutar.

Prin intermediul tehnicilor de hedging, entitățile pot combate potențialele riscuri de pierdere sau câștig. Acest lucru presupune realizarea unei tranzacții valutare compensatorii care va îngloba cu exactitate acea pierdere sau acel câștig înregistrat(ă) pe baza activului străin cauzat(ă) de modificările de schimb valutar.

În cele de urmează vom enumera o serie de factori care pot influența cursul valutar la un moment dat, generând inevitabil diferențe de curs atât favorabile, cât și nefavorabile.

✔ Stabilitatea politică

Un prim factor se referă la stabilitatea politică. Atunci când vorbim despre aceasta avem în vedere un lucru deosebit de important, și anume performanțele economice. Astfel, putem spune că o economie puternică și stabilă din punct de vedere economic va crește încrederea într-o anumită valută, pe când statele cu instabilitate politică și cu economie incertă pot genera efecte negative și îndoieli în ceea ce privește valuta respectivă.

✔ Inflația

Inflația reprezintă un alt factor primordial. Statele cu o rată a inflației redusă influențează într-un mod favorabil puterea de cumpărare în comparație cu alte valute. În mod contrar, țările care se luptă cu o rată a inflației ridicată au ca efect advers o depreciere a monedei naționale, crescând în același timp și gradul de instabilitate și neîncredere în moneda respectivă.

✔ Prețurile de export

Prețurile de export au un rol deosebit de important în fluctuația monedei. Creșterea într-un ritm mai alert a prețurilor de export în comparație cu cele de import reprezintă îmbunătățirea condițiilor comerciale ale statului. Estomparea condițiilor comerciale pentru un anumit stat reflectă un indicator al creșterii volumului exporturilor naționale. Practic, o majorare a veniturilor din export generează o cerere mai mare de monedă națională și inevitabil o apreciere a valutei. În situația contrară se produce o depreciere a monedei naționale.

✔ Piața bursieră

Activitățile care se referă la speculațiile pe piața bursieră au de asemenea un anumit grad de influență în stabilirea cursului valutar. În momentul în care o valută înregistrează o depreciere, traderii vor avea tendința de a renunța la posesia lor într-un interval de timp relativ scurt și, de regulă, vor deschide poziții short pe aceasta. În caz contrar, un trend care înregistrează o creștere îi va determina să cumpere acțiuni pentru a le revinde la un preț mai mare.

✔ Rata dobânzii

Modificarea ratelor dobânzii de către banca centrală reprezintă un instrument primordial al politicii monetare, influențând astfel evoluția cursului valutar. Aceasta se realizează prin măsuri de politică monetară precum intervențiile de ordin valutar, diferitele operațiuni derulate în cadrul pieței financiare și emisiile de mijloace monetare fără acoperire.

Corelația dintre factorii menționați mai sus are un impact deosebit de puternic asupra cursului de schimb, justificând toate fluctuațiile sale.

În România, potrivit prevederilor Legii contabilității nr. 82/1991, republicată, cu modificările și completările ulterioare, evaluarea elementelor monetare în valută, dar și a celor exprimate în lei care se vor deconta ulterior la cursul unei valute se realizează în conformitate cu reglementările contabile aplicabile.

În mod particular, instituțiile financiare nebancare tratează diferențele rezultate din schimbul valutar potrivit Ordinului Băncii Naționale a României nr. 6/2015 pentru aprobarea Reglementărilor contabile conforme cu directivele europene, cu modificările și completările ulterioare. Astfel, înregistrarea în contabilitate a elementelor exprimate în valută, atât din bilanț, cât și din afara acestuia, se realizează obligatoriu lunar, luând în considerare natura acestora.

Prin urmare, în cursul lunii se utilizează cursul de schimb al pieței valutare comunicat de Banca Națională a României din ultima zi bancară anterioară operațiunii, în cazul în care nu se specifică utilizarea unui alt curs.

Pentru evaluarea la închiderea lunii a acestor elemente monetare exprimate în valută se folosește cursul de schimb al pieței valutare comunicat de BNR din ultima zi bancară a lunii.

Potrivit art. 370 alin. (2) din acest act normativ, diferențele care se referă la activele în valută recunoscute ca imobilizări financiare sunt înregistrate în conturi analitice separate reprezentând diferențele de curs valutar între data achiziției și data evaluării, deschise în cadrul conturilor sintetice de referință.

Toate celelalte diferențe care pot apărea în cursul unei luni se înregistrează în conturile de venituri sau cheltuieli din diferențe de curs valutar.

Operațiunile în devize care generează anumite riscuri de schimb valutar se evidențiază cu ajutorul acestor conturi de legătură pentru a restabili echilibrul dintre active, datorii, capitaluri proprii și înregistrarea în contul de rezultate sau în conturi analitice separate, cu scopul de a reda o imagine fidelă și conformă cu realitatea.

Întrucât activitatea instituțiilor financiare nebancare este expusă unui risc mai mare din diferențe de curs valutar, Ordinul BNR nr. 6/2015 este mult mai amplu și explicit în ceea ce privește managementul și contabilizarea diferențelor rezultate din fluctuația cursului valutar, definind anumite instrumente de acoperire a riscurilor atașate, spre deo-sebire de Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, cu modificările și completările ulterioare, în care acestea nu sunt menționate.

Potrivit Ordinului ministrului finanțelor publice nr. 907/2005 privind aprobarea categoriilor de persoane juridice care aplică reglementări contabile conforme cu Standardele Internaționale de Raportare Financiară, respectiv reglementări contabile conforme cu directivele europene, cu modificările ulterioare, aplicarea Standardelor Internaționale de Raportare Financiare este obligatorie doar pentru anumite societăți care sunt autorizate, reglementate și supravegheate de Banca Națională a României sau de Autoritatea de Supraveghere Financiară, cum ar fi: instituțiile de credit, societățile de asigurare, fondurile de pensii, societățile ale căror valori mobiliare sunt admise la tranzacționare pe o piață reglementată, de exemplu, societățile de brokeraj, cele listate la bursă sau entitățile care sunt finanțate din împrumuturi nerambursabile ori garantate de stat.

În IAS 21 Efectele variației cursurilor de schimb valutar nu este menționată o regulă aparte în ceea ce privește moneda în care o companie alege să își prezinte situațiile financiare, utilizându-se de cele mai multe ori moneda națională, în caz contrar trebuind făcută o mențiune privind motivul alegerii altei monede.

Impactul fiscal este întotdeauna un factor de importanță majoră pentru deciziile și activitatea unei entități. La baza acestor decizii stă Codul fiscal. Având în vedere numeroasele schimbări de ordin legislativ din ultima perioadă, vom realiza o analiză comparativă în ceea ce privește tratamentul diferențiat al deductibilității diferențelor de curs valutar cu care se poate confrunta o societate.

Astfel, în anul 2017, cheltuielile privind pierderile din diferențele de curs valutar erau recunoscute în mod similar cu cele privind dobânzile. Mai precis, acestea erau deductibile în mod integral în situația în care gradul de îndatorare a capitalului era mai mic sau egal cu trei, lucru care semnifica faptul că tot ce depășește acest prag devine nedeductibil din punct de vedere fiscal. Suma cheltuielilor privind pierderea netă din diferențele de curs valutar se reporta în perioada imediat următoare, în acest fel putându-se trata conform art. 23 din Codul fiscal de la acea vreme.

Indicatorul gradul de îndatorare se determina ca raport între capitalul împrumutat cu termen de rambursare peste un an și capitalul propriu, privindu-le ca o medie a valorilor existente la începutul perioadei și la finalul acesteia, având drept scop stabilirea impozitului pe profit. Excepție de la aceasta făceau societățile comerciale bancare și instituțiile financiare nebancare, care deduceau integral diferențele respective în perioada fiscală în care ele erau suportate.

Ordonanța de urgență a Guvernului nr. 79/2017 a adus modificări și completări Codului fiscal, astfel că art. 23 se abrogă în totalitate și sunt clarificate anumite aspecte prin intermediul art. 402, apărând plafonul de deductibilitate în sumă de 200.000 euro, determinat la cursul de schimb comunicat de Banca Națională a României valabil pentru ultima zi din trimestru, respectiv din anul fiscal. Deducerea se realiza în mod treptat având în vedere perioada fiscală în care a fost suportată, ajungându-se până la nivelul maxim de 10% din baza de calcul reprezentată de diferența dintre veniturile și cheltuielile înregistrate într-un anumit interval fiscal de timp (un exercițiu financiar), din care se scădeau acele venituri neimpozabile, costurile excedentare ale îndatorării și sumele deductibile reprezentând amortizarea fiscală.

Dacă baza de calcul înregistra o valoare negativă sau nulă, acestea erau nedeductibile fiscal în perioada curentă de referință și urmau să fie reportate conform acelorași condiții de deducere în anii fiscali următori.

Începând cu luna ianuarie a anului în curs, prin intermediul Legii nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare s-au adus alte modificări Codului fiscal. Astfel, termenul de încadrare a diferențelor de curs valutar rămâne neschimbat și este tratat în mod similar cu cel al costurilor îndatorării. În schimb, se modifică plafonul deductibil de la suma cuprinsă între 200.000 euro până la 10% din baza de calcul (EBITDA ajustat fiscal) la 1.000.000 euro până la nivelul maxim de 30% din baza de calcul. De menționat este faptul că în ceea ce privește determinarea bazei de calcul nu s-au adus modificări, aceasta fiind identică cu cea din OUG nr. 79/2017.

Activitatea de acordare a creditelor desfășurată cu titlu profesional în România este reglementată din punct de vedere legislativ. Astfel, pe lângă activitatea obișnuită a băncilor mai există și instituții financiare nebancare care au ca obiect de activitate acordarea de credite, referindu-ne aici la toate formele de creditare fără economisire (exceptând casele de ajutor reciproc), de la case de amanet, credite ipotecare sau imobiliare la leasing și factoring, având o nișă a publicului-țintă și oferind o gamă variată de produse de creditare care acoperă în acest mod nevoi diferite.

Acestea se află în evidența Băncii Naționale a României, fiind împărțite în funcție de mărimea și complexitatea operațiunilor în instituții financiare nebancare înscrise în Registrul special al Băncii Naționale, care sunt supuse unei supravegheri prudențiale cu cerințe aproape similare băncilor în ceea ce privește activitatea de creditare, și cele înscrise numai în Registrul general.

Pe piața românească, ratele de schimb au volatilitate ridicată și, prin urmare, pozițiile de schimb deschise reprezintă o importantă sursă de risc valutar.

Cross currency swap (swap valutar) presupune schimbul unor fluxuri de principal și dobândă denominate în valute diferite la date prestabilite și la un curs de schimb agreat la semnarea contractului în cauză.

Cross currency swap reprezintă o înțelegere între două părți de a schimba:

- plăți de dobândă diferite în valute diferite;

- plăți care derivă din valoarea noționalelor;

- plăți la perioade de timp predeterminate;

- noțional în această tranzacție atât la inițierea tranzacției, cât și la maturitate.

Caracteristici:

- dobânda variabilă depinde de un index de rată de dobândă (Libor, Euribor etc.);

- plata dobânzii fixe: lunar, trimestrial, semestrial sau anual.

Instrumentele de cross currency swap sunt utilizate pentru a acoperi fluctuațiile cursului de schimb valutar. Acest lucru ajută entitatea să reducă riscul expunerii la mișcări mari ale prețurilor valutare, care ar putea afecta în mod drastic profiturile, respectiv costurile asupra părților afacerii expuse piețelor externe.

Studiu de caz

Societatea X operează cu moneda locală, dar și cu valute puternice (euro și USD), poziția netă fiind monitorizată lunar în scopul unei evaluări eficiente și eficace a procesului de echilibrare a activelor financiare și a datoriilor denominate în aceeași valută, și nu are în vedere stabilirea unei poziții de schimb valutar în scopuri speculative.

Prin urmare, se dorește folosirea unui instrument financiar derivat de forma cross currency swap avându-se în vedere minimizarea eventualelor pierderi asociate cu fluctuația valutelor.

⇒ Rezultate și discuții

Luând în considerare, pe de o parte, că majoritatea cererilor de credite sunt în lei sau în euro și, pe de altă parte, că entitatea a accesat surse de finanțare în condiții favorabile de pe piața americană, în USD, aceasta se află în situația de a avea dezechilibre ale activelor și pasivelor monetare în diferite monede.

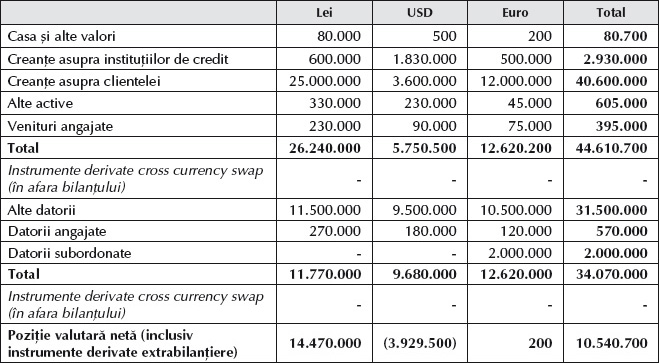

În cele ce urmează prezentăm prin intermediul unei situații a activelor și pasivelor monetare, exprimate în monedele în care operează compania, respectiv lei, USD și euro, starea de dezechilibru înregistrată la data de 1 februarie N.

Așa cum se poate observa prin intermediul poziției valutare deschise nete, entitatea se află într-o poziție scurtă pe moneda USD, adică înregistrează un GAP negativ în sumă de 3.929.500 lei.

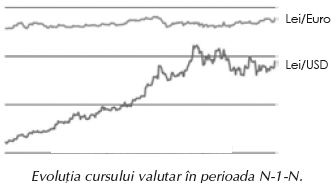

Pe de altă parte, în perioada analizată există o tendință de apreciere a dolarului în raport cu moneda euro și implicit cu leul.

Având la bază graficul de mai jos, putem observa care este trendul evoluției cursului valutar pentru euro, respectiv pentru dolar. Astfel, putem spune că evoluția monedei euro este constantă, având un impact nesemnificativ pentru companie. La polul opus se află moneda USD, în cazul căreia se înregistrează o evoluție ascendentă într-o perioadă relativ scurtă, lucru care ar fi putut produce dezechilibre majore pentru entitate.

În contextul unei poziții valutare nete scurte și concomitent cu deprecierea monedei locale în raport cu dolarul putem deduce că societatea este expusă unui risc valutar crescut, fiind predispusă înregistrării unor pierderi din diferențe de curs valutar.

Dacă luăm în considerare perioada 1 februarie – 15 aprilie N, putem observa creșterea cursului dolarului în raport cu leul de la 3,9157 la 4,1743 lei/USD. Practic, se înregistrează o creștere a dolarului de aproximativ 6,6%, determinând în acest mod un posibil impact negativ major pentru activitatea companiei. Astfel, se produce o depreciere masivă a leului în raport cu dolarul într-o perioadă scurtă de timp, care, concomitent cu o poziție scurtă în moneda USD, se poate traduce printr-o pierdere potențială de 259.511 lei, reprezentând o pondere de aproximativ 2,2% din totalul capitalurilor proprii.

În cele ce urmează, în strânsă legătură cu strategia de management aprobată de conducere, redăm aspectele esențiale ale derulării unei tranzacții cross currency swap.

Pentru a se proteja împotriva riscului de schimb valutar și a riscului de dobândă, în cursul anului N, compania contractează un instrument derivat de acoperire a riscului valutar, în baza căruia schimbă fluxurile de principal și dobândă fixă aferente unui împrumut noțional în USD cu fluxuri de principal și dobândă fixă aferente unui împrumut noțional în lei.

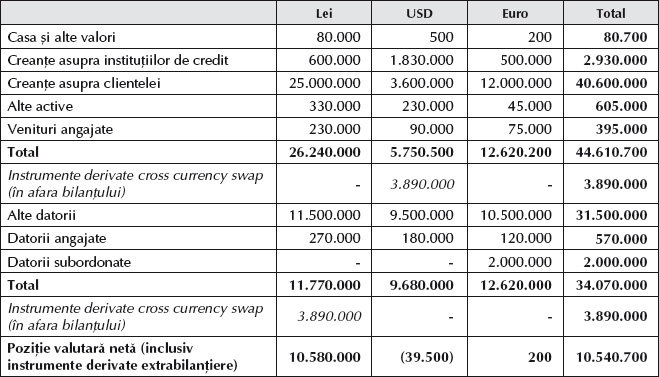

În tabelul de mai jos sunt prezentate activele și pasivele monetare ale entității la data de 1 februarie N, luându-se în calcul și influența instrumentului cross currency swap.

Putem constata că instrumentul derivat folosit are un impact favorabil pentru societate, care se poate traduce printr-o reducere a poziției scurte de la 3.929.500 lei la 39.500 lei.

Pentru perioada analizată (1 februarie – 15 aprilie N), compania a avut de plată o dobândă de 41.364 lei și a încasat o dobândă de 8.290 USD (echivalentul a 32.249 lei), ceea ce înseamnă ca a avut o cheltuială netă de 9.115 lei pentru utilizarea instrumentului.

Comparând această cheltuială cu pierderea din diferența de curs valutar estimată, de aproximativ 260.000 lei, putem concluziona că decizia managementului de a utiliza instrumentul financiar s-a dovedit a fi una de succes.

Concluzii

Având în vedere că în prezent se înregistrează o creștere importantă a piețelor internaționale și schimbări din ce în ce mai rapide ale fluxurilor de capital mondiale, companiile se confruntă tot mai des cu aceste modificări pe piețele financiare, care se află în afara planificării lor zilnice.

Evenimentele neprevăzute pot pune entitățile într-un dezavantaj semnificativ și pot deteriora chiar și cea mai bună strategie stabilită. Din ce în ce mai multe companii se străduiesc să dezvolte procese formalizate pentru gestionarea riscului la care sunt expuse prin operațiunile lor internaționale.

Astfel, ca și în viața de zi cu zi, rezultatele pieței sunt incerte, iar variațiile cursurilor de schimb pot avea un impact negativ imens chiar și asupra celor mai bune afaceri.

În acest sens, utilizarea instrumentelor financiare derivate ar putea reprezenta o decizie bună în ceea ce privește riscul de fluctuație a cursului valutar și influența diferențelor nefavorabile asupra situațiilor financiare și rezultatului entității. Acest lucru este demonstrat prin prezentul studiu de caz, în care am arătat prin intermediul analizei instrumentului financiar derivat că decizia managementului de a contracta această modalitate de estompare a riscului este una de succes.

BIBLIOGRAFIE

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

- Legea contabilității nr. 82/1991, republicată în Monitorul Oficial nr. 454/18.06.2008, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare, publicată în Monitorul Oficial nr. 44/17.01.2019.

- Ordinul Băncii Naționale a României nr. 6/2015 pentru aprobarea Reglementărilor contabile conforme cu directivele europene, publicat în Monitorul Oficial nr. 540/20.07.2015, cu modificările și completările ulterioare.

- Ordinul ministrului finanțelor publice nr. 907/2005 privind aprobarea categoriilor de persoane juridice care aplică reglementări contabile conforme cu Standardele Internaționale de Raportare Financiară, respectiv reglementări contabile conforme cu directivele europene, publicat în Monitorul Oficial nr. 597/11.07.2005, cu modificările ulterioare.

- Ordinul ministrului finanțelor publice nr. 1.802/2014 pentru aprobarea Reglementărilor contabile privind situațiile financiare anuale individuale și situațiile financiare anuale consolidate, publicat în Monitorul Oficial nr. 963/30.12.2014, cu modificările și completările ulterioare.

- Ordonanța de urgență a Guvernului nr. 79/2017 pentru modificarea și completarea Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 885/10.11.2017.

(Copyright foto: 123RF Stock Photo)

Litoralul, o imensă scenă a artei de calitate

Cultură și statistică. Drumul spre mai mult și mai bine

Sub egida Ateneului Român, o vară muzicală de excepție

Expoziție la BNR: „Un alt fel de tezaur: Campionii României”

Bookfest 2024, încă un pas al editurilor spre armonizarea ofertei cu cererea

Festivalul Internațional Shakespeare. Din nou, Craiova la superlativ

Festivalul Filmului European. A șaptea artă, la superlativ

„Fără cărți, istoria e tăcută, literatura nu are glas, știința e infirmă, iar gândirea suspendată”