Impozitarea veniturilor din activități agricole pe bază de norme de venit

Numărul 2, 21-27 ian. 2019 » Expertiza și auditul afacerilor

Termeni-cheie: activități agricole, normă de venit, normă de venit unitară, declarație unică

Clasificare JEL: K34, O13

În conformitate cu prevederile Codului fiscal, în categoria veniturilor din activități agricole sunt cuprinse cele obținute individual sau într-o formă de asociere, fără personalitate juridică, din cultivarea produselor agricole vegetale, exploatarea plantațiilor viticole, pomicole, arbuștilor fructiferi și altele asemenea, creșterea și exploatarea animalelor, inclusiv din valorificarea produselor de origine animală, în stare naturală.

Aceste categorii de venituri sunt neimpozabile în limitele stabilite la art. 105 alin. (2) din Codul fiscal, care prezintă grupele de produse vegetale și animale pentru care venitul se determină pe baza normelor de venit. Acestea se stabilesc pe unitatea de suprafață (ha) pentru categoriile de produse vegetale, respectiv pe număr de capete/familii de albine pentru categoriile de animale.

Potrivit pct. 30 alin. (1) din Normele metodologice de aplicare a art. 106 alin. (1) din Codul fiscal, pentru stabilirea venitului net anual contribuabilii au următoarele obligații:

- să stabilească suprafețele (ha)/cap de animal/familie de albine pentru categoriile de produse vegetale și animalele care depășesc plafonul neimpozabil prevăzut la art. 105 alin. (2) din Codul fiscal;

- să calculeze venitul net anual prin înmulțirea normei anuale de venit stabilită pe unitatea de suprafață (ha)/cap de animal/familie de albine pentru care se datorează impozit cu suprafețele (ha)/cap de animal/familie de albine pentru categoriile de produse vegetale și animalele deținute.

Entitățile publice mandatate de Ministerul Agriculturii și Dezvoltării Rurale, pe baza metodologiei aprobate prin hotărâre a Guvernului, stabilesc normele de venit și datele necesare calculului acestora. Ele pot fi publicate până cel târziu la data de 5 februarie a anului pentru care se aplică.

Persoanele fizice, indiferent de forma de organizare (atât cele care își desfășoară activitatea în baza unui atestat de producător, cât și persoanele fizice autorizate, întreprinderile individuale sau cele familiale), care obțin venituri din valorificarea în stare naturală a animalelor sau produselor vegetale și care depășesc limitele neimpozabile trebuie să depună la ANAF, până la 15 martie inclusiv a anului de realizare a veniturilor, declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice. Pentru anul 2019, termenul de depunere a declarației unice a fost prorogat la 31 iulie.

Contribuabilii care încep să își desfășoare activitatea agricolă sau să realizeze venituri agricole în cursul anului fiscal au obligația depunerii declarației unice în termen de 30 de zile de la data producerii evenimentului.

Nu există obligativitatea completării Registrului de evidență fiscală și de conducere a evidenței contabile pentru persoanele care obțin venituri determinate pe baza normei anuale de venit.

În conformitate cu prevederile art. 107 alin. (1) din Codul fiscal, impozitul pe venitul din activități agricole se calculează de către contribuabil prin aplicarea unei cote de 10% asupra venitului anual din activități agricole stabilit pe baza normei anuale de venit, impozitul fiind final.

Contribuabilii care obțin venituri din activități agricole impuse pe bază de norme de venit datorează bugetului de stat, în anumite condiții, contribuția la asigurările sociale de sănătate.

Exemplul 1

Un fermier persoană fizică deține o suprafață de teren de 4 ha în Castelu, județul Constanța, pe care cultivă plante oleaginoase. Norma de venit este de 230 lei/ha, iar plafonul neimpozabil este de 2 ha, conform art. 105 alin. (2) din Codul fiscal. Contribuabilul depune declarația unică pentru venitul estimat prin intermediul serviciului „Spațiul privat virtual“ (SPV).

Ne propunem să determinăm obligațiile fermierului privind impozitul pe venitul estimat pentru anul 2019.

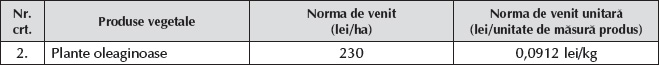

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole și normele de venit unitare pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit prevăzută la art. 76 alin. (1) lit. c) din Legea cooperației agricole nr. 566/2004, cu modificările și completările ulterioare, în anul 2019 pentru județul Constanța:

Impozitul datorat se determină astfel:

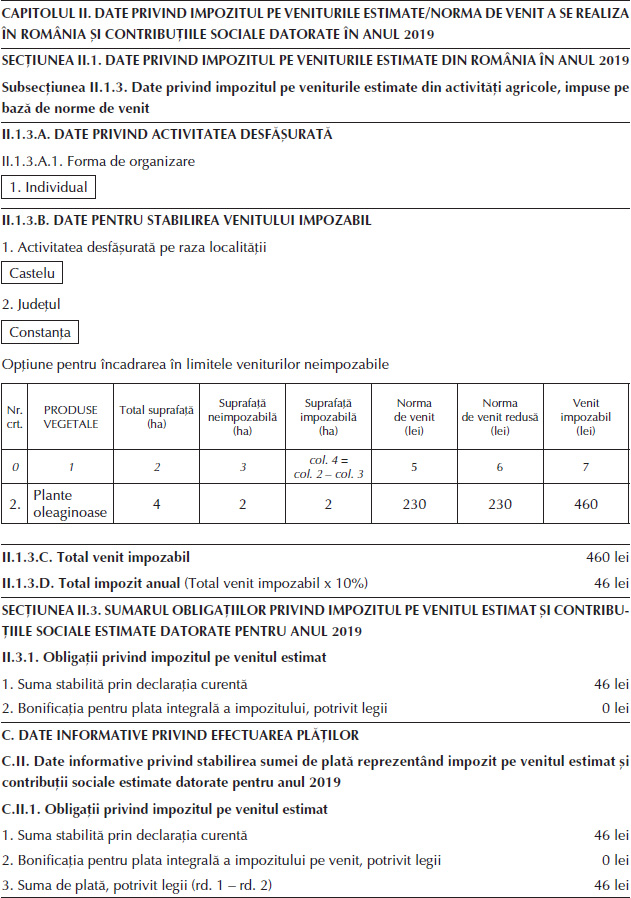

În cadrul declarației unice, contribuabilul își estimează situația financiară pe anul 2019 după cum urmează:

Exemplul 2

O persoană fizică deține 30 de porci pentru îngrășat în Putna, județul Suceava. Conform limitelor prevăzute la art. 105 alin. (2) din Codul fiscal, primele 6 animale sunt neimpozabile. Pentru restul se aplică norma de venit de 24 lei/cap de animal. Contribuabilul depune declarația unică pentru venitul estimat prin intermediul serviciului SPV.

Ne propunem să determinăm obligațiile persoanei fizice privind impozitul pe venitul estimat pentru anul 2019.

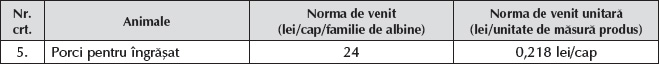

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole și normele de venit unitare pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit prevăzută la art. 76 alin. (1) lit. c) din Legea nr. 566/2004 în anul 2019 pentru județul Suceava:

Impozitul datorat se determină astfel:

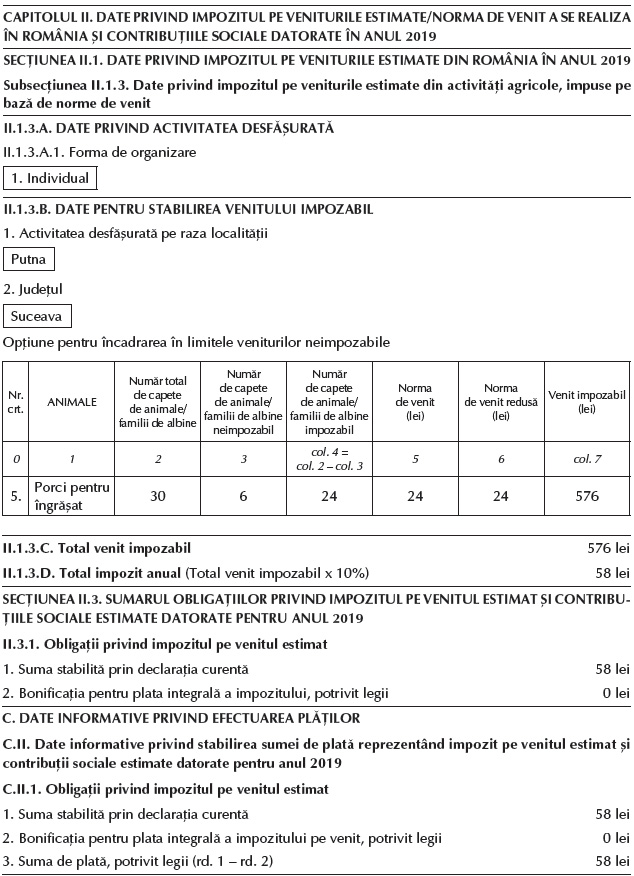

În cadrul declarației unice, contribuabilul își estimează situația financiară pe anul 2019 după cum urmează:

În conformitate cu art. 76 alin. (1) lit. c) din Legea nr. 566/2004, membrii cooperativelor sunt scutiți de la plata impozitului pe norma de venit în cazul persoanelor fizice, respectiv persoană fizică, persoană fizică autorizată, întreprindere individuală, întreprindere familială, definite potrivit Ordonanței de urgență a Guvernului nr. 44/2008, aprobată cu modificări și completări prin Legea nr. 182/2016, pentru producția valorificată prin/către cooperativa agricolă.

Prin Hotărârea Guvernului nr. 30/2019 s-au aprobat metodologiile pentru stabilirea normelor de venit utilizate la impunerea veniturilor din activități agricole, precum și Metodologia de calcul al reducerii normei de venit pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit, prevăzută la art. 76 alin. (1) lit. c) din Legea cooperației agricole nr. 566/2004. Metodologia de calcul al reducerii normei de venit, stipulată la art. 1 alin. (2) din actul normativ amintit, impune stabilirea normei de venit unitare, care este utilizată de persoanele fizice la determinarea normei de venit reduse și a venitului anual, în funcție de producția valorificată prin/către cooperativă.

Exemplul 3

O persoană fizică membră a unei cooperative agricole din Șicula, județul Arad, care deține 12 vaci, valorifică producția prin/către cooperativă astfel:

- 12.000 litri de lapte;

- 4 capete de viței;

- 1 cap de vacă reformă.

Conform limitelor prevăzute la art. 105 alin. (2) din Codul fiscal, primele 2 capete sunt neimpozabile. Pentru restul animalelor se aplică norma de venit de 120 lei/cap de animal.

Contribuabilul depune declarația unică prin intermediul serviciului SPV.

Ne propunem să determinăm obligațiile persoanei fizice privind impozitul pe venitul estimat pentru anul 2019.

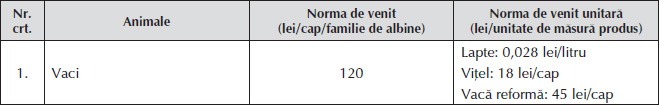

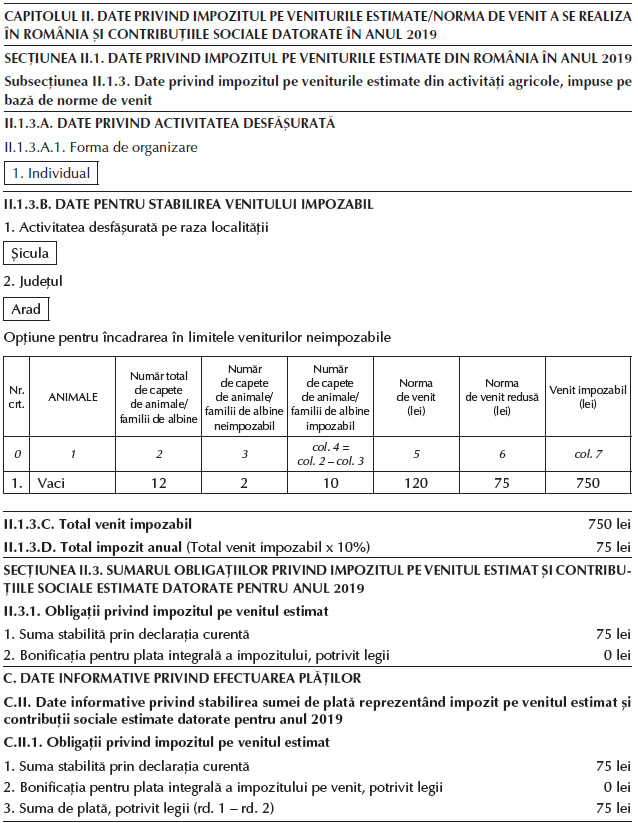

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole și normele de venit unitare pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit prevăzută la art. 76 alin. (1) lit. c) din Legea nr. 566/2004 în anul 2019 pentru județul Arad:

Impozitul datorat se determină astfel:

În cadrul declarației unice, contribuabilul își estimează situația financiară pe anul 2019 după cum urmează:

Exemplul 4

Un fermier persoană fizică deține o suprafață de teren de 6 ha în Ghiroda, județul Timiș, pe care cultivă grâu. Norma de venit este de 190 lei/ha, iar plafonul neimpozabil este de 2 ha, conform art. 105 alin. (2) din Codul fiscal. Contribuabilul depune declarația unică prin intermediul serviciului SPV.

Ne propunem să determinăm obligațiile fermierului privind impozitul pe venitul estimat pentru anul 2019.

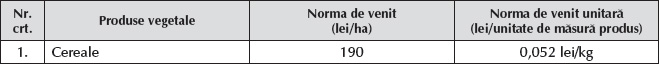

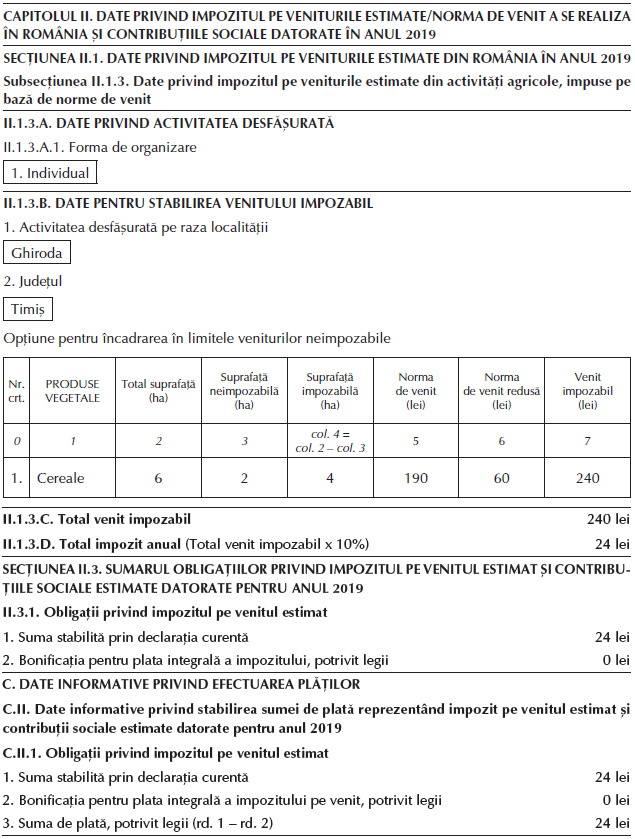

În tabelul de mai jos prezentăm un extras din normele de venit utilizate la impunerea veniturilor din activități agricole și normele de venit unitare pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit prevăzută la art. 76 alin. (1) lit. c) din Legea nr. 566/2004 în anul 2019 pentru județul Timiș:

Fermierul, membru al unei cooperative agricole, valorifică 10.000 kg prin/către aceasta.

Impozitul datorat se determină astfel:

Calculele au fost realizate în conformitate cu anexa nr. 4 Metodologia de calcul de către contribuabili persoane fizice al venitului anual și, după caz, al venitului anual rezultat în urma reducerii normei de venit potrivit prevederilor art. 107 alin. (9) din Legea nr. 227/2015 privind Codul fiscal la HG nr. 30/2019.

În cadrul declarației unice, contribuabilul își estimează situația financiară pe anul 2019 după cum urmează:

BIBLIOGRAFIE

- Cernușca, Lucian (2019), Impozitarea afacerilor persoanelor fizice și juridice, Editura Eurostampa, Timișoara.

- Dumitrescu, Irina (2019), Scutirea de la plata impozitului pe norma de venit pentru producția valorificată de membrii cooperativelor agricole prin/către cooperativă, disponibil la https://www.fiscalitatea.ro/...agricole-princatre-cooperativa-19202/

- Popa, Adriana Florina, Păunescu, Mirela, Ciobanu, Radu (2019), Fiscalitate, ediția a II-a, Editura CECCAR, București.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Hotărârea Guvernului nr. 30/2019 privind aprobarea metodologiilor pentru stabilirea normelor de venit utilizate la impunerea veniturilor din activități agricole, precum și a Metodologiei de calcul al reducerii normei de venit pentru aplicarea prevederilor referitoare la scutirea de la plata impozitului pe venit, prevăzută la art. 76 alin. (1) lit. c) din Legea cooperației agricole nr. 566/2004, publicată în Monitorul Oficial nr. 78/31.01.2019.

- Legea cooperației agricole nr. 566/2004, publicată în Monitorul Oficial nr. 1.236/22.12.2004, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019, cu modificările și completările ulterioare.

- https://static.anaf.ro/static/.../Norme_agricole_ 2019.htm

(Copyright foto: 123RF Stock Photo)

O istorie a banilor românești, reconstituită „vizual” într-un celebru muzeu

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă