Metode mixte de evaluare a întreprinderilor

Numărul 8, 5-11 martie 2019 » Expertiza și auditul afacerilor

Termeni-cheie: valoare patrimonială, valoare de randament, rentabilitate, goodwill, know-how

Clasificare JEL: G11, G12, G17, G19

Introducere

Metodele combinate de evaluare se mai numesc și metode mixte, pentru că lucrează cu expresii mixte ale valorilor întreprinderilor: valori de rentabilitate și valori patrimoniale.

Rezultatele aplicării metodelor patrimoniale și a celor de randament sunt adesea contradictorii, fapt pentru care se pun serioase semne de întrebare referitoare la robustețea abordărilor teoretice.

Metodele combinate de evaluare a întreprinderilor îmbină de cele mai multe ori rezultatele unor metode patrimoniale cu rezultatele unora de randament, iar uneori și cu cele ale metodelor bursiere de evaluare, obținându-se o valoare care estompează astfel diferențele firești ce apar prin aplicarea fiecărei metode în parte. Metodele mixte sau hibride de stabilire a valorii unei întreprinderi, investiții ori afaceri sunt cele la care literatura și practica de specialitate fac adeseori referire. Acestea se împart în două categorii (Mironiuc, 2006, p. 72):

- metode bazate pe combinarea unei valori patrimoniale cu o valoare de randament sau de rentabilitate;

- metode bazate pe noțiunea de goodwill.

Metode de evaluare bazate pe combinarea unei valori patrimoniale cu una de randament

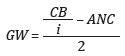

✔ Metoda practicienilor. Este mai des folosită, fiind cunoscută și sub denumirea generică de metoda germană sau metoda indirectă. Aceasta are două variante:

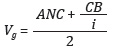

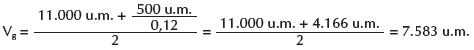

A. Prima variantă este o medie aritmetică simplă a unei valori patrimoniale și a uneia de rentabilitate. Se recomandă folosirea acesteia pentru a atenua diferențele dintre cele două valori și se apreciază că atât avantajele, cât și dezavantajele utilizării ei se distribuie în egală măsură între vânzător și cumpărător.

Exemplu

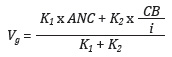

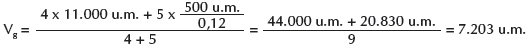

B. A doua variantă este asemănătoare cu prima, dar are în componență doi coeficienți de ponderare, K1 și K2. Alegerea valorii coeficienților se face de către evaluatori. Această metodă este recomandată fie în cazul întreprinderilor cu potențial tehnic ridicat, dar care nu este folosit eficient (de exemplu, construcțiile de mașini), fie în cazul întreprinderilor cu un patrimoniu redus, dar cu o rentabilitate mare (de exemplu, societățile de prestări servicii).

Exemplu

Deși am folosit aceleași date ca la exemplul precedent, se constată că valoarea globală a întreprinderii este mai mică decât în primul caz (7.203 u.m. < 7.583 u.m.).

Coeficienții de ponderare țin seama de importanța unei metode bazate pe valori patrimoniale sau pe valori de randament. Prin modul de alegere a coeficienților poate fi avantajat fie vânzătorul, fie cumpărătorul.

Metoda practicienilor se mai numește și metoda indirectă pentru că pe baza ei se poate determina în mod indirect goodwillul întreprinderii.

Pentru calculul efectiv se poate lua exemplul anterior, considerând capacitatea beneficiară a întreprinderii egală cu profitul mediu prognozat.

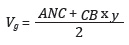

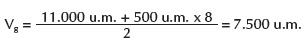

✔ Metoda retail. Tot în categoria metodelor de evaluare bazate pe combinarea unei valori patrimoniale cu una de randament se încadrează și metoda retail.

Valoarea elementelor necorporale se determină pe baza valorii actuale a profiturilor viitoare pe un anumit număr de ani (CB x y) și se împarte în mod egal între vânzător și cumpărător.

Exemplu

Metode de evaluare bazate pe noțiunea de goodwill

În cele mai diverse situații, valoarea unei întreprinderi se determină prin asocierea la valoarea patrimonială a goodwillului aferent elementelor sale intangibile, calculat pe baza unor indicatori cantitativi și calitativi realizabili în condiții normale de activitate.

În sens comercial, goodwillul reprezintă atitudinea favorabilă a pieței față de întreprindere, fiind expresia motivelor care justifică atribuirea unei valori globale superioare activului său net reevaluat.

Din punct de vedere contabil, goodwillul (plusvaloarea sau supraprofitul) corespunde diferenței dintre prețul plătit de un cumpărător pentru o societate și activul net al acesteia.

Goodwillul se confundă adesea cu fondul de comerț, dar cele două noțiuni nu sunt întotdeauna identice. Astfel, la întreprinderile cu activitate de producție, goodwillul este echivalent cu fondul comercial, dar la societățile cu activitate comercială, fondul de comerț diferă de goodwill, pentru că include și elemente materiale necesare obiectului lor de activitate.

În ceea ce privește evaluarea întreprinderii, goodwillul exprimă valoarea suplimentară, de natură necorporală, a valorii de piață a activelor și pasivelor tangibile din bilanț. Existența sa este legată de folosirea mai mult sau mai puțin eficientă a activelor firmei. Astfel, dacă acestea sunt bine gestionate și exploatate, deci generează o rentabilitate superioară celei așteptate de piață, se obține goodwill. Dacă, în schimb, ele nu sunt gestionate și exploatate eficient și conduc la performanțe financiare inferioare așteptărilor pieței, va rezulta badwill, adică o valoare necorporală negativă, care diminuează valoarea globală a întreprinderii.

Sursa goodwillului o constituie elementele intangibile ale societății. Acestea sunt de regulă elemente nemateriale, care pot sau nu să fie înregistrate în bilanț, dar care contribuie la menținerea potențialului actual și influențează rezultatele financiare ale firmei și valoarea sa globală. Elementele intangibile constituie sursa unui supraprofit, superbeneficiu sau a unei rente de goodwill, însemnând profitul obținut de întreprindere peste pragul de rentabilitate cerut de piață în funcție de efortul său investițional, exprimat prin valoarea patrimonială a acesteia.

Elementele de natură intangibilă care nu pot fi înregistrate în patrimoniu se referă la (Toma, 2007, p. 111): reputația firmei, superioritatea produselor, serviciilor sau lucrărilor, locația, clientela, vadul comercial, bonitatea și solvabilitatea față de terți, poziția față de organismele publice și administrative, competența tehnică și tehnologică, comercială, managerială, know-how (acele cunoștințe specifice deținute de o persoană fizică sau de o întreprindere asupra unui produs ori procedeu de fabricație, adesea obținute prin lucrări de cercetare și de dezvoltare importante și costisitoare; în practică, know-how-ul poate consta în informații concrete despre procedeele de combinare a unor substanțe și materiale pentru obținerea unui produs finit) etc.

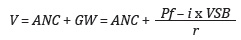

Elementele intangibile formează acea parte invizibilă a întreprinderii a cărei valoare obținută prin capitalizare reprezintă goodwillul său. Prin adăugarea acestuia la valoarea patrimonială se obține valoarea globală a firmei.

Vg = ANC + GW

Cele mai utilizate metode de evaluare bazate pe noțiunea de goodwill sunt următoarele (Mironiuc, 2006, p. 73):

✔ Metoda directă. Constă în reconstituirea și măsurarea cheltuielilor necesare pentru obținerea goodwillului. Metoda nu se poate aplica decât la întreprinderile nou-înființate, atunci când aceste cheltuieli sunt mai ușor de cuantificat.

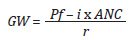

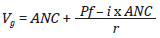

✔ Metoda bazată pe capitalizarea unui supraprofit. Pentru explicarea acesteia presupunem că există o societate ale cărei capitaluri proprii au o valoare patrimonială (ANC) a cărei exploatare va aduce un profit previzionat constant (Pf). Metoda presupune că nu există supraprofit decât din momentul în care rentabilitatea generată de firmă (care îmbracă forma profitului previzionat) este mai mare decât cea care s-ar obține dacă s-ar plasa pe piața de capital un capital echivalent cu ANC. Prin urmare, rentabilitatea așteptată de la valoarea patrimonială se obține înmulțind-o cu rata rentabilității observate la întreprinderile din același sector de activitate și cu caracteristici asemănătoare (i). Supraprofitul (Sp) sau plusvaloarea se obține dacă profitul previzionat este mai mare decât rentabilitatea capitalurilor proprii (i x ANC).

Sp = Pf – i x ANC

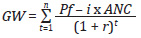

✔ Metoda rentei goodwillului sau metoda experților contabili. Este mai credibil ca supraprofitul să fie produs în cursul unei perioade de timp limitate, împărțită în n ani. Goodwillul rezultă din actualizarea unei rente pe un orizont de prognoză finit de n ani, care corespunde diferenței dintre rezultatul observat (Pf) și remunerarea normală (i) a capitalului investit în întreprindere.

✔ Metode de obținere a goodwillului prin multiplicarea unor rezultate cu un coeficient determinat de evaluatori pe baza analizei și diagnosticului, multiplicatorul putând lua valori între 1,5 și 5. Aceste metode se aplică în cazul întreprinderilor mici și mijlocii.

Vg = ANC + k x Rezultat

Rezultatul poate fi profitul contabil net, cash flow-ul sau cifra de afaceri, în cazul societăților comerciale cu amănuntul, cu ocazia vânzării lor.

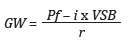

✔ Metoda remunerării valorii substanțiale brute (VSB)

VSB = (Total activ – Fond comercial) + Bunuri pe care întreprinderea le folosește, nefiind proprietara lor (de exemplu, cele luate în regim de leasing financiar, operațional sau extern ori luate cu chrie)– Bunuri pe care întreprinderea nu le folosește, deși este proprietară (de exemplu, cele date cu chirie sau în leasing)

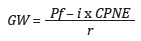

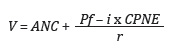

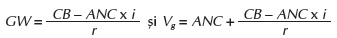

✔ Metoda remunerării capitalurilor permanente necesare exploatării (CPNE)

CPNE = Imobilizări de exploatare + Nevoia de fond de rulment (NFR) de exploatare

Exemplu

| Rata de actualizare(%) | Goodwillul(u.m.) | Valoarea globală a întreprinderii(u.m.) |

| 18 | 3.750 | 11.250 |

| 25 | 2.700 | 10.200 |

| 29 | 2.327 | 9.827 |

Dacă CB ar fi fost de 350 u.m., prin comparație cu pragul de rentabilitate al întreprinderii s-ar fi obținut o rentă de goodwill negativă de 175 u.m., astfel:

CB – ANC x i = 350 u.m. – 525 u.m. = -175 u.m.

| Rata de actualizare(%) | Goodwillul(u.m.) | Valoarea globală a întreprinderii(u.m.) |

| 18 | 972 | 6.528 |

| 25 | 700 | 6.800 |

| 29 | 603 | 6.897 |

În concluzie, comparând între ele întreprinderi cu același profil de activitate și cu dimensiuni identice sau asemănătoare, se constată că ele au rentabilități diferite, iar proprietarii obțin o remunerare a cărei mărime nu depinde doar de valoarea și de cantitatea elementelor patrimoniale pe care le dețin. Aceste diferențe de rentabilitate se concretizează în surplusuri de profit față de un profit considerat normal și pot duce la o valoare economică diferită de cea patrimonială, care reflectă o rentabilitate normală. Surplusul de rentabilitate determină și un spor al valorii întreprinderii, denumit în literatura anglo-saxonă goodwill (Maxim, 2008, p. 423).

Evaluarea în caz de expropriere

Exproprierea se realizează de regulă de autoritatea publică, un caz clasic fiind acela al întreprinderilor care trebuie să își înceteze activitatea într-un anumit teritoriu pentru implementarea unui obiectiv de interes public (de exemplu, exproprierea unei ferme care aparține unui țăran cu scopul extinderii unui aeroport). Atât pentru expropriat, cât și pentru autoritatea publică – autoarea exproprierii, valoarea întreprinderii expropriate va fi egală cu ansamblul cheltuielilor efectuate pentru crearea uneia identice sau asemănătoare, dar în alt loc. Pierderile cauzate de încetarea activității sunt reprezentate de pierderea clientelei locale și de diverse alte cheltuieli determinate de strămutarea întreprinderii. De obicei, valoarea unei entități expropriate este mai mare decât valoarea venală, din cauza riscurilor la care expropriatul a fost expus.

Concluzii

Metodele mixte sau combinate de evaluare a întreprinderilor presupun luarea în considerare atât a patrimoniului acestora, cât și a indicatorilor calitativi referitori la performanțele lor financiare. Aceste metode utilizează valori patrimoniale statice (trecute), dar și valori dinamice (viitoare), bazate pe rentabilitate sau randament.

Rezultatele aplicării metodelor patrimoniale și a celor bazate pe actualizare sunt adesea contradictorii, în sensul că se obțin valori foarte diferite. Tocmai de aceea, prin combinarea celor două tipuri de metode de evaluare se obțin valori care reduc din diferențele firești ce apar prin aplicarea fiecăreia în parte.

BIBLIOGRAFIE

- Dumitrean, Ioan (2012), Influența timpului asupra evaluării afacerilor. Analiză. Diagnostic. Evaluare, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Maxim, Emil (2008), Diagnosticarea și evaluarea organizațiilor, Editura Sedcom Libris, Iași.

- Mironiuc, Marilena (2006), Metode de evaluare a întreprinderii, Editura Universității „Alexandru Ioan Cuza”, Iași.

- Păvăloaia, Willi, Păvăloaia, Daniel (2006), Diagnosticul și evaluarea întreprinderii, Editura Tehnopress, Iași.

- Toma, Marin (2007), Inițiere în evaluarea întreprinderilor, Editura CECCAR, București.

- IASB (2017), Standardele Internaționale de Raportare Financiară (IFRS). Norme oficiale emise la 1 ianuarie 2017, traducere, Editura CECCAR, București.

(Copyright foto: 123RF Stock Photo)

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic