Situații de anulare și redobândire a codului de înregistrare în scopuri de TVA și efectele acestora – partea I –

Numărul 6, 21-27 februarie 2017 » Expertiza și auditul afacerilor

Termeni-cheie: TVA, OUG nr. 84/2016, anularea codului de TVA, redobândirea codului de TVA, ajustare, drept de deducere

Clasificare JEL: M41, K34

➔ Situații de anulare și redobândire a codului de înregistrare în scopuri de TVA

Art. 316 alin. (11) din Codul fiscal reglementează situațiile în care organele fiscale competente le pot anula contribuabililor înregistrarea în scopuri de TVA. Alin. (12) al aceluiași articol pune în evidență cazurile în care persoanele impozabile cărora li s-a anulat codul de TVA și-l pot redobândi. Atunci când un contribuabil al cărui cod de înregistrare în scopuri de TVA a fost anulat îndeplinește condițiile de reactivare, respectiv dacă a încetat situația care a condus la anulare, acesta poate solicita reînregistrarea prin depunerea unei cereri la organul fiscal în a cărui evidență fiscală este înregistrat. Organul fiscal competent verifică dacă sunt îndeplinite condițiile de reactivare, respectiv dacă a încetat situația care a condus la anularea codului de înregistrare în scopuri de TVA. Rezultatele analizei efectuate se înscriu într-un referat, iar pe baza acestuia se întocmește decizia de reactivare. Pe lângă anularea din oficiu a codului de înregistrare în scopuri de TVA în momentul în care este declarat inactiv conform Codului de procedură fiscală, contribuabilul poate rămâne fără cod de TVA și în situațiile prezentate mai jos:

Situații de anulare a codului de înregistrare în scopuri de TVA: | În vederea reactivării, contribuabilul nu trebuie să se mai afle în situația pentru care a fost declarat inactiv. După anularea înregistrării în scopuri de TVA, la solicitarea persoanei impozabile, organele fiscale competente înregistrează contribuabilul în scopuri de TVA în următoarele cazuri: |

✔ asociații/administratorii contribuabilului sau contribuabilul însuși au (are) înscrise în cazierul fiscal infracțiuni și/sau faptele prevăzute la art. 4 alin. (4) lit. a) din Ordonanța Guvernului nr. 39/2015 privind cazierul fiscal | ✔ încetează situația care a dus la anulare, de la data comunicării deciziei de înregistrare în scopuri de TVA |

✔ contribuabilul nu a depus niciun decont de TVA pentru o perioadă de: – șase luni consecutive, în cazul persoanei impozabile care are perioada fiscală luna calendaristică – două trimestre calendaristice consecutive, în cazul persoanei impozabile care are perioada fiscală trimestrul calendaristic | ✔ sunt îndeplinite obligațiile declarative prevăzute de lege ✔ sunt prezentate deconturile de taxă nedepuse la termen ✔ este prezentată o cerere motivată din care rezultă că se angajează să depună la termenele prevăzute de lege deconturile de taxă (data înregistrării în scopuri de TVA a persoanei impozabile este data comunicării deciziei de înregistrare în scopuri de TVA) |

✔ contribuabilul a depus deconturi „pe zero” pentru o perioadă de: – șase luni consecutive, în cazul persoanei impozabile care are perioada fiscală luna calendaristică – două trimestre calendaristice consecutive, în cazul persoanei impozabile care are perioada fiscală trimestrul calendaristic | ✔ se depune o declarație pe propria răspundere din care rezultă că va desfășura activități economice (data înregistrării în scopuri de TVA a persoanei impozabile este data comunicării deciziei de înregistrare în scopuri de TVA) |

✔ persoana impozabilă nu era obligată și nici nu avea dreptul să solicite înregistrarea în scopuri de TVA | - |

✔ persoana impozabilă solicită scoaterea din evidența persoanelor impozabile înregistrate în scopuri de TVA în vederea aplicării regimului special de scutire | - |

✔ persoana impozabilă cu sediul activității economice în România nu justifică intenția și capacitatea de a desfășura activitate economică în conformitate cu criteriile și termenele stabilite prin Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 2.393/2016 | ✔ încetează situația care a condus la anulare, de la data comunicării deciziei de înregistrare în scopuri de TVA |

Ca o noutate, prin OUG nr. 84/2016 s-a eliminat situația de anulare a codului de înregistrare în scopuri de TVA dacă persoanele impozabile intră în inactivitate temporară înscrisă în registrul comerțului potrivit legii.

➔ Efectele anulării codului de înregistrare în scopuri de TVA

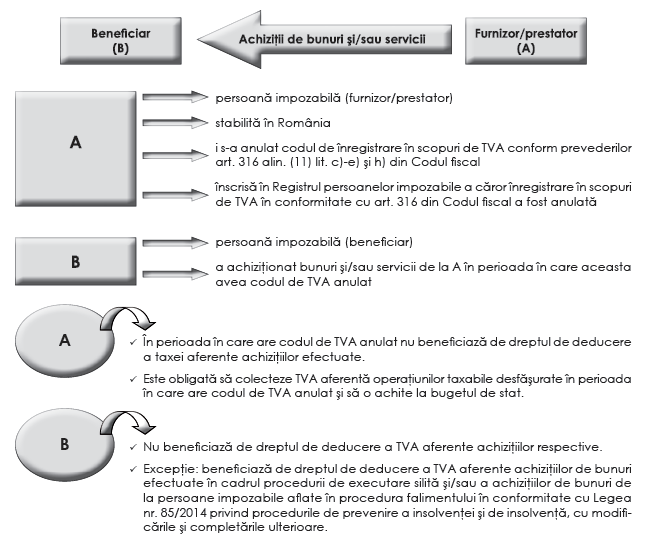

Efectele anulării codului de TVA sunt prevăzute la art. 11 alin. (8) și (9) din Codul fiscal și sunt prezentate schematic mai jos:

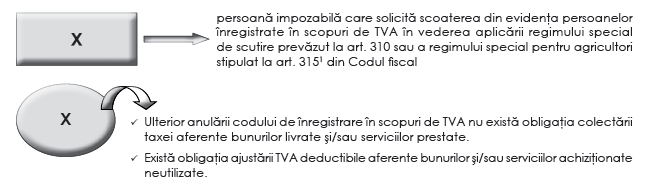

În practică pot fi întâlnite situații în care entitățile consideră că este mai avantajos pentru ele să nu fie plătitoare de TVA. În cazul în care o entitate are în vedere această decizie, art. 316 alin. (11) lit. g) din Codul fiscal îi dă posibilitatea să se retragă prin opțiune din evidența plătitorilor de taxă pe valoarea adăugată, efectele ulterioare anulării codului de TVA fiind următoarele:

➔ Efectele redobândirii codului de înregistrare în scopuri de TVA

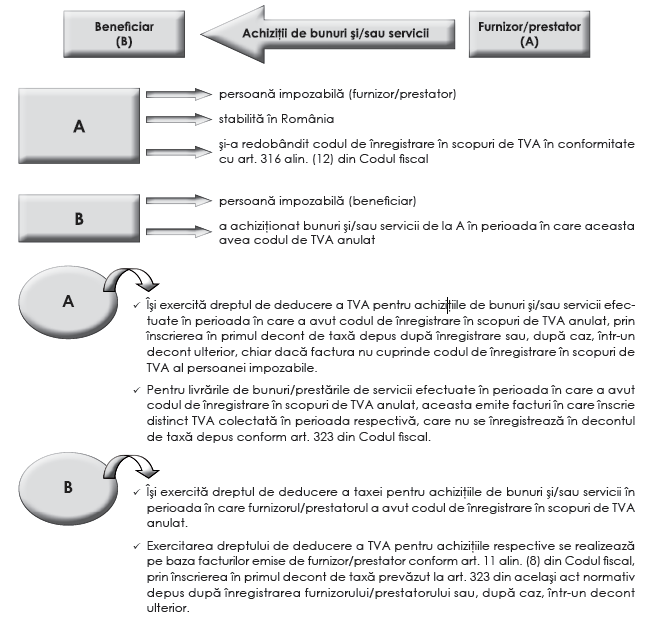

Efectele redobândirii codului de înregistrare în scopuri de TVA sunt prevăzute la art. 11 alin. (8) și (9) din Codul fiscal și sunt prezentate schematic mai jos:

➔ Ajustarea TVA

a) În cazul persoanelor impozabile a căror înregistrare în scopuri de TVA a fost anulată de organele fiscale competente conform art. 316 alin. (11) lit. a)-e) și h) din Codul fiscal, nu se fac ajustări ale taxei aferente serviciilor neutilizate, bunurilor de natura stocurilor și activelor corporale fixe în curs de execuție (adică a bunurilor care nu reprezintă bunuri de capital).

b) Entitatea al cărei cod de TVA este anulat la cerere în vederea aplicării regimului special de scutire conform art. 316 alin. (11) lit. g) din Codul fiscal (nu depășește pragul de 220.000 lei) este obligată să ajusteze suma taxei deduse pentru bunurile de capital, mijloacele fixe, obiectele de inventar și mărfurile achiziționate, existente în sold/stoc la data anulării codului de înregistrare în scopuri de TVA. De asemenea, ajustarea se efectuează și pentru serviciile neutilizate.

Exemplul 1

La data de 26.01.2017, entitatea X achiziționează de la entitatea Y mărfuri în sumă de 10.000 lei + TVA 19%. Ambele societăți sunt persoane impozabile care au ca perioadă fiscală trimestrul calendaristic. Organele fiscale competente au anulat înregistrarea în scopuri de TVA a entității X în baza art. 316 alin. (11) lit. e) din Codul fiscal, decizia de anulare fiindu-i comunicată acesteia la 01.02.2017. La data de 03.02.2017, entitatea X îi vinde mărfurile entității Z pentru suma de 11.000 lei + TVA 19%.

Ne propunem să prezentăm tratamentul TVA în cazul entității X.

| 11.900 lei 10.000 lei 1.900 lei | % 371 „Mărfuri” 4426 „TVA deductibilă” | = | 401 „Furnizori” | 11.900 lei |

| 11.900 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 11.900 lei |

| 13.090 lei | 4111 „Clienți” | = | % 707 „Venituri din vânzarea mărfurilor” 446.analitic distinct „Alte impozite, taxe și vărsăminte asimilate” | 13.090 lei 11.000 lei 2.090 lei |

Entitatea X are obligația să colecteze TVA în sumă de 2.090 lei și va utiliza în acest sens contul 446 „Alte impozite, taxe și vărsăminte asimilate”. În ceea ce privește emiterea acestei facturi, entitatea X va evidenția distinct valoarea taxei, la fel ca înainte de anularea codului de TVA. Nu se va completa pe factura emisă codul de identificare fiscală al entității X cu simbolul RO, dar opțional se poate înscrie pe aceasta o informație cu privire la anularea codului de TVA.

| 13.090 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 13.090 lei |

| 2.090 lei | 446 „Alte impozite, taxe și vărsăminte asimilate” | = | 5121 „Conturi la bănci în lei” | 2.090 lei |

| 10.000 lei | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | 10.000 lei |

Remarcă:

1. Întrucât înregistrarea în scopuri de TVA a fost anulată de organele fiscale competente conform art. 316 alin. (11) lit. e) din Codul fiscal, entitatea X nu face ajustări ale taxei aferente achiziției de mărfuri din data de 26.01.2017 (pct. 78 alin. (9) din Normele metodologice date în aplicarea art. 304 din Codul fiscal).

- să depună ultimul decont de TVA (formularul 300 „Decont de taxă pe valoarea adăugată”) până la data de 25.02.2017;

- să depună formularul 311 „Declarație privind taxa pe valoarea adăugată colectată, datorată de către persoanele impozabile al căror cod de înregistrare în scopuri de taxă pe valoarea adăugată a fost anulat conform art. 316 alin. (11) lit. a)-e), lit. g) sau lit. h) din Legea nr. 227/2015 privind Codul fiscal”, deoarece aceasta nu mai poate deduce TVA aferentă achiziției de bunuri și servicii, dar rămâne în continuare, pe toată perioada în care are codul de TVA anulat, cu obligația de a colecta și plăti taxa pe valoarea adăugată colectată pentru bunurile vândute/serviciile prestate.

Exemplul 2

La data de 24.02.2017, entitatea X achiziționează de la entitatea Y mărfuri în sumă de 3.000 lei + TVA 19%. Ambele societăți sunt persoane impozabile care au ca perioadă fiscală trimestrul calendaristic. Organele fiscale competente au anulat înregistrarea în scopuri de TVA a entității X în baza art. 316 alin. (11) lit. g) din Codul fiscal, decizia de anulare fiindu-i comunicată acesteia la 01.03.2017. La data de 03.03.2017, entitatea X îi vinde mărfurile entității Z pentru suma de 4.165 lei.

Ne propunem să prezentăm tratamentul TVA în cazul entității X.

| 3.570 lei 3.000 lei 570 lei | % 371 „Mărfuri” 4426 „TVA deductibilă” | = | 401 „Furnizori” | 3.570 lei |

| 3.570 lei | 401 „Furnizori” | = | 5121 „Conturi la bănci în lei” | 3.570 lei |

| -570 lei | 4426 „TVA deductibilă” | = | 401 „Furnizori” | -570 lei |

| 570 lei | 371 „Mărfuri” | = | 401 „Furnizori” | 570 lei |

sau

| 570 lei | 371 „Mărfuri” | = | 4426 „TVA deductibilă” | 570 lei |

| 4.165 lei | 4111 „Clienți” | = | 707 „Venituri din vânzarea mărfurilor” | 4.165 lei |

| 4.165 lei | 5121 „Conturi la bănci în lei” | = | 4111 „Clienți” | 4.165 lei |

| 3.570 lei | 607 „Cheltuieli privind mărfurile” | = | 371 „Mărfuri” | 3.570 lei |

Exemplul 3

La data de 28.06.2016, entitatea X achiziționează de la entitatea Y o clădire nouă în sumă de 300.000 lei + TVA 20% și de la entitatea Z un utilaj la costul de 60.000 lei + TVA 20%. Toate cele trei societăți sunt persoane impozabile care au ca perioadă fiscală trimestrul calendaristic. Clădirea se amortizează liniar în 30 de ani, iar utilajul, în 8 ani. Organele fiscale competente au anulat înregistrarea în scopuri de TVA a entității X în baza art. 316 alin. (11) lit. h) din Codul fiscal, decizia de anulare fiindu-i comunicată acesteia la 01.02.2017. La data de 01.02.2018, entitatea X redobândește codul de înregistrare în scopuri de TVA în baza art. 316 alin. (12) din Codul fiscal.

Ne propunem să prezentăm tratamentul TVA în cazul entității X.

| 360.000 lei 300.000 lei 60.000 lei | % 212 „Clădiri” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 360.000 lei |

| 360.000 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 360.000 lei |

| 72.000 lei 60.000 lei 12.000 lei | % 2131 „Echipamente tehnologice (mașini, utilaje și instalații de lucru)” 4426 „TVA deductibilă” | = | 404 „Furnizori de imobilizări” | 72.000 lei |

| 72.000 lei | 404 „Furnizori de imobilizări” | = | 5121 „Conturi la bănci în lei” | 72.000 lei |

| 833 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2812 „Amortizarea construcțiilor” | 833 lei |

Amortizarea cumulată pe perioada 01.07-31.12.2016 se ridică la suma de 5.000 lei, iar valoarea rămasă a clădirii la sfârșitul anului 2016 este de 295.000 lei.

| 625 lei | 6811 „Cheltuieli de exploatare privind amortizarea imobilizărilor” | = | 2813 „Amortizarea instalațiilor și mijloacelor de transport” | 625 lei |

Amortizarea cumulată pe perioada 01.07-31.12.2016 se ridică la suma de 3.750 lei, iar valoarea rămasă a utilajului la sfârșitul anului 2016 este de 56.250 lei.

g) Organele fiscale competente au anulat înregistrarea în scopuri de TVA a entității X în baza art. 316 (11) lit. h) din Codul fiscal, decizia de anulare fiindu-i comunicată acesteia la data de 01.02.2017. Potrivit art. 305 din același act normativ, entitatea X face ajustări ale TVA aferente achizițiilor efectuate la 28.06.2016.

g1) Ajustarea taxei deduse la achiziția clădirii:

– Ajustarea TVA în favoarea statului pentru primul an din cei 19 ani rămași, în sumă de 3.000 lei (60.000 lei x 1 an/20 ani):

Ajustarea se face în cadrul perioadei de ajustare pentru o douăzecime din taxa dedusă inițial, pentru fiecare an în care apare o modificare a destinației de utilizare. Perioada de ajustare a TVA pentru clădirea achiziționată este de 20 de ani, cu începere de la data de 01.01.2016 și până la finalul anului 2035 inclusiv.

| 3.000 lei | 635 „Cheltuieli cu alte impozite, taxe și vărsăminte asimilate” | = | 4426 „TVA deductibilă” | 3.000 lei |

g2) Ajustarea taxei deduse la achiziția utilajului:

– Ajustarea TVA în favoarea statului pentru primul an din cei 4 ani rămași, în sumă de 2.400 lei (12.000 lei x 1 an/5 ani):

Ajustarea se face în cadrul perioadei de ajustare pentru o cincime din taxa dedusă inițial, pentru fiecare an în care apare o modificare a destinației de utilizare. Perioada de ajustare a TVA pentru utilajul achiziționat este de 5 ani, cu începere de la data de 01.01.2016 și până la sfârșitul anului 2020 inclusiv.

| 2.400 lei | 635 „Cheltuieli cu alte impozite, taxe și vărsăminte asimilate” | = | 4426 „TVA deductibilă” | 2.400 lei |

h) La data de 01.02.2018, entitatea X redobândește codul de înregistrare în scopuri de TVA în baza 316 alin. (12) din Codul fiscal. Ca urmare a redobândirii dreptului de deducere, ca efect al reînregistrării în scopuri de TVA, entitatea X nu mai trebuie să efectueze în continuare ajustări ale taxei pe valoarea adăugată aferente achizițiilor.

Va urma...

- Marinescu, Cristian (2016), Anularea din oficiu a codului de TVA în cazul în care societatea nu a depus niciun decont de taxă pentru șase luni/două trimestre consecutive, Contabilitatea, expertiza și auditul afacerilor, nr. 11, pp. 52-56.

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordonanța de urgență a Guvernului nr. 84/2016 pentru modificarea și completarea unor acte normative din domeniul financiar-fiscal, publicată în Monitorul Oficial nr. 977/06.12.2016.

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic