Declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice

Numărul 15-16, 23 apr. - 13 mai 2019 » Expertiza și auditul afacerilor

Termeni-cheie: declarația unică, SPV, bonificație, impozit pe venit, CAS, CASS

Clasificare JEL: K34

Prin intermediul declarației unice se definitivează situația financiară pe anul 2018 și se prezintă datele cu privire la veniturile și contribuțiile sociale estimate datorate în anul 2019. În conformitate cu art. 120 alin. (1) din Codul fiscal, contribuabilii care desfășoară activitate în cursul anului fiscal, în mod individual sau într-o formă de asociere fără personalitate juridică, sunt obligați să depună la organul fiscal competent declarația unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice, pentru venitul estimat a se realiza în fiecare an fiscal, indiferent dacă în anul fiscal anterior au înregistrat pierderi, până la data de 15 martie inclusiv a fiecărui an. Fac excepție contribuabilii care realizează venituri pentru care impozitul se reține la sursă. Pentru acest an, termenul de depunere a declarației unice a fost prorogat până la data de 31 iulie 2019 inclusiv, conform Ordonanței de urgență a Guvernului nr. 15/2019 pentru prorogarea unor termene.

Persoanele care au obligația depunerii declarației unice

Declarația se completează pe surse și categorii de venit de către contribuabilul care obține venituri de natură extrasalarială individual sau într-o formă de asociere, venituri/pierderi din România sau/și din străinătate, ori de către împuternicitul/curatorul fiscal al acestuia, desemnat potrivit dispozițiilor Codului de procedură fiscală. Contribuabilii care au obligația depunerii declarației unice datorează impozit pe venit și contribuții sociale, conform prevederilor Codului fiscal. Formularul se completează și se depune și de persoanele fizice care nu realizează venituri și care optează pentru plata contribuției de asigurări sociale de sănătate.

Termenul de depunere a declarației unice

În conformitate cu prevederile anexei nr. 2 la Ordinul președintelui ANAF nr. 49/2019, formularul se depune până la data de 15 martie 2019 inclusiv (termen prorogat prin OUG nr. 15/2019 până la data de 31 iulie 2019), de către persoanele fizice care au obligația declarării:

- impozitului pe veniturile realizate din România sau/și din străinătate în anul 2018;

- impozitului pe venitul estimat/norma de venit a se realiza din România în anul 2019;

- venitului estimat pentru încadrarea ca plătitor de contribuții sociale pentru anul 2019 și, după caz, a contribuțiilor sociale datorate în anul 2018.

Declarația se depune în termen de 30 de zile de la data producerii evenimentului de către acei contribuabili care încep o activitate în cursul anului sau care obțin venituri din cedarea folosinței bunurilor din patrimoniul personal, altele decât cele din arendare pentru care impunerea este finală, și care nu au avut până la acea dată obligația depunerii ei.

Contribuabilii care au început o activitate în luna decembrie 2018 trebuie să depună declarația unică, în care vor completa capitolul I, până la data de 31 iulie 2019 inclusiv.

Completarea declarației unice

✔ În cadrul capitolului I „Date privind impozitul pe veniturile realizate și contribuțiile sociale datorate în anul 2018”, contribuabilii care au realizat venituri din mai multe surse sau categorii de venit pentru care există obligația depunerii declarației unice vor completa câte o secțiune pentru fiecare categorie și sursă de venit pentru veniturile realizate în anul 2018.

✔ În cadrul capitolului II „Date privind impozitul pe veniturile estimate/norma de venit a se realiza în România și contribuțiile sociale datorate în anul 2019”, contribuabilii vor completa câte o secțiune pentru fiecare categorie și sursă de venit pentru veniturile estimate pe anul 2019.

Chiar dacă sunt scutite de la plata impozitului pe venit, persoanele fizice cu handicap grav ori accentuat care obțin venituri din activități independente, din drepturi de proprietate intelectuală, din activități agricole, silvicultură și piscicultură sunt obligate să le declare în acest formular, care va fi depus în conformate cu legislația actuală în domeniu.

Rectificarea declarației unice

Formularul se poate corecta de către contribuabili din proprie inițiativă ori de câte ori informațiile actuale nu corespund celor din declarația depusă anterior, prin depunerea unei declarații rectificative în condițiile prevăzute de Codul de procedură fiscală.

Modalități de depunere a declarației unice

Declarația unică se depune prin mijloace electronice de transmitere la distanță, în conformitate cu prevederile legale în vigoare, prin intermediul serviciului „Spațiul privat virtual” (SPV), disponibil pe site-ul www.anaf.ro, sau al serviciului „Depunere declarații”, de pe portalul www.e-guvernare.ro, pe baza certificatului digital calificat.

Modalități de plată a obligațiilor fiscale

Achitarea obligațiilor fiscale datorate poate fi efectuată de contribuabili prin una dintre următoarele modalități:

- în numerar, la unitatea Trezoreriei Statului;

- prin mandat poștal, la subunitățile poștale ale CN Poșta Română SA;

- prin intermediul cardurilor bancare, prin POS-urile instalate la unitățile teritoriale ale Trezoreriei Statului sau online prin Sistemul Național Electronic de Plăți, disponibil la www.ghișeul.ro;

- prin virament, utilizând ordinul de plată, din contul propriu deschis la o instituție de credit din România (bancă), inclusiv cel emis prin sisteme de plată electronică de tip internet banking;

- prin virament, în numerar la ghișeele instituțiilor de credit sau la terminalele de plată instalate de acestea, utilizând contul tranzitoriu deschis pe numele Ministerului Finanțelor Publice. Nomenclatorul conturilor de venituri bugetare în care pot fi achitate sume prin intermediul contului tranzitoriu de către persoanele fizice se regăsește pe site-ul ANAF.

În cele ce urmează ne propunem să prezentăm o serie de exemple practice privind modalitatea de completare a declarației unice.

Exemplul 1

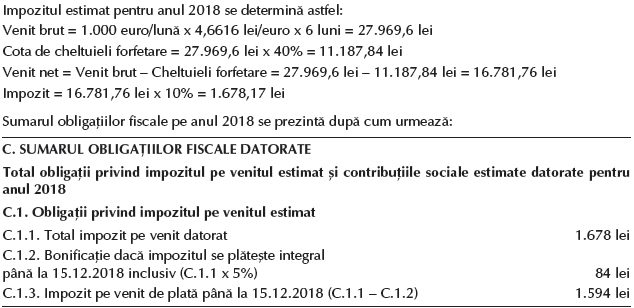

O persoană fizică încheie un contract de închiriere valabil începând cu 1 iulie 2018, chiria fiind de 1.000 euro/lună. Proprietarul imobilului depune declarația unică prin mijloace electronice de transmitere la distanță la 7 iulie 2018, încadrându-se astfel la art. 120 alin. (6) din Codul fiscal. Cursul de schimb valutar comunicat de BNR în data de 6 iulie 2018 este de 4,6616 lei/euro. Venitul brut estimat de contribuabil în declarația unică pentru anul 2018 este de 4.661,6 lei/lună (1.000 euro/lună x 4,6616 lei/euro).

i) Prezentarea sumarului obligațiilor privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2018

Întrucât venitul net este sub plafonul de 22.800 lei, contribuabilul nu este obligat la plata CASS.

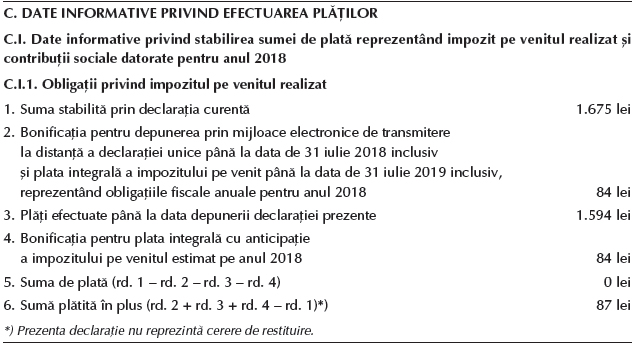

ii) Prezentarea datelor informative privind stabilirea sumei de plată reprezentând impozit pe venitul realizat și contribuții sociale datorate pentru anul 2018

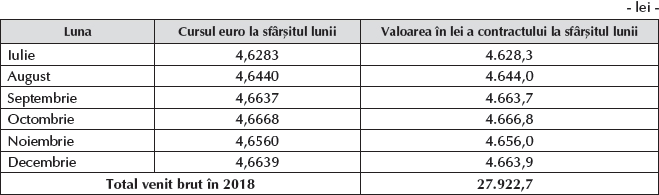

Contribuabilul depune declarația unică (completează capitolul I) după încheierea anului fiscal și recalculează venitul încasat din chirii utilizând cursul euro. Venitul brut anual se determină pe baza chiriei lunare evaluate la cursul de schimb al pieței valutare comunicat de BNR, valabil pentru ultima zi a fiecărei luni, corespunzător lunilor din perioada de impunere.

Calculul venitului brut pe anul 2018 se prezintă astfel:

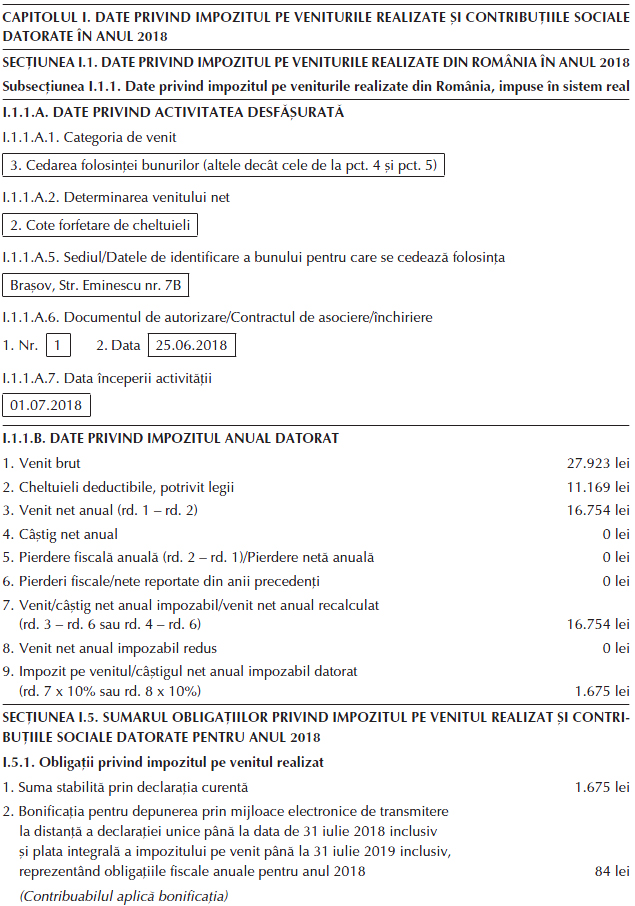

La data de 12 martie 2019, contribuabilul depune prin mijloace electronice de transmitere la distanță, respectiv prin intermediul serviciului SPV, declarația unică rectificativă, care este completată astfel:

Exemplul 2

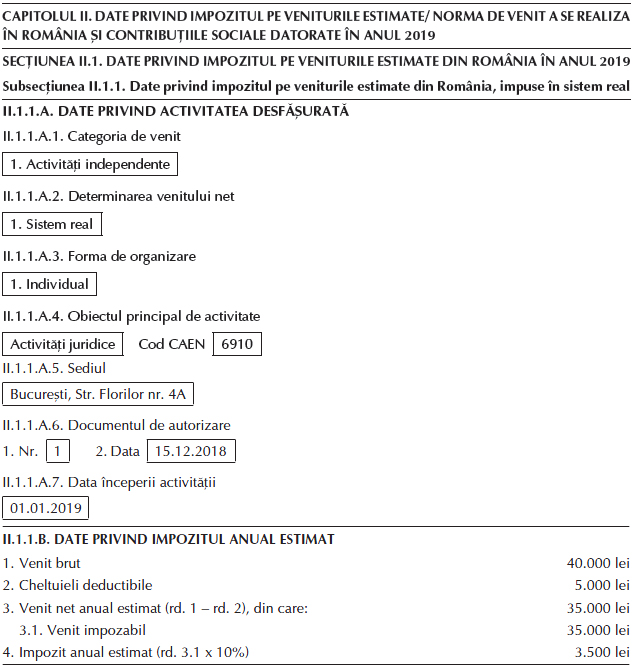

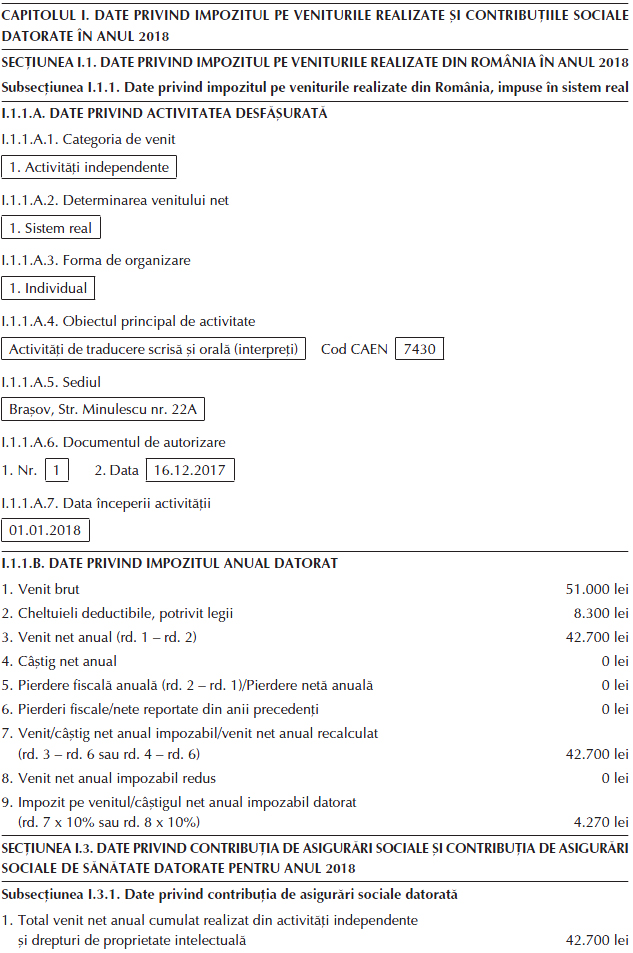

O persoană fizică estimează pentru anul 2019 un venit net din activitatea de avocatură în sumă de 35.000 lei, venitul brut estimat fiind de 40.000 lei, iar cheltuielile deductibile, de 5.000 lei. Avocatul își deschide cabinetul la 1 ianuarie 2019. Acesta depune prin intermediul serviciului SPV declarația unică la 2 martie 2019, în care declară venitul net estimat pentru acest an.

Ne propunem să determinăm obligațiile persoanei fizice privind impozitul pe venit și contribuțiile sociale estimate pe anul 2019.

Contribuabilul estimează venitul brut și cheltuielile deductibile pe anul 2019 prin parcurgerea în cuprinsul declarației unice a următorilor pași:

Întrucât venitul net anual estimat depășește plafonul de 24.960 lei (2.080 lei/lună x 12 luni), contribuabilul datorează CASS estimată pe anul 2019, parcurgând în declarația unică următorii pași:

Avocatul nu datorează contribuția de asigurări sociale, fiind asigurat în sistemul propriu de asigurări sociale.

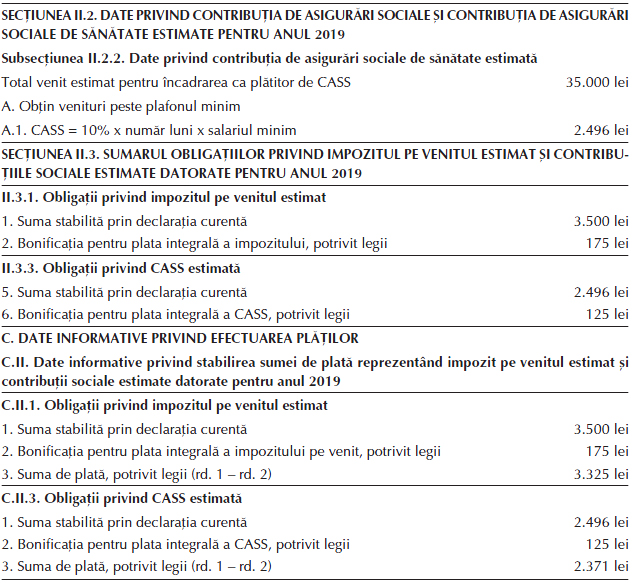

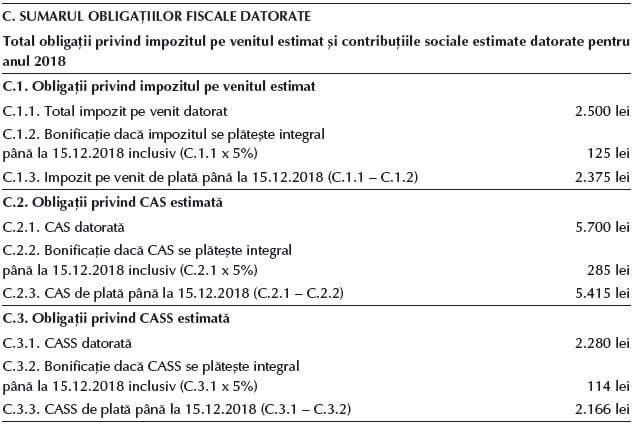

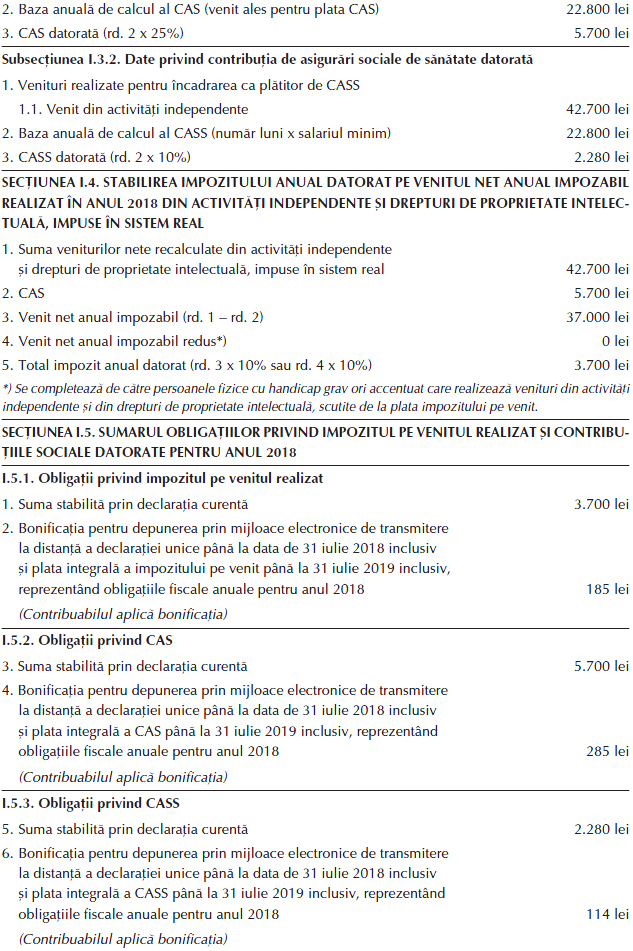

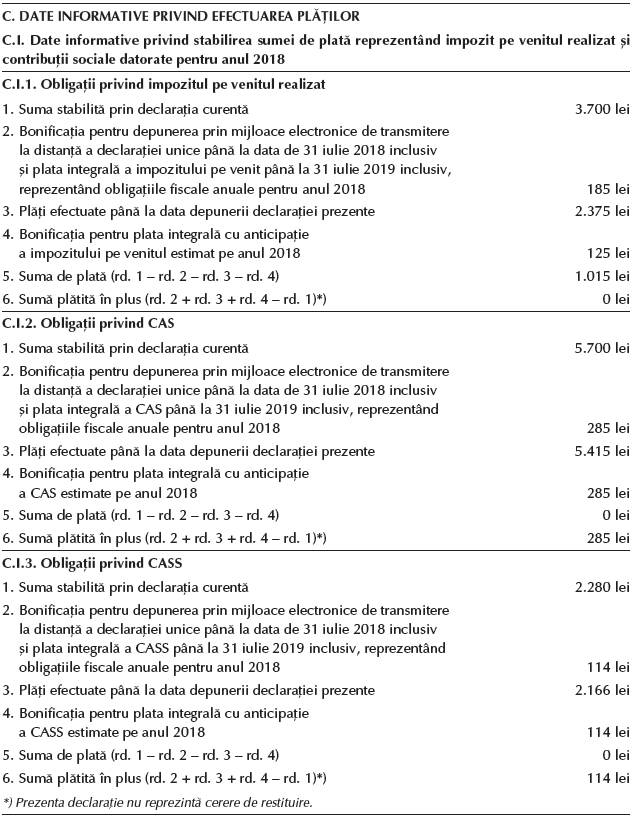

Exemplul 3

O persoană fizică obține venituri din exercitarea profesiei de traducător autorizat. În anul 2019, aceasta depune declarația unică la 10 martie prin intermediul serviciului SPV. Contribuabilul nu este exceptat de la plata CAS și CASS. El achită impozitul pe venitul estimat și contribuțiile sociale estimate la 10 decembrie 2018. Acesta își definitivează situația financiară la finalul anului 2018, venitul brut realizat fiind de 51.000 lei, iar cheltuielile deductibile aferente, de 8.300 lei. În cadrul declarației unice depuse la 10 martie 2019, persoana fizică își definitivează situația pe anul 2018.

i) Prezentarea sumarului obligațiilor privind impozitul pe venitul estimat și contribuțiile sociale estimate datorate pentru anul 2018

Persoana fizică depune prin intermediul serviciului SPV declarația unică la 12 iulie 2018, care este completată astfel:

ii) Prezentarea datelor informative privind stabilirea sumei de plată reprezentând impozit pe venitul realizat și contribuții sociale datorate pentru anul 2018

Persoana fizică depune prin intermediul serviciului SPV declarația unică la 10 martie 2019, pe care o completează parcurgând următorii pași:

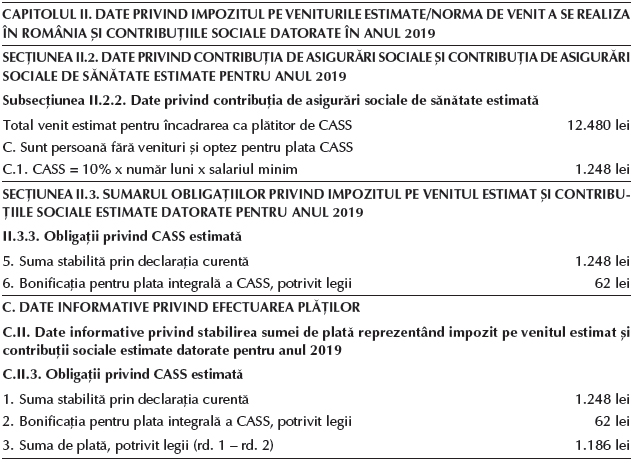

Exemplul 4

O persoană fizică nu realizează niciun fel de venit în anul 2019, dar depune declarația unică prin intermediul serviciului SPV la 12 martie 2019, prin care optează pentru plata contribuției de asigurări sociale de sănătate. Aceasta nu se încadrează în categoria persoanelor exceptate de la plata CASS prevăzute la art. 154 alin. (1) din Codul fiscal.

Ne propunem să determinăm obligațiile persoanei fizice privind CASS.

În conformitate cu art. 180 din Codul fiscal, persoanele fizice care nu realizează venituri de natura celor prevăzute la art. 155 și nu se încadrează în categoria celor exceptate de la plata contribuției la asigurările sociale de sănătate prevăzute la art. 154 alin. (1) datorează CASS, pentru 12 luni, la o bază de calcul egală cu șase salarii minime brute pe țară, indiferent de data depunerii declarației unice.

CASS datorată de persoana fizică este de 1.248 lei (2.080 lei x 6 luni x 10%).

Contribuabilul completează în cuprinsul declarației unice capitolul II după cum urmează:

BIBLIOGRAFIE

- Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 22/13.01.2016, cu modificările și completările ulterioare.

- Legea nr. 227/2015 privind Codul fiscal, publicată în Monitorul Oficial nr. 688/10.09.2015, cu modificările și completările ulterioare.

- Ordinul președintelui Agenției Naționale de Administrare Fiscală nr. 49/2019 pentru aprobarea modelului, conținutului, modalității de depunere și de gestionare a formularului „Declarație unică privind impozitul pe venit și contribuțiile sociale datorate de persoanele fizice”, publicat în Monitorul Oficial nr. 43/16.01.2019.

- Ordonanța de urgență a Guvernului nr. 15/2019 pentru prorogarea unor termene, publicată în Monitorul Oficial nr. 204/14.03.2019.

- https://static.anaf.ro/static/10/Anaf/AsistentaContribuabili_r/Despre_DU_v2.pdf

(Copyright foto: 123RF Stock Photo)

Actuala „ofensivă” a cărții înregistrează noi victorii pe „frontul” lecturilor de calitate

Susținere financiară suplimentară pentru protejarea „Tezaurului Uman Viu”

ArtSafari: cinci expoziții de excepție cu opere ale marilor artiști plastici români

Istoria Teatrului, o „scenă” pentru eternitate

Cartea pentru copii, de la „Cenușăreasă” la podiumul premianților

Monumentele istorice, comori pentru eternitate

La MNAR, filmul de artă este la el acasă

România devine un hub cultural-artistic atestat și de un important festival cinematografic