Analiza presiunii fiscale din statele membre ale Uniunii Europene (I)

Numărul 40, 24-30 oct. 2017 » Expertiza și auditul afacerilor

Termeni-cheie: presiune fiscală, state dezvoltate, țări emergente, impozite directe, impozite indirecte, contribuții sociale

Clasificare JEL: H87, K34

Introducere

În debutul articolului va fi analizată presiunea fiscală totală resimțită în cele două grupe de țări, iar în continuare va fi studiată presiunea fiscală aferentă impozitelor directe, impozitelor indirecte și contribuțiilor sociale.

Alegerea grupelor de țări a fost făcută prin prisma importanței tot mai mari a economiilor de piață emergente și a țărilor în curs de dezvoltare. În economiile emergente trăiește peste 80% din populația lumii, dar, excluzând datele demografice, forța economică a acestor țări este de asemenea tot mai apreciabilă. Ritmul de creștere a economiilor emergente și rezistența lor sporită la turbulențele economice și financiare sunt încurajatoare pentru economia mondială, care se poate baza pe dinamismul acestora într-o măsură mai mare decât în trecut.

1. Analiza presiunii fiscale totale

În cadrul acestei părți ne propunem să realizăm o analiză a presiunii fiscale totale, determinată ca raport între veniturile fiscale și produsul intern brut. Presiunea fiscală totală reflectă intensitatea cu care sunt prelevate venituri de la persoanele fizice și juridice ori la nivelul întregii societăți cu ajutorul impozitării. Aceasta arată cât de apăsătoare sunt impozitele sau, astfel spus, cât de mare este povara fiscală ce apasă pe umerii contribuabililor.

Presiunea fiscală este dificil de comparat la nivel internațional, chiar și la cel mai înalt grad de agregare – veniturile totale din impozite ca procent din PIB. Țările pot alege să aibă sarcini fiscale mai mici pe termen scurt fără a-și reduce cheltuielile, dacă sunt dispuse să aibă deficite bugetare și să acumuleze datorii publice.

Statele cu datorii publice relativ mari ar putea avea nevoie de o povară fiscală mai mare în viitor sau de reducerea cheltuielilor în raport cu veniturile, pentru a finanța acele datorii sau pentru a le rambursa. Și Bunescu (2011) a subliniat consecințele unei îndatorări excesive și iraționale a statului: „Pe termen lung, împrumuturile generează o creștere a presiunii fiscale, influențând comportamentul fiscal”.

Conform literaturii de specialitate, datoria publică reprezintă acea datorie pe care statul o are față de terți, respectiv față de persoane private, persoane juridice, dar și bănci sau întreprinderi atât naționale, cât și internaționale, care au cumpărat obligațiuni emise de stat în vederea acoperirii nevoilor sale financiare.

Perioadele de creștere economică puternică pot contribui de asemenea la îmbunătățirea poziției fiscale. Dezechilibrele fiscale mari sau nivelurile ridicate ale datoriei ar putea să nu fie durabile pe perioade lungi și ar putea fi necesar să se facă alegeri pentru a reduce cheltuielile sau a crește veniturile. Literatura în domeniu (Kumar & Woo, 2010) tinde să indice o relație negativă între datoria publică și creșterea economică. Modelele de creștere, amplificate de agenții publici care eliberează datorii pentru a finanța consumul sau bunurile de capital, au tendința de a prezenta o relație negativă între datoria publică și creșterea economică.

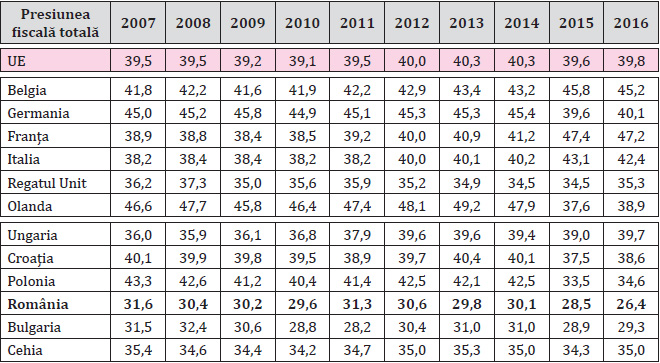

Pentru analiza presiunii fiscale am utilizat un eșantion de două grupe de țări membre ale Uniunii Europene: din grupa statelor dezvoltate am ales Belgia, Germania, Franța, Italia, Regatul Unit și Olanda, iar din cea a țărilor în curs de dezvoltare sau emergente, Ungaria, Croația, Polonia, România, Bulgaria și Cehia. Perioada de analiză este 2007-2016, acesta din urmă fiind ultimul an pentru care sunt disponibile date statistice.

Tabelele și graficele prezentate în continuare sunt prelucrate de autor pe baza datelor furnizate de Eurostat.

Din datele prezentate rezultă că presiunea fiscală în Uniunea Europeană a înregistrat o ușoară diminuare din 2007 până în 2010, când a ajuns la cel mai scăzut nivel din perioada analizată, mai exact la 39,1%, urmând apoi o creștere cu 1,2% până în anul 2014, 40,3% fiind maximul atins. În cazul țărilor dezvoltate, aproape în tot intervalul analizat presiunea fiscală totală tinde să depășească media UE, cu excepția Regatului Unit, care înregistrează în fiecare an valori sub medie. În a doua grupă, cea a țărilor emergente, observăm niveluri ale acestui indicator sub media UE în mai toate statele, în afara Poloniei, aceasta având valori peste medie în majoritatea anilor.

Între nivelul presiunii fiscale și activitatea economică există o legătură strânsă, și anume fiscalitatea generală (raportul dintre veniturile fiscale încasate la buget și produsul intern brut). O fiscalitate generală ridicată determină apariția unor probleme precum reducerea activității de producție și de investiții a agenților economici. Țările cu o astfel de fiscalitate au resurse financiare mari în vederea acoperirii cheltuielilor publice, dar contribuabilii au mai puține venituri pentru a garanta dezvoltarea activității, pentru a investi și economisi. De asemenea, în aceste condiții apar fenomenele de evaziune fiscală, dar și cel numit generic „fuga capitalului” spre alte țări cu fiscalitate redusă, adică paradisuri fiscale, și, în același timp, creșterea prețurilor ca efect al măririi impozitelor determină reducerea cererii de mărfuri și servicii, rezultatul fiind frânarea dezvoltării economice. Pe de altă parte, o fiscalitate moderată impulsionează activitatea de producție, investițiile, cererea de mărfuri și servicii și stimulează creșterea economică (Padovano & Galli, 2010).

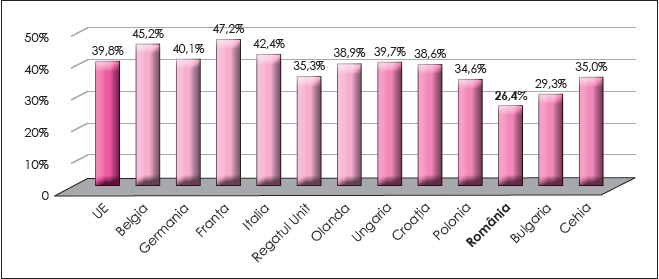

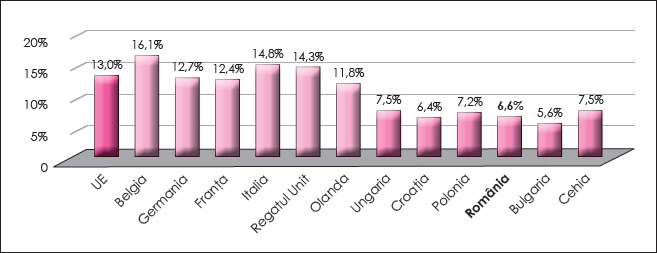

Atât din tabelul de mai sus, cât și din figura următoare se poate observa că dintre toate țările analizate, în anul 2016, presiunea fiscală totală atinge nivelul cel mai ridicat în Franța și în Belgia (47,2%, respectiv 45,2%), urmate de Italia (cu 42,4%). Se observă că aceste țări depășesc nivelul presiunii fiscale totale înregistrat de media Uniunii Europene, sub pragul respectiv aflându-se în schimb toate țările emergente. Ungaria este însă foarte aproape de această medie, cu o diferență de 0,1%.

Conform Tabelului 1, în toată perioada analizată Olanda a înregistrat în anul 2013 cea mai mare presiune fiscală, de 49,2%, iar la polul opus s-a aflat România în anul 2016, cu 26,4%. Diferențele observate în analiza evoluției presiunii fiscale au fost generate în principal de politica instituită de statele membre în legătură cu protecția socială și gradul de conformare fiscală.

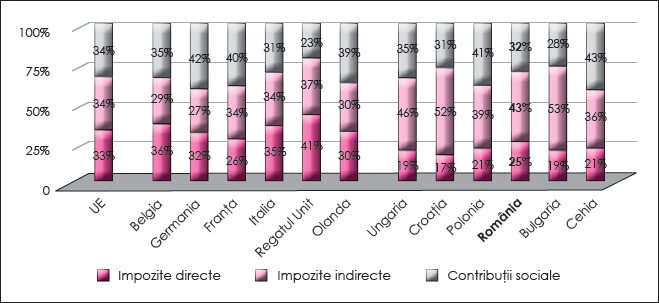

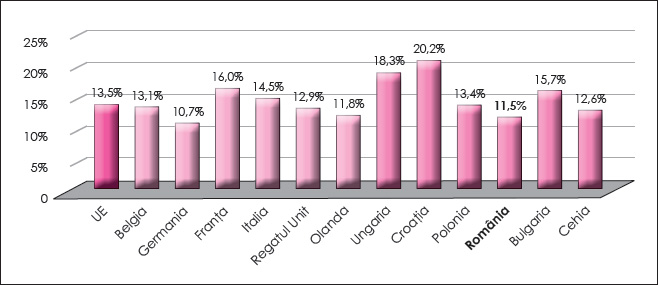

În ceea ce privește presiunea fiscală pe tipuri tradiționale de impozite (directe și indirecte) și contribuții sociale, există diferențe considerabile între statele membre, iar acest aspect va fi surprins în Figura 2 și va fi detaliat în cadrul studiului.

Dacă avem în vedere structura presiunii fiscale în anul 2016, observăm că cea aferentă impozitelor directe are tendința să fie mai mare în țările dezvoltate, în care redistribuirea veniturilor reprezintă un obiectiv însemnat al autorităților guvernamentale. Astfel, impozitarea directă are nivelul cel mai ridicat în Regatul Unit, de 41%, iar pe locul următor se află Belgia, cu 5% mai puțin. De asemenea, niveluri înalte ale presiunii aferente contribuțiilor sociale se înregistrează în statele dezvoltate, membre vechi ale UE, și anume Germania, Franța și Olanda, fiind o caracteristică a acestora față de țările emergente, unde în general există rate mai scăzute ale contribuțiilor sociale. La polul opus în cazul contribuțiilor sociale din țările dezvoltate se află Regatul Unit, cu 23%, acesta axându-se pe impozitarea directă.

În cazul țărilor emergente se observă preferința pentru impozitarea indirectă, acest fapt fiind evidențiat și de Văcărel et al. (2007), însă „opțiunea pentru această impozitare trebuie să fie în legătură cu nivelul veniturilor și nivelul averii deținute de persoanele fizice și de cele juridice, prin urmare, impozitele directe vor avea un randament mai mic față de cel al statelor dezvoltate”. Așa se explică alegerea impozitării indirecte în detrimentul celei directe în statele emergente.

În vederea unei comparabilități a datelor furnizate de fiecare stat membru privind impozitele, a fost creat Sistemul european de conturi (European System of Accounts – ESA 95), prin care s-a încercat aducerea la același numitor a clasificării conturilor naționale și, în cadrul lor, a impozitelor și taxelor în Uniunea Europeană. În prezent însă a apărut Sistemul european de conturi naționale și regionale (European System of National and Regional Accounts– ESA 2010), cel mai nou cadru de contabilitate al UE, compatibil internațional pentru o descriere sistematică și detaliată a unei economii.

2. Analiza presiunii fiscale aferente impozitelor indirecte

Presiunea fiscală exercitată de impozitele indirecte poate fi calculată ca raport între totalul veniturilor fiscale rezultate din aceste tipuri de impozite și produsul intern brut într-o perioadă de timp bine determinată.

Conform clasificării Sistemului european de conturi naționale și regionale, impozitele indirecte sunt cele legate de producție și de importuri. Astfel, impozitele indirecte includ TVA, accizele, taxele vamale de import și alte impozite cu privire la servicii specifice (transport, asigurări), impozitele asupra producției.

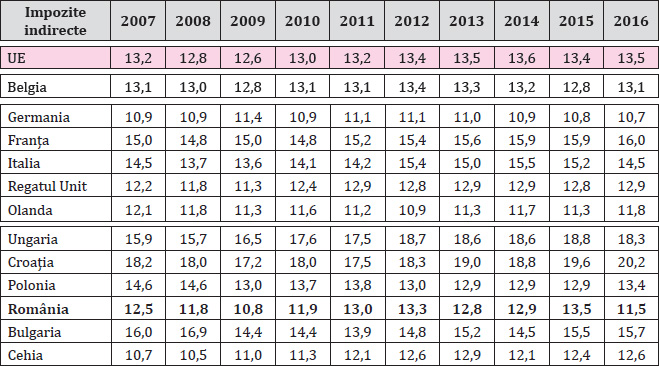

În tabelul următor sunt redate procentele impozitelor indirecte în PIB în cele două grupe de țări europene în perioada 2007-2016.

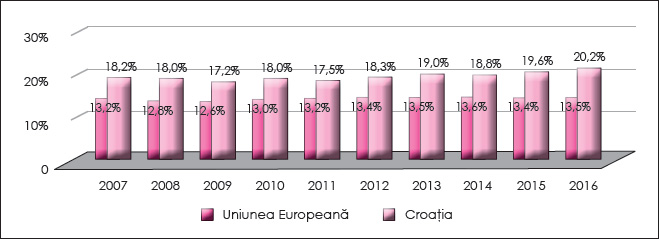

În ceea ce privește grupa țărilor dezvoltate, observăm că două dintre statele analizate înregistrează o povară fiscală exercitată de impozitele indirecte mai mare decât media Uniunii Europene, iar restul prezintă valori mai mici sau egale cu media UE. Astfel, Franța și Italia se situează peste medie, nivelul maxim al acestui indicator fiind atins de Franța în anul 2016, cu 16%. În cazul statelor emergente, jumătate dintre ele au o presiune fiscală exercitată de impozitele indirecte mai mare decât media UE și chiar peste nivelul țărilor dezvoltate. Cele mai mari valori sunt înregistrate în decursul perioadei 2007-2016 de Croația, cu un maxim de 20,2% în anul 2016.

Prin urmare, conform datelor prezentate în tabel, în ceea ce privește presiunea fiscală aferentă impozitelor indirecte nu mai există o deosebire evidentă între țările dezvoltate și cele emergente. Astfel, se înregistrează valori de peste 13,5% pentru acest indicator atât în unele țări dezvoltate, precum Franța și Italia, cât și în unele state în curs de dezvoltare, ca Bulgaria și Ungaria.

Creșteri elocvente ale presiunii fiscale aferente impozitelor indirecte s-au obținut în perioada analizată în Ungaria, Croația, Cehia și Franța.

În cazul Ungariei, creșterea presiunii fiscale exercitate de aceste tipuri de impozite se explică prin majorarea cotei standard de TVA de la 20% la 25% în 2009 și mai apoi la 27% în 2012. Chiar dacă în același timp bunuri precum laptele, produsele lactate, pâinea și produsele de panificație și servicii ca cele de cazare au fost supuse unei reduceri de 18%, veniturile din TVA au generat 9,4% din PIB, depășind media UE cu mai mult de 2%. Veniturile din alte „impozite pe produse” sunt cele mai ridicate (4,2%) din UE, în principal din cauza celor obținute din impozitul pe venitul local (HIPA), care este clasificat drept impozit indirect. Concomitent, pe parcursul anilor 2009-2016, accizele la tutun, alcool și combustibil au fost mărite în mai multe etape. Din 2011 accizele pentru produsele din tutun au fost ajustate în conformitate cu Directiva 2008/118/CE a Consiliului din 16 decembrie 2008 privind regimul general al accizelor și de abrogare a Directivei 92/12/CEE, iar din 2013 accizele la alcool au fost majorate cu 10% pentru bere și alte produse alcoolice și cu 15% pentru băuturi spirtoase.

În Cehia, creșterea acestui indicator se justifică prin faptul că începând cu anul 2008 s-au majorat taxele la țigări și tutun. Accizele sunt impuse în conformitate cu directivele UE privind produsele energetice, energia electrică, alcoolul (băuturile spirtoase, berea și vinul) și produsele din tutun. De asemenea, în anul 2012 a avut loc și o ușoară mărire a TVA, reflectându-se astfel creșterea presiunii fiscale aferente acestor tipuri de impozite de la 12,6% în 2012 la 12,9% în 2013.

Presiunea fiscală aferentă impozitelor indirecte în Franța poate rezulta din creșterea ratelor de TVA standard și intermediare (renovarea locuințelor private, serviciile de transport, cazarea la hotel, furnizarea de spații de cazare, serviciile de restaurant, cele de îngrijire la domiciliu, televiziunea, parcurile tematice, îngrășămintele organice etc.) de la 19,6% și 7% la 20% și 10% începând cu anul 2014.

Reduceri semnificative în acest sens nu au fost înregistrate, însă putem aminti unele țări care au avut parte de mici scăderi ale acestui indicator, precum România și Polonia.

România se bazează în principal pe impozitarea indirectă, însă presiunea fiscală aferentă acestor tipuri de impozite a scăzut din 2015 cu 2%, în special datorită reducerii cotei de TVA de la 24% (din anul 2010 cota standard de taxă a fost de 24%) la 20% începând cu 1 ianuarie 2016. De asemenea, o rată redusă de 9% se aplică pentru bunuri și servicii din următoarele categorii: produse farmaceutice, echipamente medicale specializate, ziare, manuale școlare, cărți, acces la servicii culturale, servicii de cazare și asimilate, iar din 1 septembrie 2013 această cotă redusă se aplică și pentru pâine și produse de panificație.

În Polonia, începând cu anul 2011 cota standard de TVA este de 23% (crescând de la 22%) și este aplicabilă majorității bunurilor și serviciilor. Ușoara scădere a presiunii fiscale aferente impozitelor indirecte din ultimii ani poate fi justificată de introducerea unor cote reduse de TVA de 8% și 5%, precum și a unei rate de 0%.

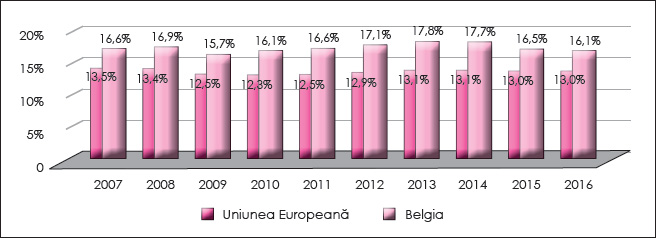

În cele mai multe cazuri, țările analizate au avut o evoluție constantă în ceea ce privește presiunea fiscală aferentă impozitelor indirecte de-a lungul perioadei analizate, amintind aici țări precum Belgia (aproximativ 13% din PIB), Germania (aproximativ 11% din PIB), Regatul Unit (aproximativ 12% din PIB), Olanda (aproximativ 11% din PIB) și Bulgaria (aproximativ 15% din PIB).

În Belgia, acest indicator nu are fluctuații mari în intervalul supus analizei deoarece ponderea impozitelor indirecte este redusă, fiind explicabilă prin accize mici și utilizarea unor cote scăzute de TVA. De asemenea, Germania și Italia au printre cele mai reduse taxe de consum din Uniunea Europeană, iar de-a lungul timpului veniturile din aceste taxe au rămas relativ constante.

Conform Figurii 3 și datelor prezentate în Tabelul 2, în anul 2016 ponderile cele mai mari ale presiunii fiscale aferente impozitelor indirecte au fost obținute de Croația și Ungaria, iar cele mai mici, de Germania. Se observă de asemenea că în țările emergente predomină impozitarea indirectă, cu mici excepții: România și Cehia.

Nivelul ridicat al presiunii fiscale aferente impozitelor indirecte din Croația poate fi explicat prin faptul că structura sa fiscală se bazează în principal pe acest tip de impozite și pe contribuțiile la asigurările sociale, aspect ce poate fi observat din următoarea figură:

În anul 2012, rata implicită a impozitului pe consum în Croația a fost de 29,1%, a doua cea mai mare valoare din Uniunea Europeană, cu mult peste media UE, de 19,9%. Acest lucru este explicat de cota standard de TVA relativ ridicată, care s-a majorat de la 23% la 25% începând cu luna martie 2012. În ianuarie 2013, rata zero a TVA a fost eliminată și înlocuită cu una de 5%, aplicabilă bunurilor și serviciilor care anterior nu au fost impozitate, precum produsele alimentare de bază (pâine, lapte și înlocuitori ai laptelui matern), anumite produse farmaceutice, ajutoarele medicale și cărțile (inclusiv cele electronice).

Taxele de consum sunt o sursă importantă de venit pentru guvernele statelor membre, deși există diferențe semnificative între țări. În general noile state membre tind să crească impozitele pe consum. Bulgaria și Croația se remarcă prin impozitarea consumului, aceasta generând aproximativ jumătate din veniturile totale.

În ceea ce privește modificările în domeniul accizelor, ele se referă la impozitele speciale pe autoturisme și la o creștere a accizelor aplicate produselor energetice, inclusiv energia electrică, și a celor pentru majoritatea produselor din tutun. De fapt, accizele la gaze naturale, electricitate, cărbune și cocs au fost introduse la data aderării. Astfel, și în cazul accizelor Croația se situează peste media UE, în principal din cauza dependenței sale dominante de taxele bazate pe consum.

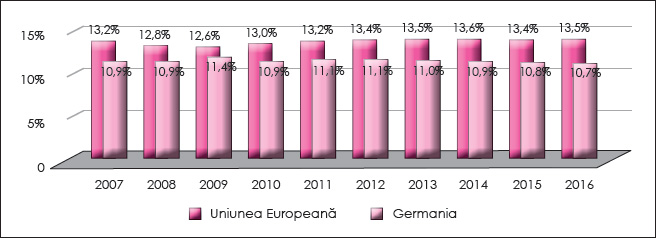

La polul opus, ponderile cele mai mici ale presiunii fiscale aferente impozitelor indirecte au fost înregistrate de o țară dezvoltată, Germania, fapt evidențiat în figura următoare:

În această țară, cota standard de TVA a fost majorată de la 16% la 19% începând cu 1 ianuarie 2007, însă în același timp se aplică o rată redusă de taxă de 7% pentru anumite produse și servicii, cum ar fi cele alimentare de bază, transportul public, cărțile, hotelurile și pensiunile. De asemenea, există scutiri de TVA pentru câteva servicii, cum ar fi cele medicale și chiriile.

În cazul accizelor, Germania aplică de asemenea o serie de rate reduse atât pentru băuturile alcoolice, cât și pentru țigarete.

Astfel, se observă o ușoară scădere a presiunii fiscale aferente impozitelor indirecte din 2012 până în 2016, de la 11,1% la 10,7%. Totuși, presiunea fiscală totală prezintă un nivel ridicat din cauza contribuțiilor sociale, aspect detaliat în cadrul studiului.

3. Analiza presiunii fiscale aferente impozitelor directe

Impozitele directe reprezintă cea mai veche și mai simplă formă de impunere, fiind folosite încă din antichitate, ele cunoscând însă o extindere și o diversificare deosebită în epoca modernă. Impozitele directe se impun fie pentru anumite obiecte materiale sau pentru desfășurarea unor genuri de activități, fie pe venit sau avere. Impozitele directe se stabilesc nominal pentru unele persoane fizice sau juridice, ca rezultat al grupărilor veniturilor ori averilor lor, în funcție de cotele de impozit prevăzute în lege. Acestea se încasează direct, la anumite termene stabilite anterior, de la subiectul impozitului.

Impozitele directe se împart în reale și personale. Cele dintâi se caracterizează prin faptul că obiectul impunerii se stabilește în mod cantitativ, din această categorie făcând parte impozitele pe clădiri, pe pământ, pe activități industriale, comerciale, pe capitalul imobiliar sau bănesc, impozitul funciar etc. Treptat, din cauză că aceste impozite se stabilesc fără a se ține cont de capacitatea de plată a contribuabilului, s-a trecut tot mai mult la impozitele personale, în cazul cărora se ține seama și de situația sa personală, acestea îmbrăcând în general două forme: pe venit și pe avere.

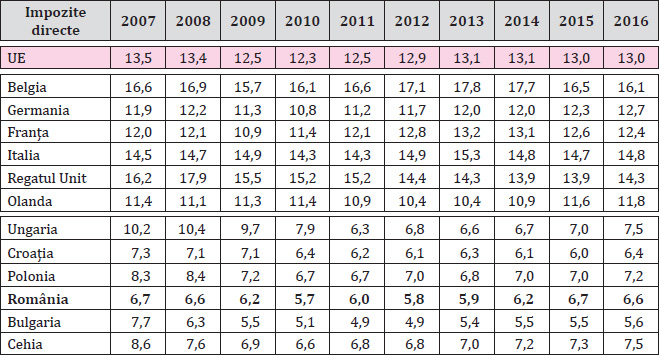

În tabelul următor sunt redate procentele impozitelor directe în PIB în cele două grupe de țări europene în perioada 2007-2016:

În ceea ce privește presiunea fiscală aferentă impozitelor directe, observăm o diferență substanțială între grupa statelor dezvoltate și cea a țărilor emergente, prima depășind în cele mai multe cazuri media UE, în timp ce țările emergente ating un nivel de aproximativ două ori mai mic. Situația în care impozitele directe reprezintă cea mai mare parte a veniturilor fiscale, iar impozitele indirecte au o pondere mult mai scăzută este caracteristică statelor dezvoltate. Prin urmare, acest indicator are tendința să fie mai ridicat în acele țări în care redistribuirea veniturilor constituie un obiectiv important al autorităților guvernamentale, precum Belgia, Italia, Regatul Unit, în general grupa statelor dezvoltate.

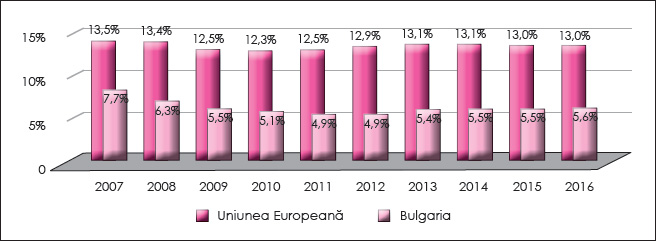

Astfel, de-a lungul perioadei analizate nivelul maxim a fost atins în 2008 de Regatul Unit, cu 17,9%, urmat la mică distanță de Belgia. Cea mai redusă presiune fiscală aferentă impozitelor directe, de 4,9%, s-a înregistrat în Bulgaria în intervalul 2011-2012, cu aproximativ 7,8% sub media UE.

În perioada analizată nu s-au înregistrat majorări semnificative ale presiunii fiscale aferente impozitelor directe, nivelul lor având mai mult un trend constant sau chiar descendent. Cu toate acestea, mici creșteri au avut loc în țări precum Germania, Franța și Italia.

În Germania, de la data de 1 ianuarie 2010 cotele de impozitare s-au majorat progresiv, de la cea de bază, de 14%, la 42%, iar acest lucru se reflectă și în creșterea presiunii fiscale aferente impozitelor directe. De asemenea, începând cu luna ianuarie 2008, cota de impozit pe profit s-a mărit de la 15% la 15,83%, cu o suprataxă de solidaritate de 5,5%.

În Franța, cota standard de impozitare este de 33,33%, însă pentru anii 2012 și 2013 s-a aplicat o rată suplimentară de 5% la societățile care aveau un venit brut de peste 250 de milioane de euro, acest lucru reflectându-se și în creșterea indicatorului analizat. De asemenea, s-au mărit cotele de impozit pe venit pentru cei cu venituri ridicate, în 2011 majorându-se cota superioară de impozitare de la 40% la 41%.

În Italia, creșterea presiunii fiscale aferente impozitelor directe se poate explica prin faptul că s-a îmbunătățit eficiența colectării, luându-se măsuri în acest sens: intensificarea inspecțiilor fiscale concomitent cu audituri încrucișate între statele membre, precum și măsuri în legătură cu combaterea evaziunii fiscale și semnarea de acorduri pentru realizarea schimburilor de informații.

Nici în ceea ce privește reducerea acestui indicator nu s-au înregistrat diferențe semnificative. Cele mai importante scăderi în acest sens au avut loc în Ungaria, Regatul Unit, Polonia, Croația și Cehia.

În Ungaria, reducerea presiunii fiscale aferente impozitelor directe în perioada supusă analizei reprezintă o consecință a scăderii în anul 2010 a cotei de impozit pe profit de la 19% la 10% pentru acele companii care au înregistrat venituri anuale sub 250 de milioane de HUF, respectiv sub 500 de milioane de HUF începând cu anul 2011. Astfel, indicatorul analizat a scăzut de la 7,9% în 2010 la 6,3% în 2011. La aceasta au contribuit și diminuarea în 2010 a cotei de impozit pe venit de la 18% la 17%, dar mai ales renunțarea în același an la taxa de solidaritate pentru cei cu venituri mari și introducerea în 2011 a cotei unice de impozit pe venit de numai 16% (cota superioară de impozitare fiind înainte de 32%).

Regatul Unit a cunoscut fluctuații ale presiunii fiscale aferente impozitelor directe în perioada analizată. Scăderea de la 15,2% în 2011 la 14,4% în 2012 a acesteia poate fi explicabilă prin reducerea cotei standard de impozit pe profit în 2011 de la 28% la 27%, precum și a cotei reduse de impozit pe profit în același an de la 21% la 20%. În al doilea rând, o creștere cu 0,4% a presiunii fiscale în 2016 față de 2015 poate fi justificată de majorarea cotei superioare de impozitare de la 40% la 50% pentru acele venituri care depășesc 150.000 de lire sterline.

Polonia, spre deosebire de alte țări vecine, aplică impozitul progresiv, însă nu folosește decât trei cote de impozitare: persoanele care încasează anual venituri de până la 722 de euro nu sunt impozitate, pentru veniturile cuprinse între 722 și 20.000 de euro se achită un impozit de 18%, iar cei care încasează peste 20.000 de euro plătesc un impozit de 32%. Acest lucru se întâmplă din anul 2009, iar scăderea presiunii fiscale aferente impozitelor directe a avut loc chiar în acel an, cu 1,2% față de anul anterior.

În Croația, reducerea se datorează diminuărilor progresive ale cotelor folosite în cazul impozitului pe profit. Dacă la început existau trei rate de impozitare, de 15%, 25% și 35%, mai apoi fiind introdusă și a patra, de 45%, în prezent Croația percepe o taxă progresivă a venitului cu trei cote de impozitare, de 12%, 25% și 40%.

În cazul Cehiei, scăderea acestui indicator se datorează modificării cotei de impozit pe profit în anul 2010 de la 20% la 19%.

Trei dintre țările analizate au înregistrat aproximativ aceleași valori pe tot parcursul acestei perioade: Olanda (aproximativ 11% din PIB), România (aproximativ 6% din PIB) și Belgia (aproximativ 16% din PIB).

În Olanda, presiunea fiscală aferentă impozitelor directe a rămas la un nivel constant, însă putem aminti diminuarea în 2010 a cotei de impozit pentru veniturile provenite din cercetare și dezvoltare de la 10% la 5% și reducerea în 2011 a cotelor de deducere a amortizării investițiilor în legătură cu protecția mediului de la 30% la 27% și de la 40% la 36%, în funcție de tipul investiției. În cazul impozitului pe venit are loc modificarea în 2011 și 2012 a cotei inferioare, prin reducerea de la 2,3% la 1,8% în 2011 și majorarea la 2% începând din 2012, schimbările nefiind semnificative însă pe termen lung.

În cazul României nu au avut loc fluctuații mari ale acestui indicator, menținându-se cota unică de impozit pe profit și pe venit de 16% în toată perioada analizată. În 2009 s-a introdus impozitul minim, însă a fost eliminat ulterior, în 2010. Astfel, din 2009 până în 2010 a existat o soluție de calcul al impozitului pe profit reflectată printr-un impozit minim anual stabilit în funcție de veniturile anuale totale. În prezent, IMM-urile pot opta între plata impozitului pe profit și cea a impozitului pe venit (cifra de afaceri).

Din figura următoare se poate observa că în cazul primei grupe de țări sistemul fiscal se bazează pe impozitarea directă, evidențiindu-se o distincție netă față de celelalte state supuse analizei, în care impozitarea indirectă este relevantă în totalul veniturilor fiscale prelevate. Acest lucru se poate explica prin faptul că cele din urmă nu beneficiază de o piață de capital foarte dezvoltată, iar inițiativa privată este înfrânată de nivelul ridicat al birocrației și de lipsa soluțiilor sustenabile ale statului.

Conform graficului și datelor prezentate în tabel, în anul 2016, ponderile cele mai mari ale presiunii fiscale aferente impozitelor directe au fost înregistrate în Belgia și Italia, iar cele mai mici, în Bulgaria și Croația. Se observă de asemenea că în țările dezvoltate predomină impozitarea directă.

În cele ce urmează vom analiza evoluția presiunii fiscale aferente impozitelor directe în cazul unui stat dezvoltat și în cel al unei țări emergente.

În Belgia, evoluția presiunii fiscale înregistrează nu numai o valoare constant ridicată, ci și un trend mereu ascendent. Conform datelor Eurostat, această țară își colectează resursele fiscale mai ales pe seama impozitelor directe, apoi din impozitele indirecte și din contribuțiile la fondurile de protecție socială. Astfel este explicabil motivul pentru care Belgia are în perioada analizată de departe cel mai mare procent al acestui indicator.

Chiar și cu acest nivel ridicat al indicatorului analizat Belgia este un exemplu în ceea ce privește comportamentul fiscal, având o evaziune redusă în comparație cu alte țări, care, deși au o presiune fiscală mult mai scăzută, se află în topul celor mai evazioniste state.

Bulgaria prezintă o presiune fiscală aferentă impozitelor directe redusă în perioada supusă analizei. Mai mult decât atât, ea are un trend descendent, atingând un minim de 4,9% din PIB în anii 2011-2012 și situându-se cu mult sub media Uniunii Europene în toți cei 10 ani.

Scăderea presiunii fiscale aferente impozitelor directe în Bulgaria reprezintă efectul unor importante măsuri de politică fiscală promovate de autoritățile guvernamentale: o atenuare progresivă a cotelor de impozit pe venit (20%, 22% și 24%), până la introducerea unui sistem de impozitare fixă în anul 2008, cu o cotă de 10%, care a înlocuit aceste rate progresive. Așa se explică descreșterea semnificativă a indicatorului, de la 7,7% în 2007 la 5,6% în 2016.

Vom continua în numărul viitor al revistei cu prezentarea evoluției presiunii fiscale aferente contribuțiilor sociale în cele două grupe de țări, precum și a concluziilor studiului.

- Bunescu, L. (2011), International Financing Alternatives for Romanian Central Government, Studies in Business and Economics, vol. 6, no. 3.

- Gyorgy, A. (2012), Social Contributions in Romania, Romanian Journal of Fiscal Policy, vol. 3, no. 2, pp. 17-26.

- Kumar, M., Woo, J. (2010), Public Debt and Growth, IMF Working Paper, no. 10/174.

- Martínez-Vázquez, J., McNab, R.M. (2002), Fiscal Decentralization, Macroeconomic Stability, and Economic Growth.

- Padovano, F., Galli, E. (2010), Tax Rates and Economic Growth in the OECD Countries, Economic Inquiry, vol. 39, no. 1, pp. 44-57.

- Văcărel, I., Bistriceanu, Gh.D., Bercea, F., Anghelache, G., Moșteanu, T., Bodnar, M., Georgescu, F. (2007), Finanțe publice, ediția a VI-a, Editura Didactică și Pedagogică, București.

- Ordonanța de urgență a Guvernului nr. 88/2013 privind adoptarea unor măsuri fiscal-bugetare pentru îndeplinirea unor angajamente convenite cu organismele internaționale, precum și pentru modificarea și completarea unor acte normative, publicată în Monitorul Oficial nr. 593/20.09.2013, cu modificările și completările ulterioare.

- Directiva 2008/118/CE a Consiliului din 16 decembrie 2008 privind regimul general al accizelor și de abrogare a Directivei 92/12/CEE, publicată în Jurnalul Oficial L 9/14.01.2009.

Litoralul, o imensă scenă a artei de calitate

Cultură și statistică. Drumul spre mai mult și mai bine

Sub egida Ateneului Român, o vară muzicală de excepție

Expoziție la BNR: „Un alt fel de tezaur: Campionii României”

Bookfest 2024, încă un pas al editurilor spre armonizarea ofertei cu cererea

Festivalul Internațional Shakespeare. Din nou, Craiova la superlativ

Festivalul Filmului European. A șaptea artă, la superlativ

„Fără cărți, istoria e tăcută, literatura nu are glas, știința e infirmă, iar gândirea suspendată”